中国基金报记者 张燕北

2019年7月22日,科创板开市。两年时间,这块注册制试验田成长为中国资本市场的重要组成部分。伴随各项改革任务推进,承载着中国经济和企业转型升级重任的科创板正在重塑资本市场投资生态。作为重要的机构参与者,公募基金将科创板的投资布局作为充实业务发展的重要一环,科创投研体系加速升级迭代,相关产品层出不穷。

资本市场生态获重塑

科创板开市两年,各项机制成效渐显。

南方基金权益研究部董事、基金经理王博表示,对于企业来讲,科创板使更多优质科技创新型公司借力资本市场做大做强;对于投资者来讲,能充分享受科技创新带来的丰厚回报,科创板使得资产和资金的对接更为顺畅,进一步加强了金融市场优化配置资源的作用。

嘉实基金大科技研究总监王贵重认为,科创板给资本市场带来的变化主要体现在上市主体、参与主体以及估值方法三方面。上市主体方面,科创板上市公司为科技创新型企业,更能代表中国经济转型的方向。参与主体方面,科创板投资有50万的门槛,使得机构投资者的比例进一步提升。而机构投资者比例的上升,也将进一步引导市场长期投资、价值投资,实现金融主力实体。估值方法方面,采用DCF的绝对估值方法,对投资者的专业化程度提出更高要求。

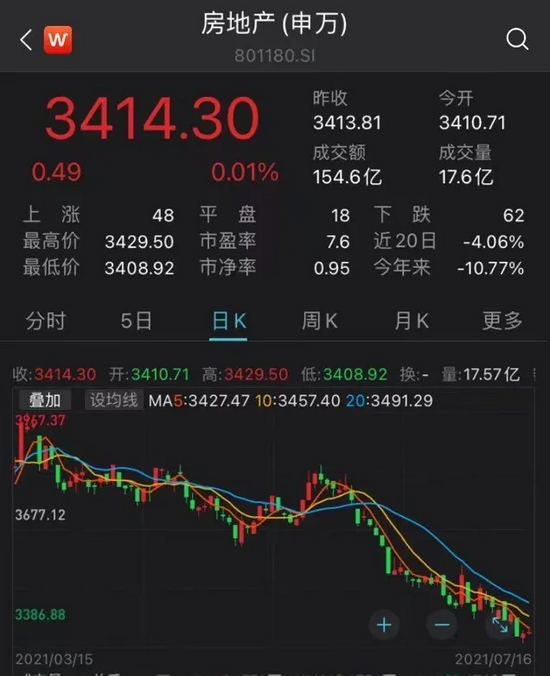

博时基金权益投资主题组投资总监助理、TMT投研一体化小组负责人兼基金经理肖瑞瑾认为,截至今年7月16日,科创板上市311家,首发募资总额3806亿元。同期,创业板上市164家,募资总额1273亿元,相比之下,科创板融资的制度优势明显。科创板新股上市前5个交易日不设涨跌幅限制,有利于新股充分换手,尽快实现价格发现功能。

汇丰晋信基金表示,科创板作为资本市场改革的试验田,多项新制度和新机制运行稳定,为后续全市场的改革起到了很好的榜样作用。科创板开板总市值接近5万亿,对成长型科技创新企业融资支撑显著提升。

工银瑞信基金指数投资中心投资部副总监、科创ETF基金经理赵栩表达了相似的观点。“科创板经过两年的发展,上市公司的数量、市值、流动性都有大幅提升,吸引了更多市场参与者关注科技创新领域的发展,让投资者对于科技创新领域所涉及的行业、主题和标的有了更多更深刻的认知,为投资者提供了参与科技创新最前沿的投资标的。”

就加快建设创新型国家和世界科技强国的战略性目标而言,正如易方达科创板50ETF基金经理成曦所言,科技进步需要人才、资金、政策等投入,而科创板的推出有助于科技企业募集资金。二级市场上,科技板块表现突出,一定程度上促进了我国科技行业的发展。

公募投研体系升级迭代

为更好地参与科创板投资,过去两年,公募基金不断升级投研体系,以实现优质科创企业的充分挖掘与高效追踪。

成曦表示,基金行业一直非常重视科创板的投资研究。科创板投研方面的研究有别于主板,对于主板公司,公募投研部门多按行业进行研究,而对于科创板上市公司,则采取了个例的研究方式。科创板投研更偏一级化,公募基金也开始使用市场份额、核心竞争力等偏一级市场的分析方法倒推它的市值空间。

针对科创板投研,不少基金公司组建专门团队,不断进行投资体系建设,以适应新要求。据东方基金权益投资总监许文波介绍,东方基金积极参与科创板投资,组建专门研究团队。针对科创板公司特点,建立适应科创板的投研框架,并遵照基金产品合同要求投资于科创板。投研团队制定了一系列的关于科创板公司研究、讨论、询价的制度和流程,对于上市交易的法规约束也逐一细化。投资框架方面重新思考了市场过去的估值体系,根据不同类型的科创板公司制定了专门的估值方法指引。

肖瑞瑾介绍,博时基金科创板团队突出了两大能力建设。其一是对于上百个细分产业,建立了完整的产业资源和动态跟踪体系;其二是充分吃透核心资产市场定价模式并提升定价能力。

事实上,有一些公司已有多年的科技行业研究传承与积淀,在科技股甄选投资方面形成较为成熟的流程体系。

王贵重介绍,科技股投资分四步走。第一步看方向,根据摩尔定律和梅特卡夫定律等指导投资,预见发展方向。第二步把握节奏。第三看公司,通过空间、竞争、盈利模式、管理层、成长性、市场预期6大维度,对目标公司进行全面刻画。第四看价格,对科技股采取绝对估值为主、相对估值为辅的方式。

期待制度进一步完善

作为A股市场制度改革试验田,科创板取得阶段性胜利。站在资本市场角度,多位公募人士聚焦科创板相关制度规则完善,积极建言献策。

肖瑞瑾表示,科创板是党和国家为建立更完善资本市场的重要试验,已经取得了阶段性重要成果。“作为投资者,我们希望看到更多的优质企业登陆科创板,实现投资者利益、企业利益以及国家利益的多元统一。”

王博表示,接下来,科创板应该继续在发行定价、上市审核以及退市管理等方面倾注精力,保障科创板长效、稳定运行。”

许文波表示,希望科创板能够打破股权结构的束缚,引进更多的优质互联网公司,促进海外中国优质资产回归。

赵栩表示,科创板两年以来成功的发展背后是A股市场国际化进程的加速,这是科创板对A股市场的重要的贡献。未来与国际接轨的良好趋势可以作为板块制度设计的重要关注点,板块本身的机制健全会不断提升科创板在A股市场的影响力。

汇丰晋信基金认为,改革无止境,期待科创板能够在三个维度实现突破:一、逐步取消个股涨跌幅限制,进一步减少交易限制;二、引入T+0制度,提高板块的交易活跃度;三、加大上市公司的信息披露,提高市场信息透明度。

王贵重称,长期投资者公司在上市定价上有一定话语权,加强了定价方面的专业性。同时,在新股获配上长期投资者也有一定优势,进一步加强了科创板机构化的属性。作为大型公募基金,欢迎且鼓励长期投资者的方向,基金公司内部考核也会更加迎合长期投资者的制度要求。