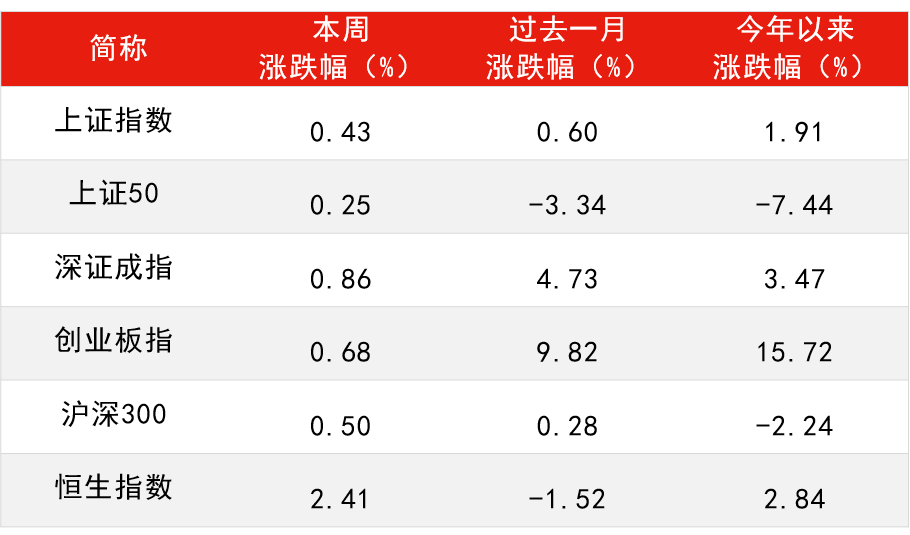

券商2021年成绩单持续公布中。

据中国证券报记者统计,截至7月16日晚,目前已有25家券商公布了2021年半年度业绩预告、快报或相关财务数据。从归母净利润规模看,超百亿元的行业龙头中信证券仍位居榜首,而中原证券则以最高同比增逾710%成为上半年净利润增长最快的券商。

尽管有来自基本面的坚强支撑,但多数A股上市券商上半年股价仍“跌跌不休”,与业绩形成明显背离。但在机构看来,目前高业绩增速与低估值的券商板块兼具成长性与防守性,建议从左侧进行布局。

中原证券净利润同比最高增逾7倍

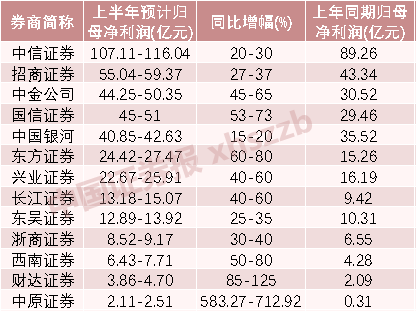

截至7月16日晚,已有13家A股上市券商披露了上半年业绩预告,其归母净利润预计均较上年同期增长。

从单家券商规模看,中信证券是目前唯一一家上半年归母净利润超百亿元的券商,其预计实现归母净利润107.11亿元——116.04亿元。上半年归母净利润规模居前的还有招商证券、中金公司、国信证券,其预计归母净利润上限均超过50亿元。

以增速上限统计,前述13家券商中有8家预计上半年归母净利润较去年同期增长超过50%。财达证券预计上半年归母净利润最高增长125%,中原证券增速更是惊人,其预计较上年同期增长583.27%-712.92%。

13家A股上市券商半年度业绩预告

此外,7月16日晚间,还有2家上市券商公布上半年业绩快报。海通证券上半年归母净利润合计81.04亿元,目前仅次于中信证券位居第二,较上年同期增长47.80%;国元证券上半年归母净利润合计8.46亿元,较上年同期增长36.99%。

9家上市公司的证券子公司以及1家新三板挂牌公司上半年母公司或合并后的未经审计财务数据亦公布,但其净利润规模及增速出现明显分化。

东方财富旗下东方财富证券2021年上半年实现净利润20.71亿元(非合并数据),规模已超越长江证券并逼近兴业证券,从增速看其较上年同期大增81.75%;国投资本旗下安信证券母公司2021年上半年实现净利润18.56亿元,合并后归母净利润为23.15亿元,与兴业证券也只在伯仲之间。

华鑫股份子公司华鑫证券2021年上半年净利润合计1.89亿元,较上年3.53亿元规模明显缩水;五矿资本子公司五矿证券2021年上半年净利润也较上年同期下滑,其规模合计为2.04亿元。

业绩与股价背离

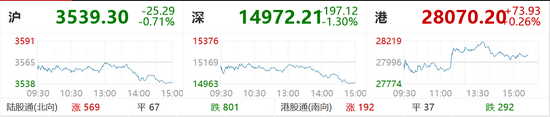

从多家券商公告看,宏观经济克服疫情向好、资本市场发展向好、公司深入推动业务模式转型以及信用减值计提同比减少等是其上半年净利润增长的重要原因,但其中多数上半年基本面的增长却并未得到二级市场的认可。

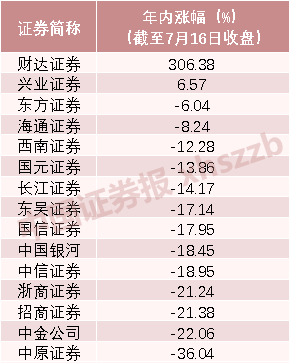

Wind数据显示,截至7月16日收盘,前述披露上半年业绩预告或快报的15家A股上市券商,除年内新上市的财达证券外,仅兴业证券一家股价收涨,涨幅也仅有6.57%;11家券商年内股价跌幅在10%以上,归母净利润预计倍增的中原证券年内股价更是跌去超过三分之一。

15家A股上市券商年内股价涨幅

在上市券商股集体下行同时,另一些证券公司上市母公司股价却反向走高,最典型的莫过于东方财富证券的母公司东方财富。4月中旬以来东方财富股价重拾涨势,7月1日盘中股价创出历史新高,近期公司A股股价还多次超越中信证券,由此引发市场热议。

东方财富年内股价走势

对于券商板块业绩与股价及估值出现背离,万和证券认为,券商板块行情影响因素中最重要的为盈利能力(即ROE)水平,ROE下滑是此前板块估值中枢不断下移的原因。从财务分析视角解构券商盈利能力可以发现,质押业务减值计提成为影响营业利润率的主要因素,轻资产向重资产业务转型是行业ROE降低的重要原因。

对于东方财富,兴业证券认为,市场交投活跃叠加业务份额持续提升,公司证券业务实现快速增长,此外市场剧烈波动下申赎费率的抬升或将进一步增厚代销收入,国际化业务和财富管理业务加速推进也有望贡献新增长点。

机构:建议左侧布局

当下券商板块是否还有足够配置价值?

万和证券指出,券商盈利能力持续改善,股票质押风险逐步出清,资产质量提高,同时财富管理业务转型、公募基金业务将为券商业绩提供新的利润增长点,从而推动券商板块估值重估。当前券商板块估值已具吸引力,建议左侧布局。

在光大证券看来,随着资本市场深化改革以及财富向权益类资产配置的大趋势,券商行业财富管理、投资和机构业务仍能较快增长,目前高业绩增速与低估值的券商板块兼具成长性与防守性。继续看好龙头券商和有差异化竞争力的券商。

日前央行宣布全面降准也被业内视为提振券商业务表现的积极推力。渤海证券指出,本次全面降准预计将在短期内对股市产生提振作用,提升投资者市场风险偏好,对券商经纪业务和投资业务均有一定利好作用。建议关注业绩支撑下低估值的头部券商。

编辑:曹帅

牛市来了?如何快速上车,金牌投顾服务免费送>>