来源:券业行家

来自上交所的一系列监管信息,点名了六家在科创板新股网下询价过程中存在违规行为的私募机构。行家意外发现,两家百亿私募——银叶投资和嘉恳资产,也位列其中。

上交所点名六家私募

整理周报之际,行家发现,长期“留白”的上交所“会员及其他交易参与人监管措施”栏,近期新增六条监管信息。

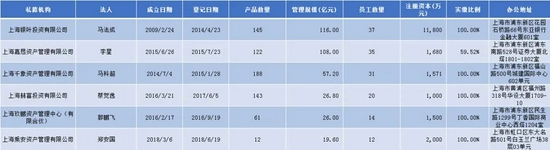

上海乘安资产管理有限公司(简称:乘安资产)、上海玖鹏资产管理中心(有限合伙)(简称:玖鹏资产)、上海千象资产管理有限公司(简称:千象资产)、上海银叶投资有限公司(简称:银叶投资)、上海赫富投资有限公司(简称:赫富投资)和上海嘉恳资产管理有限公司(嘉恳资产),均受到了书面警示的处罚。

显然,六家私募这回是撞到了枪口上。

违规细节略有不同

逐一查看上述监管函,行家发现,这六家私募均栽在了“科创板首次公开发行股票网下询价”的过程中。

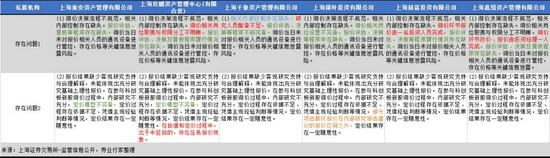

从监管函内容来看,六家私募普遍存在以下两项问题。

一是询价决策流程不规范,相关内部控制存在缺失。询价当日未对报价相关人员的通讯设备进行管控,存在价格等关鍵信息泄露。

二是报价结果缺少客观研究支持与合理解释,未能体现出充分研究基础上理性报价。在参与科创板新股询价过程中,内部研究不充分,定价过程存在依据不足、凭借主观经验判断等情况,定价结果存在一定随意性。

然而,细究具体每家的违规情况,其实并不完全相同。

在内控方面,嘉恳资产“询价相关岗位职责与权限分工不明晰,询价环节改价、报价由投资经理一人完成,报价评估、决策及复核程序存在缺失”。赫富投资同样有“询价环节报价由一名投资人员完成,报价评估、决策等程序履行情况存在缺失”的问题。千象资产另有“研究人员配备不足”的问题。而玖鹏资产则是“询价相关岗位职责与权限分工不明晰”。

而在报价方面,上交所补充指出,玖鹏资产“在估值和定价过程中,出于中签目的,存在压低报价现象”。银叶投资因“部分项目最终报价在内部研究报告建议的报价区间之外”,也被特别点名。

百亿私募一体受罚

在上半年结束之际,行家更新了TOP100私募名单(回复【百亿名单】查看详情)。

出乎行家意料的是,前述受罚的六家私募中,银叶投资和嘉恳资产,两家私募的规模分别为116亿元和108亿元;而千象投资的规模也达到57.2亿元。

饶有兴趣的行家,翻了翻六家私募的主要负责人履历。

乘安资产实控人、董事长郑安国,早年任职于南方证券、华宝信托和华宝兴业基金。总经理王波出身华宝信托,曾任总经理、工会主席、党总支书记等职。而合规风控负责人刘惠,曾任华宝证券监事会主席,华宝信托副总经理等职。

赫富投资实控人、法人代表、总经理蔡觉逸,曾在多家量化私募任职,最近一段经历是担任明泓投资股票量化部投资经理。合规风控负责人董常,唯一一段过往经历是在上海量锐投资咨询有限公司任量化研究员。

银叶投资实控人、总经理单吉军,董事长马法成,早年均任职于农业银行,从事国际业务工作。合规风控负责人董永杰,此前曾在中国网通任职长达九年之久。

千象资产实控人、法人代表、总经理、执行董事马科超,早年曾在瑞银集团短暂任职。而合规风控负责人张帅,此前在王府井集团等三家公司的任职经历均不超过一年。

玖鹏资产实控人郭鹏飞,曾在华宝兴业基金担任国内投资部总经理、机构投资部总经理等职。合规风控负责人方日久,此前也在华宝兴业长期任职。

嘉恳资产实控人、法人代表、总经理李星,曾在浙商证券、中原证券从事营销工作。合规风控负责人葛文秀则在多家公司短暂任职,而其最后一次任职是上海资民企业征信有限公司贷后部风控员,期限仅有四个月。

当然,无论规模大小,六家私募收到的处罚完全一致,均被上交所予以监管警示。上交所均要求其引以为戒,做好内部规范整改,严格遵守法律法规、上交所业务规则及相关行业规范的规定,建立完善的询价制度流程,规范询价行为,做到定价依据合理、决策流程完备,真正发挥机构投资者的专业定价能力。

另一方面,对于追求快速成长的中小私募来说,如何寻找“含金量”高,值得合作的券商网点,也是颇为头疼的问题。

为此,券业行家凭借二十年经验,独家推出服务私募机构的券商渠道价值量指标,欢迎留言“勾兑”,体验商谈。