来源:王杨策略研究

摘要

投资要点

浙商策略3月20日发布《调整已近尾声》;4月18日发布《一波吃饭行情,渐行渐近》,今年以来上述两个关键节点的判断逐步被市场验证。

近期市场波动加大,分歧也较大,对此我们认为:一则,市场整体处在新阶段的战略底部;二则,科创板处在牛市初期,易涨难跌,波动带来布局良机。

1、科创板迎来产业、业绩和降准共振

站在当前,我们认为,科创板仍处牛市初期,一则基金配置低,二则多数公司股价在底部,因此整体易涨难跌,珍惜波动带来的黄金坑。

央行降准释放流动性进一步强化科技风格,随着中报陆续落地,科创板中半导体、5G应用(工业智能化&汽车智能化)、生物医药的优质龙头将走出盈利和估值双重驱动的行情。

2.站在当前,重视科创板的战略配置价值

科创板由一批上市近两年的新股构成,产业分布以半导体、5G应用、生物医药为主,由此衍生的特征有,业绩增速快(21年和22年的预测盈利增速为67%和38%)、估值相对低(21年和22年对应估值为57倍和43倍)、基金持仓低(接近于2012年的创业板配置占比)。

产业趋势决定牛市方向,宏观经济影响运行节奏。展望下半年,风格从蓝筹转向成长,降准进一步强化成长风格,科创板迎来产业、业绩、风格等因素共振的行情。

3.业绩为王,跟随中报战略配置头部公司

截至最新,科创板中总市值在300亿以上的公司有44家,产业分布集中在半导体、智能制造、生物医药。结合Wind盈利预测,这批公司的19年、20年、21年预测、22年预测的盈利增速分别为56%、76%、66%、42%,具备高景气。

随着中报陆续落地,业绩为王,我们认为科创板的优质公司将走出盈利和估值双重驱动的行情,重视半导体、以工业智能化和汽车智能化为代表的5G应用、生物医药的优质头部公司。

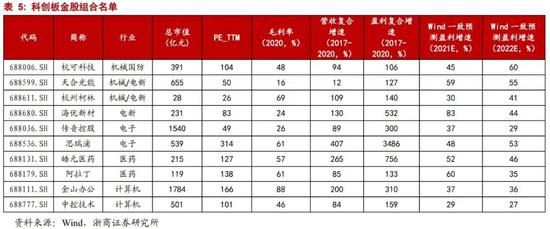

4.浙商策略联合行业科创板金股组合

杭可科技(机械国防)、天合光能(机械/电新)、传音控股(电子)、思瑞浦(电子)、皓元医药(医药)、阿拉丁(医药)、杭州柯林(机械/电新)、海优新材(电新)、金山办公(计算机)、中控技术(计算机)

正文

1.前言:科创板迎来产业、业绩和降准共振

3月20日发布《调整已近尾声》,4月18日发布《一波吃饭行情,渐行渐近》,今年以来上述两个关键节点的判断逐步被市场验证。

站在当前,我们重点提示两点,其一,科创板,牛市已来,刚刚开始,目前是战略布局期;其二,本轮始于2018年Q4的牛市仍在途中,科创板是牛市续航的发动机,当前是新阶段的底部区域,结构上,以科创板为代表的科技率先见底启动,白马走向分化,券商是风向标。

就短期走势而言,2-3月我们提示“结构切换”,4-5月提示“吃饭行情”,6月以来持续提示“优化持仓”,展望未来1-2月我们认为“指数震荡,应优化持仓,加大科创板配置”。

其中,针对科创板,3月底以来我们发布系列报告分析其战略配置价值:

3月28日发布《等风来,科创板步入战略性底部》,鲜明提示“科创板进入战略性底部”,并系统探讨其牛市基础。

之后,反复论证“科创板,不是反弹,是反转,是牛市启动”。具体来看,5月13日,发布《科创板的牛市初期:复盘2012年创业板》,重点提示科创板已经反转;5月15日,发布《再论科创板的牛市行情启动》,再次提示科创板牛市已来;5月30日,《三论科创板:牛市续航的发动机》,分析科创板对A股的战略意义;6月6日,发布《四论科创板:积极拥抱,给创新以溢价》,分析如何评估科创板估值。

大涨后,6月上旬在市场犹豫之际,发布《五论科创板:仍是底部的底部》,指出科创板仍是牛市初期。

6月20日发布《六论科创板:中国科技巨头的摇篮》, 6月27日发布《七论科创板:业绩为王,财报季一触即发》。

7月4日在科创50近新高之际,发布《八论科创板:新繁荣周期的开启》,指出,这里不是顶部,而是新繁荣周期的起点。

站在当前,我们认为,科创板仍处牛市初期,一则基金配置低,二则多数公司股价在底部,板块整体易涨难跌,珍惜波动带来的黄金坑。

央行降准释放流动性进一步强化科技风格,随着中报陆续落地,科创板中半导体、5G应用(工业智能化&汽车智能化)、生物医药的优质龙头将走出盈利和估值双重驱动的行情。

2. 站在当前,重视科创板的战略配置价值

结合科创板的产业、盈利、估值、基金配置等因素,科创板处在牛市初期。

展望下半年,风格从蓝筹转向成长,科创板迎来产业、业绩、风格等因素共振的行情

2.1科创板牛市已来,仍处底部区域

对科创板而言,其牛市基础主要来自两点,一方面,科创板是一批上市近2年的新股;另一方面,科创板的产业分布具备鲜明的时代感,也即,半导体、以工业智能化和汽车智能化为代表的5G应用、生物医药。

上市未满2年的新股,加之产业分布以国产替代、5G应用、生物医药为主,由此衍生的特征有:

其一,业绩增速快,整体法下,科创板19年和20年归母净利增速分别达40%和57%,结合Wind预测21年和22年的预测盈利增速分别为67%和38%;

其二,估值相对低,20年、21年、22年对应估值分别为72倍、57倍、43倍;

其三,基金持仓低,以普通股票型和混合偏股型基金的21Q1重仓股为统计口径,基金对科创板的配置占比仅2.4%,接近于2012年的创业板配置占比,按照最新收盘价,科创板总市值约5.2万亿,流动市值约1.3万亿,基金重仓股规模约572亿

2.2从蓝筹到科技,风格切换显性化

产业趋势决定牛市方向,宏观经济影响运行节奏。

宏观环境对结构轮动有较强的相关性,结合复盘规律,剩余流动性(也即,“M2同比-滚动4Q名义GDP同比”),与科技板块的超额收益,有较强相关性。

就流动性环境来看,剩余流动性环境与市场风格相关性较强。当剩余流动性,也即“M2同比-名义GDP同比”,改善时,风格会偏向以中证500为代表的小盘股;而当剩余流动性下降时,风格会偏向以上证50为代表的大盘股。

展望后续,结合宏观组预测,预计2021年全年名义GDP为11.4%,其中2021Q2至2021Q4三个季度分别为11.5%、9.1%、7.8%,也即,二季度增速在10%以上,之后伴随基数效应趋弱渐次回落。

进一步结合M2的Wind一致预测,一季度剩余流动性为-11.3%,而Q2、Q3、Q4分别为-3%、-0.5%、1.3%。

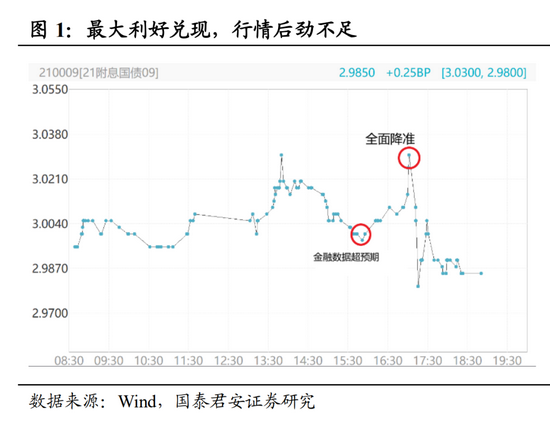

近期央行降准,进一步强化了流动性逻辑。中国人民银行7月9日消息,决定于2021年7月15日下调金融机构存款准备金率0.5个百分点,释放长期资金约1万亿元。

在此背景下,我们认为,下半年市场风格将从蓝筹逐步转向科技。综合盈利增速、估值水平、基金配置等因素,在大科技板块中,产业分布以半导体、5G应用、生物医药为主的科创板具备比较优势。

因此,我们认为,展望下半年,风格切换显性化,战略配置科创板是胜负手。

3.业绩为王,跟随中报战略配置头部公司

科创板的头部公司产业分布集中在半导体、智能制造、生物医药,具备高景气特征。

随着中报陆续落地,业绩为王,我们认为科创板的优质公司将走出盈利和估值双重驱动的行情,重视半导体、以工业智能化和汽车智能化为代表的5G应用、生物医药的优质头部公司。

3.1科创板中总市值达300亿的公司

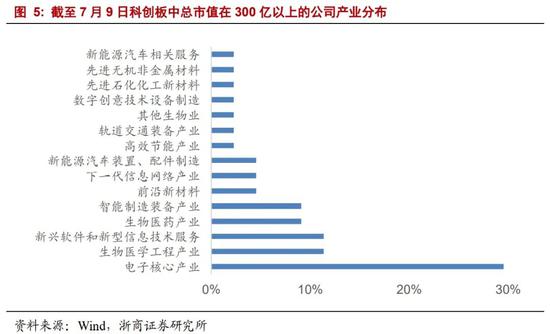

针对科创板,截至7月9日,市值在300亿以上的有44家,电子核心产业、生物医学工程产业、新兴软件和新型信息技术服务、生物医药产业占比居前,分别为13家、5家、5家、4家。

这批公司多数是半导体、生物医药、智能制造等赛道的细分领域龙头或领先企业,景气度高。整体法测算下来,结合Wind盈利预测,这批公司的19年、20年、21年预测、22年预测的盈利增速分别为56%、76%、66%、42%。

截至最新,已有12家公司披露中报预告,结合披露的净利润同比上限和下限,9家公司中报预告的净利润增速下限在30%或30%以上,如昊海生科、天奈科技、纳微科技、柏楚电子、极米科技、传音控股、中控技术、道通科技、华熙生物等。

3.2业绩为王,跟随中报配置优质龙头

中报季对成长股是重要催化剂。复盘2019年,一季度迎来熊转牛的第一波行情,一季度行情中题材股较活跃,5月之后题材股陆续退潮,7月之后中报预告和正式报告等陆续落地,以消费电子和半导体为代表的业绩驱动板块,迎来了盈利和估值双重驱动的主升行情。

展望后续,随着中报陆续落地,业绩为王,我们认为科创板的优质公司将走出盈利和估值双重驱动的行情,重视半导体、以工业智能化和汽车智能化为代表的5G应用、生物医药的优质头部公司。

4.浙商策略联合行业科创板金股组合

浙商策略联合行业,针对科创板中的优质公司筛选“科创板金股组合”,本组合一年优选公司,中间会动态根据基本面调整。

详细公司有:杭可科技(机械国防)、天合光能(机械/电新)、传音控股(电子)、思瑞浦(电子)、皓元医药(医药)、阿拉丁(医药)、杭州柯林(机械/电新)、海优新材(电新)、金山办公(计算机)、中控技术(计算机)。

详细分析见6月26日《浙商策略联合行业科创板金股组合》。

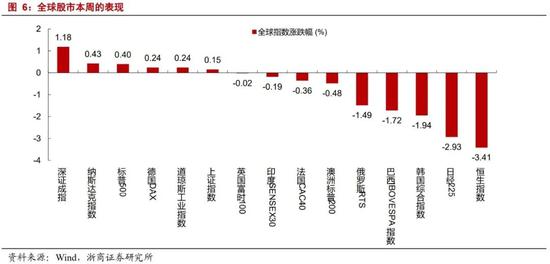

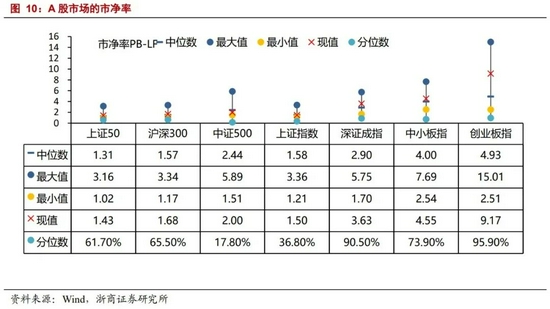

5.市场表现

6.风险提示

1、业绩增速低于预期。如果相关公司实际增速显著低于市场预期,或影响板块后续走势。

2、流动性收紧超预期。如果流动性收紧超预期,或对市场估值产生一定扰动。

牛市来了?如何快速上车,金牌投顾服务免费送>>