主持人 尹星

不用担心指数震荡

主持人:本周指数波动幅度加大,但市场热度依旧未减啊!

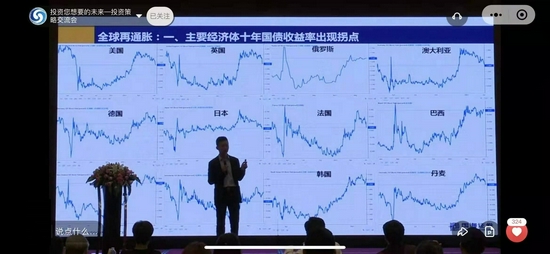

泛舟:市场热度怎么会减呢?外围多少钱虎视眈眈,现在全世界一样,不是什么钱荒,而是资产荒。优质资产太少了,这M2按照年化8%左右的保守增速,到2030年,就400多万亿了。比现在翻一倍多。这钱去哪里?再去楼市?绝对不可能了!未来就是去权益市场。A股的长牛已经开启了。

主持人:你不是说过还会有大波动么?

泛舟:两回事儿,指数你十年涨一倍,就不允许中间有30%左右波动了啊。中期震荡很正常,联储月底议息,最晚8月要宣布削减QE,新兴市场开始波动。当然了,我们肯定是全球新兴市场中最强的,土耳其早就股债汇三杀了。联储一收钱,按照前十年的惯例,我们中等级别的波动出现概率较大。届时又是一次满地黄金的机会了。

主持人:满地黄金?

泛舟:看看这次吧!2月跌完后,是不是遍地黄金?最猛的电池公司股价涨了四倍多,大把电池上游公司股价涨三倍左右。就连宁德市值万亿的公司股价都涨了80%左右。指数呢?50指数新低去了,沪指几乎没怎么波动,就双创及500、1000指数表现好。当前就是结构性行情,未来也是如此。指数单边上涨一大波的周期,未来两年内应该很难见到了,明年联储100%加一次息,后年继续加。这样大市值价值股就没戏了,都会是成长股的天下。这个阶段,指数每次宽幅波动后,都是捡钱的机会。

主持人:小泛现在摇身一变从战术专家变成战略家。

泛舟:这倒也不是,这些都必须了解,不然每天折腾个啥啊。都不知道自己进出的东西是干嘛的,未来有没有前景,光看个图数数板就去干是不行的。比如你说这低吸吧,在赛道内的,上周五一个半导体低吸信号出现,直接六个交易日六根阳线。低吸信号出现的那天,就是最低价27元多,本周五呢?36元多!根本不用你去追什么强势,买跌一样超额收益,但前提就是,在未来几年高速成长的赛道内。

主持人:怪不得4月份你先讲了未来几年的赛道有哪些,再讲模式。

泛舟:是的。未来依然如此!指数现在是不怕跌,怕不跌。不跌你又不敢上,这就尴尬了。所以投资者根本不用担心指数震荡,震荡了就是机会,本周指数的震荡和碳中和系列没有任何关系,该涨继续涨,结构性行情会贯穿未来的每一天。7月底议息,关注这个时点,在这之前,如果有突发重大宏观利空,我也会第一时间和各位聊的。

蓝筹股冲击会小于2月

主持人:上周萧萧刚聊到政策面会转入对经济的细心呵护,本周的会议就释放了“降准”的政策信息,大超市场预期,倒是被你精准预言了,怎么看待这种政策信号?

海风若雨萧萧:其实大家都知道,中国经济强劲复苏源于疫情防控得力,两大动力是出口的替代性高增长+地产周期投资驱动,内需消费其实起色不大。现在政策面释放的降准信号是有“不搞大水漫灌”前提的,主要着眼点也是“帮扶中小微企业”和就业率。这表明,管理层判断输入性通胀压力可控,政策重心还是在经济恢复。这种释放流动性的政策导向有益于增强市场信心,但是不太可能演绎成流动性推动的全面上行趋势。别的不说,就拿本周监管层强调狠抓制度建设,打击配资等各种违法行为就已经心中有数了,货币政策可以松一松,配套的监管政策就必须紧一紧,防止资金乱炒瞎搞。

主持人:你上周定义了当下行情的特点——做好“8”股文,市场正在验证这个判断。

海风若雨萧萧:本周盘面很清楚,尽管指数依然处于弱势下行阶段,但是市场对高景气度的成长型行业股票——电动车(新能源)+芯片硬科技+军工高端装备三条线的炒作方兴未艾,反倒是各种“茅”再次成为砸盘主力。2月后,市场从“2”到“8”的转换在继续深化。但是我感觉,这一轮“茅”的冲击要小于2月那一轮3731点—3328点的冲击,毕竟“茅”现在的筹码集中度与2月初不可同日而语。其次,市场热点已然形成,并得到市场资金认同,和一季度调整期那一通乱战又有很大不同。所以我估计,这一轮冲击,市场可能会在3370点附近企稳。

挖掘业绩股的禁忌

主持人:本周指数随着MACD下0轴,进一步走弱,赛道股依然火爆,但分化明显。

骄阳:半导体芯片,估值确实高了,所以走得就慢。锂电池目前看估值也是高了,市场主要担心的是,资金面一旦收紧,估值就得下来。光伏也类似。至于指数,我觉得是割裂的,核心赛道涨,大蓝筹加速跌,这样会不会后面核心赛道跌的时候,大蓝筹恰好底部构建完毕,然后抵御住核心赛道对指数的影响呢?如果是这样,那么指数还是调整空间有限。如果真那么关心指数,还是咱们说的老方法,KDJ下0轴找机会,拉上去钝化了,注意风险,这么做指数上看起来确实安全,但是可能错过无数机会。

主持人:对于核心赛道,目前市场主流声音开始提示风险了。

骄阳:涨到这里,赛道股普遍透支了未来2-3年的业绩预期,高肯定是高了。短线看,肯定是持筹者的盛宴,大多数场外人进场难了。但之前我们也说过,本身景气度依然在,对应明年业绩,很多个股如果跌幅20%,那么又到了合理估值,半导体也是类似。所以赛道股就像上周说的,真有波段调整,绝对不是坏事。而且单独从估值来说,光伏板块本身就相对合理,短期硅料已经开始跌了,会进一步加大短期行业景气度预期的提升。真要是来调整,下半年或许机会更大。

主持人:有声音说下,半年应该放弃赛道,专心挖掘业绩,你怎么看?

骄阳:这不可能,放弃赛道这部分最有未来的品种,然后它们暴跌,其他行业预期都不如它们的个股就能走好?我觉得是不可能的。我觉得说这话的人心里想的应该是,赛道赶紧调一波好上车。至于挖掘低估值的业绩主线,我觉得是对的,但是有一点要注意,挖掘业绩不能挖掘股价底部的,一定得找位置偏高的。毕竟机构资金不是傻子,不可能把这类好股给一直埋在地下。

(本文已刊发于7月10日《红周刊》)