7月9日,央行公告称,为支持实体经济发展,促进综合融资成本稳中有降,中国人民银行决定于2021年7月15日下调金融机构存款准备金率0.5个百分点(不含已执行5%存款准备金率的金融机构)。本次下调后,金融机构加权平均存款准备金率为8.9%。对此,公私募基金表示,当前降准时机适宜,此次央行普降的时间和幅度均大超市场预期。对于A股市场来说,整体是利好。此次全面降准将助力经济进一步回升,顺周期高景气度行业的行情有望持续时间更长。

杨德龙:央行降准释放一万亿资金 利好白龙马股企稳反弹

此次降准的目的是优化金融机构的资金结构,提升金融服务能力,更好支持实体经济。逢低布局优质龙头股,耐心等待市场调整后回升是投资者应该持有的策略。从长期来看,优质股票就是好公司的股权,它的价值本身就具有稀缺性。

南方基金:降准的时间和幅度均超市场预期,短期利多情绪,风格依然偏成长

此次央行普降的时间和幅度均大超市场预期。降准一方面配合地方债放量发行,6月社融数据超预期已有一定体现,一方面用于置换下半年MLF的大量到期,另一方面扶持中小微企业和绿色经济发展。利率方面,下行空间打开,货币宽松或导致欠配资金的提前入场,乐观估计利率有望降至2.9%,震荡中枢降至3.0%。股市方面,资金流动性一直宽裕,降准短期利多情绪,风格依然偏成长。

广发基金:降准有助于扭转市场对于下半年的流动性担忧 后市继续看好科技成长

此次央行降准超出市场预期,同时,降准也有助于扭转市场对于下半年的流动性的担忧。下半年MLF到期压力较大,且存在城投债尾部风险,降准落地则有助于修正市场对于流动性收紧、利率中枢上行、信用风险暴雷的悲观预期。对于后市,我们继续看好科技成长。

富国基金:当前时点降准表明央行维护流动性“合理充裕”的决心

当前时点降准表明央行维护流动性“合理充裕”的决心。全面降准使得流动性预期边际向宽松的方向修正,对权益和债市都是有推动的,短期市场或会反应全面降准的超预期。流动性从“结构性紧信用,稳货币”向“结构性紧信用,宽货币”边际修正。近期“紧信用”以结构性为主,压缩表外融资,或剑指“地产+城投”,但金融对实体特别中小企业的支持不会减弱,继续支持中小企业降低融资成本。

招商基金:降准对上市公司业绩和估值带来积极作用

此次降准一方面可以直接降低资金市场的成本,另一方面若能缓解社会融资成本、也有助于经济的进一步均衡修复,对于上市公司的业绩和估值均有一定积极推动作用。在这种背景下,本次降准信号放出后,A股市场大概率会在一定时期内出现正向反馈,我们认为在成长和价值板块中均可以挖掘值得配置的标的,继续把握A股市场震荡行情中的结构性做多机会。

星石投资方磊:全面降准利好A股市场 顺周期高景气度行业的行情有望持续时间更长

此次全面降准,主要是为营造较为适宜的金融环境,也是置换即将到期的MLF。说明经济活动不平衡现象依然突出,小微企业经营困难仍然不可忽略。预计日后政策整体稳健,但继续向小微服务业倾斜,以支持中小企业发展。对于A股市场来说,整体是利好。此次全面降准将助力经济进一步回升,顺周期高景气度行业的行情有望持续时间更长。

保银投资点评央行全面降准:有助于缓解经济下行压力,关注六月份宏观数据

这次降准发生的比市场预期的更快,力度也比市场预期的大,显示六月份的宏观数据可能出现了更加明显的放缓。我们已经看到一些高频数据显示汽车和房地产销售的数据六月确实已经进一步放缓,下半年经济放缓的方向不会改变,但是政府在边际上放松货币政策,有助于缓解经济下行压力。

农银汇理基金评降准:打消市场对资金面的担忧 风格上中小市值成长板块更加受益

本次降准有助于增加金融机构的长期资金占比,提升银行负债端的稳定性。此次操作释放了货币政策宽松的信号,打消市场对资金面的担忧。对于债券市场,宽松预期有助于压低长端利率,预计10年国债收益率运行区间下移。对于股票市场,友好的流动性环境将对权益估值形成支撑,风格上中小市值成长板块更加受益。

国泰基金:降准释放长期资金约1万亿 新能源车、光伏、半导体等高景气流动性敏感板块继续受益

此次降准的目的是优化金融机构的资金结构,提升金融服务能力,更好支持实体经济。货币宽松对成长性较强的创业板指数相对利好,新能源车、光伏、半导体等高景气流动性敏感板块继续受益。债市方面,复盘过往几年宣布降准后的情况,利率大多是下行的。利率能否持续下行核心在于货币宽松能否延续,资金利率中枢是否下行,目前值得观望。

华泰柏瑞:超预期全面降准对市场或有提振 关注景气度向好行业及公司

此次降准要求可能不会改变央行中性货币政策的总体取向:从基本面的角度,一方面,下半年国内经济回落、通胀压力下行,货币政策明显收紧的窗口期已经过去;另一方面,国内经济回落但斜率暂时比较平稳,且结构更均衡,在不出现风险事件的情况下,期待政策明显转松也不具备基本面基础。近期市场对流动性预期普遍降低,此次超预期降准或对短期市场有所提振。

平安基金:降准的实质影响未必很大 不宜过度追高

本次降准目的性较强,主要是针对大宗商品涨价、缓解中下游企业的成本压力,国常会明确表示,“针对大宗商品价格上涨对企业生产经营的影响”,“加强对实体经济特别是中小微企业的支持”。策略方面,尽管我们仍然维持下半年基本面利好债市的判断,但短期情绪过于亢奋,而降准的实质影响未必很大,不宜过度追高,我们建议等市场有所调整后再进行配置。

浦银安盛评降准:呵护流动性 利好成长板块

本次降准整体上对流动性有所呵护,保持流动性合理充裕,边际偏松。因此,对A股的影响主要体现为流动性和风险偏好上,利好成长板块。后市以新能源车、光伏、医药等为代表的高景气成长赛道或仍是主要布局方向。

光大保德信基金:降准时机适宜,情绪上对股债行情均有提振作用

当前降准时机适宜,目前来看降低综合融资成本比降低实际融资成本更迫切,后续通过降准以及碳减排货币政策工具降低综合融资成本,同时碳减排货币政策工具或通过再贷款形式进行投放。情绪上对股债行情均有提振作用,当天市场已有所反应,后续短期来看普涨行情仍然可期。

鹏扬基金评全面降准:降准更多的技术上的解决结构性的问题,并非全面转向宽松

这次降准大概率不是着眼于扩大总需求的总量政策,也并非资产泡沫,更像是一个结构性的政策。下半年债市整体上依然会是区间震荡,目前经济增长和通胀水平都不支持债券即刻走出大牛市,短期内利率下行过快有超预期,降准的资金也不太可能支持债市加杠杆,这点可参照近期金融委会议。

创金合信基金:降准释放长期资金约一万亿 货币政策坚持稳中偏宽的态度

央行在今日迅速跟进,全面降准0.5%,超出市场预期,释放长期资金约一万亿元,货币政策坚持稳中偏宽的态度。从实际资金面的影响看,下半年有四万亿MLF到期,下半年财政发债节奏可能加快,货币政策偏松意图在于维持资金面保持平稳,大前提依然是不大水漫灌,流动性因素对股市中性偏宽,全面性估值提升依然存在难度,但支持本轮成长行情的主要逻辑行业景气+货币宽松,仍将推动结构性行情。

财通基金评降准:扶持中小微企业发展 释放中长期资金

本次降准虽然不是定向降准,但降准目的明确,置换MLF和缓解流动性缺口,为银行支持实体经济发展尤其是扶持中小微企业发展,释放中长期资金。对债市而言,降准的利好已基本消化,后市央行MLF操作料会相应缩量,鼓励资金脱虚向实,引导市场利率围绕政策利率波动的中心思想不变。

海富通基金江勇:A股料将延续结构性行情,长期看好港股科技股

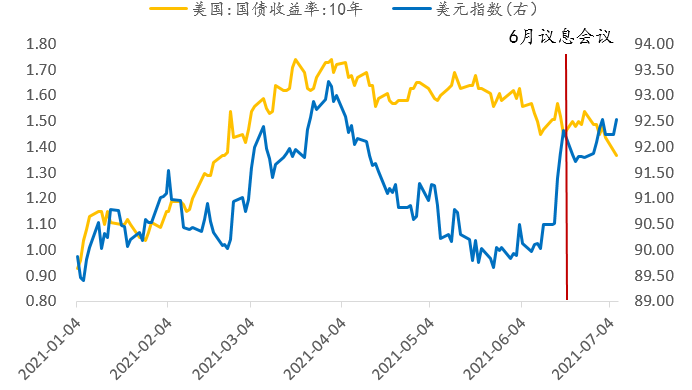

江勇认为这在一定程度上将影响市场对于流动性的预期(边际上),近期10年期国债收益率也出现了较为明显的变化。但江勇同时指出,接下来也要密切关注美国的货币政策变化,从目前美国非农数据的改善程度看,预计在三季度美联储会释放收紧信号,或将对全球金融市场将会形成一定冲击。

中加基金评降准:短期内市场会做出积极反应 10年国债甚至仍存在一定的下行空间

本次降准后,预计短期之内市场也会做出积极反应,而基本面结构性问题突出,经济修复也存在不及预期的可能,三季度债市总体无虞,伴随着降准资金的释放,10年国债甚至仍存在一定的下行空间。

富国大通评全面降准:利好银行地产等资金敏感型品种 利好高分红的新蓝筹

本次降准将释放长期资金约1万亿元。降低法定存款准备金率,将加强货币流动性,刺激市场经济增长,有效缓解因大宗商品价格上涨等因素所造成的企业资金压力等影响。市场普遍认为,降准对股市有着利好作用。无论是银行还是地产,都属于资金敏感型品种。本次降准释放1万亿元,对于银行、地产行业而言都有一定的利好,而对依赖经纪业务的券商而言也属于利好。

牛市来了?如何快速上车,金牌投顾服务免费送>>