市场一波三折,但基金依然“大方”,今年以来分红规模已超过1200亿元。

与往年债基充当分红“主力军”不同,在张坤、刘格崧、刘彦春、周应波、朱少醒等人气基金经理的“大方出手”之下,权益基金夺得分红主动权,贡献了逾六成比重。

公募基金认为,疫情等非正常干扰因素逐渐褪去,企业盈利增速有望逐渐回归正常,高景气赛道将继续保持相对优势,看好政策与业绩双催化的大创新科技成长方向。

分红规模大幅增长

Wind数据显示,截至7月8日,2021年以来共有1210只基金(以初始基金为统计口径)实施分红,分红规模达1233.05亿元,较去年同期的分红规模818.86亿元增加50.58%。

从基金公司来看,一线头部公募是基金分红的重要来源。其中,易方达基金分红高达92.30亿元,南方基金和富国基金的分红分别为63.83亿元和60.46亿元。此外,广发基金、嘉实基金、景顺长城基金、中欧基金的分红规模也均在50亿元以上。

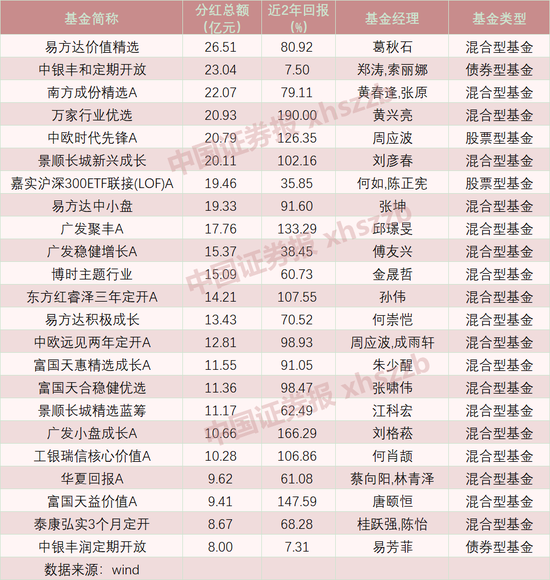

从单只产品看,250只基金分红规模在1亿元以上,有19只基金分红规模在10亿元以上。分红规模最大的是易方达价值精选(26.51亿元),其次是中银丰和定期开放(23.04亿元),周应波管理的中欧时代先锋A和刘彦春管理的景顺长城新兴成长等4只基金分红规模均在20亿元以上。

其他13只分红规模超10亿元的基金中,张坤管理的易方达中小盘、傅友兴管理的广发稳健增长A、朱少醒管理的富国天惠精选成长A、刘格崧管理的广发小盘成长A等人气基金,均榜上有名。

今年分红规模较高的基金

主力军“易主”权益基金居上

今年分红主力军已悄然由债基转变为权益基金。

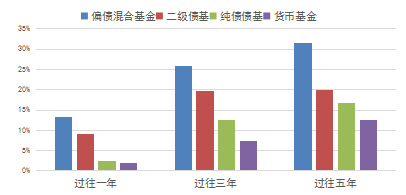

Wind数据显示,今年以来共有321只混合基金和34只股票基金实施分红,分红规模分别为670亿元和82.77亿元,总共752.77亿元,在整体分红中占比达到了61.05%;而在以往,分红贡献比例最大的是债基,如在2020年同期的818.86亿元分红中,789只债基就贡献了511.36亿元,占比达62.45%。

前海开源基金首席经济学家杨德龙指出,近年来权益市场结构性行情向好,基金积累了较为可观的浮盈。因此,这些基金选择以分红方式来回馈投资者。不难想象,在大手笔分红效应之下,基金将持续成为居民理财的重要选择。

申万研究所首席市场专家桂浩明表示,基金分红可以暂免征收所得税。为满足部分机构投资者的需求,基金会选择分红。2021年权益类产品分红较多,主要是去年权益市场表现较好。

Wind数据显示,实施分红的1210只基金,近年两年来的平均收益率达到了35.35%(股票型基金和混合型基金的平均收益率达到了82.45%),有235只基金收益率在50%以上,其中的117只基金的收益率翻番。比如,前海联合研究优选A近年2年的收益率达到了196.24%,葛兰管理的中欧医疗健康A收益率为183.5%,刘格崧管理的广发小盘成长A收益率为166.29%。

看好创新科技成长方向

金牛基金经理、信达澳银基金联席投资总监、副总经理冯明远指出,站在当前时点看,科技板块相关细分领域估值已相对合理,部分子领域已迎来配置窗口,看好政策与业绩双催化的大创新科技成长方向,尤其是人工智能物联网、医药、新能源链条、高端制造设备等赛道。

平安基金指出,下半年市场大概率维持震荡态势,但高增速的成长风格行情会继续占优。经济复苏和新兴成长仍是最确定的投资主线,看好新能源车、光伏等板块,以及5G、半导体行业及消费升级赛道。其中,在电动化大趋势下,新能源车电池产业是一个“万亿”空间市场,并有望撬动“十万亿”级的汽车消费市场;在光伏引导能源革命趋势下,光伏的行业需求或是十年增长十倍。

创金合信基金首席策略分析师、首席投资官助理王婧表示,在疫情等非正常干扰因素逐渐褪去的环境下,企业盈利增速有望逐渐回归正常,部分高景气赛道,因其当期盈利高增长和长期行业趋势确定,有望继续保持相对优势。