三生制药大起底:资也募了,钱也赚了,债也还了,但就是不爱分红

来源:市值风云

“

2015年上市以来,公司全部分红、加上回购金额,合计仅2.44亿,占累计净利润5%左右。

”

2020年,新冠疫情的影响,让一些相关公司业绩大增,成为“疫情受益股”。但也有很多公司受疫情影响业绩大跌,三生国健(688336.SH)就是其一。

三生国健于2019年由香港上市公司三生制药(01530.HK,下称“三生制药”或“公司”)分拆于科创板上市,截至2020年底,三生制药持有三生国健80.96%的股份。

风云君曾对三生国健进行过详细分析,详见研报《吃老本的三生国健冲刺科创板:业绩严重依赖单一产品,14年没有一款创新药,5年没有一项发明专利 | 科创板风云》。

彼时三生国健凭借一款王牌产品益赛普打天下,2017-19年营收分别达11.03亿、11.42亿和11.77亿,净利润分别达3.65亿、3.58亿和2.10亿,好不风光。

然而,2020年年报显示,三生国健营收6.55亿,同比下滑44%,净利润亏损2.36亿,2021年一季度继续亏损0.36亿。

难道又没能逃出风云君的神机妙算,成功染上了“一上市业绩就稀里哗啦往下掉”综合症?

今天借着研究其母公司三生制药的机会,我们一起来看看。

一、多款产品市场领先

三生制药是一家主营医药产品的投资控股公司,成立于2006年,并于2015年于港交所上市。

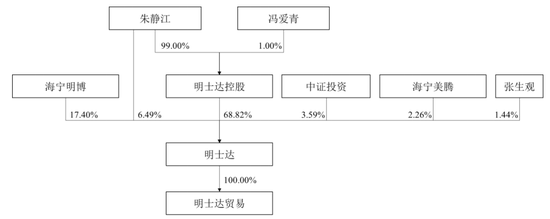

公司董事长娄竞博士也是公司的创始人,通过直接或间接持股、以及一致行动协议等合计控制公司20.74%的表决权,为三生制药和三生国健实控人。

根据IQVIA数据,按销售额计,公司2019年在国内医药公司销售市场位于第25位,规模还不错。

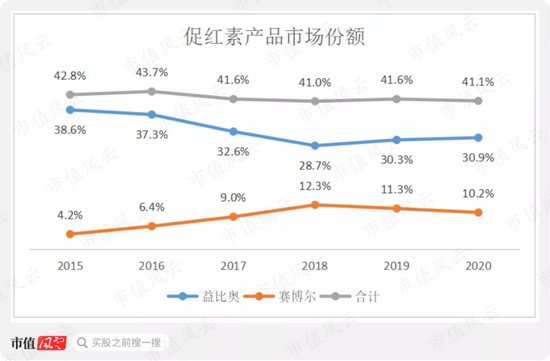

公司多款产品在国内市场份额处于领先地位,其中特比澳、益赛普及益比奥/赛博尔2020年国内市场份额分别为72.7%、45.5%和41.1%。

2015-20年,公司的营收和归母净利润分别从16.73亿和5.26亿增长至2020年的55.88亿和8.36亿,CAGR分别为27%和9%。

其中2015-18年,公司营收和归母净利润增速较快,CAGR分别为40%和34%。

而2019年和2020年营收增速明显下滑,分别为16%和5%,归母净利润均为负增长,分别下滑24%和14%。

具体原因还要分产品来看。

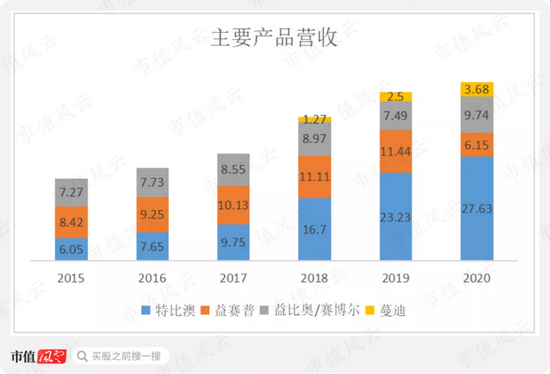

2020年公司的主要产品特比澳、益赛普、益比奥/赛博尔和蔓迪占营收比例分别为49%、11%、17%和7%,其中特比澳占比最大,接近一半。

2020年特比澳、益比奥/赛博尔和蔓迪销售分别同比增长19%、30%和47%,而导致公司营收仅增长5%的主要原因,就是三生国健的益赛普销售大幅下滑43%。

下面我们采用先抑后扬的顺序,先研究三生国健这个“拖油瓶”,再研究三生制药的其他产品。

二、三生国健产品情况

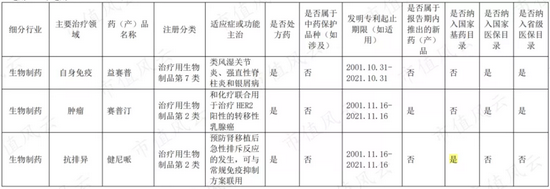

2019年之前,三生国健产品仅益赛普一种,2019年第二款产品健尼哌上市,2020年第三款产品赛普汀上市。

目前,两款新产品营收规模还较小,2020年分别为0.09亿和0.15亿。

益赛普曾有过属于它的高光时刻,是中国首个上市的全人源抗体类药物,也是中国风湿病领域第一个上市的肿瘤坏死因子(TNF-α)抑制剂,填补了国内企业在全人源治疗性抗体类药物的空白,并先后在十几个国家获批。

适应症包括治疗类风湿关节炎、强直性脊柱炎和银屑病,分别于2005年、2007年和2007年获批。

凭借着先发优势,益赛普的国内市场份额自2006年以来一直占据领先地位,其中2015-19年市场份额均在60%以上,2020年下降为45.5%,但仍为国内第一。

2020年益赛普销售额同比下滑46%、市场份额大幅下滑,主要原因是弹性更大的类风湿性关节炎等慢性病的治疗更易受到新冠疫情的影响以及市场竞争加剧。

主要产品益赛普销售下滑导致营收大幅下滑,而研发、销售费用等并没有同比缩减,是2020年三生国健由盈转亏的主要原因。

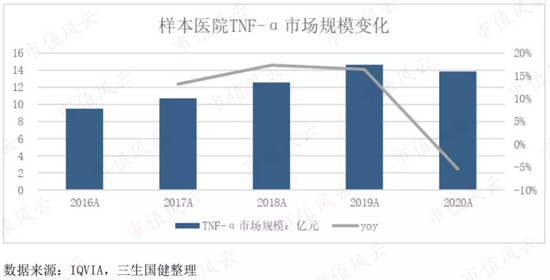

首先,2020年疫情影响使医院诊疗人次下降,相较于之前年度10%以上的增长,样本医院TNF-α 市场规模首次出现负增长,对益赛普销售收入造成较大影响。

(来源:三生国健2020年报)

其次,截止2020年底,已经上市TNF-α 靶点的相关生物制剂数量超过10个,提交上市申请和处于临床III期阶段的产品也有10个,竞争非常激烈。

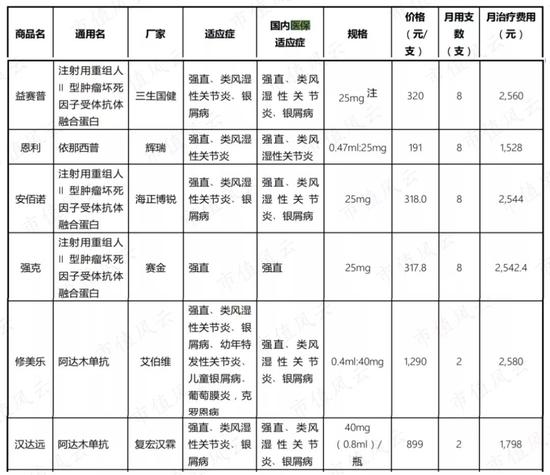

随着2019年强生的欣普尼被纳入医保后降价、修美乐从3160元进一步降价至1290元、以及更多竞品上市,2019年益赛普销售额仅增长了3%。

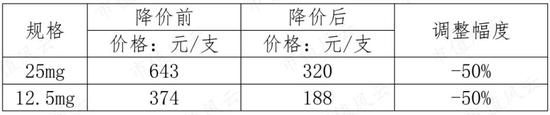

2020年10月起,三生国健只能选择对益赛普产品进行降价,降价幅度达50%。

(来源:三生国健2020年报)

但降价后的益赛普价格和月治疗费用在竞品中依然没有明显的优势。

其中辉瑞的恩利和复宏汉霖(02696.HK)的汉达远月治疗费用分别为1528元和1798元,大幅低于益赛普的2560元。

(来源:三生国健2020年报问询函回复)

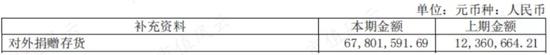

其实在降价之前,三生国健已经开展了赠药等促销政策,2019年和2020年对外捐赠存货价值分别为0.12亿和0.69亿。

(来源:三生国健2020年报)

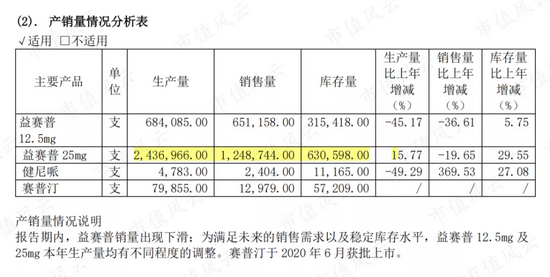

这也造成了公司25mg规格的益赛普产品生产量大大超过销售量和库存增加量之和的情况。

(来源:三生国健2020年报)

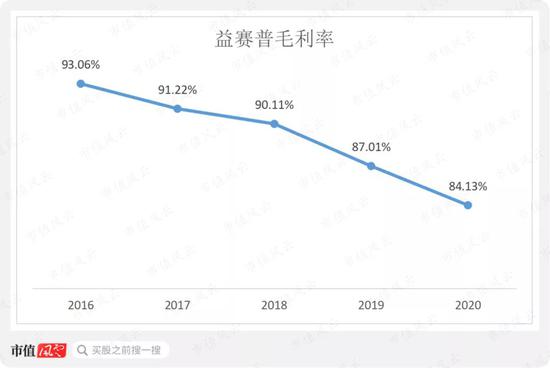

由于竞争愈加激烈,2016-19年,益赛普的毛利率不断下滑,从93.06%下降至87.01%。

2020年,赠药、降价等原因导致益赛普的毛利率进一步下滑,2020年全年为84.13%,其中第四季度仅为80.29%。

降价后,2021年一季度三生国健实现营收1.55亿,主要为益赛普收入的增加,较2020年和2019年同期分别增长189%和99%,说明公司依赖先发优势产生的用药惯性还在。

公司认为,益赛普在国内风湿和强直性脊柱炎的渗透率均介于5%-9%,还有一定的增长空间,因此公司还在研发益赛普的预充式剂型,目前已完成III期临床试验。

整体来说,益赛普产品依赖先发优势,连续多年市场份额领先,但所在赛道竞争愈加激烈叠加疫情影响,使2020年销售大幅下滑。

但公司降价50%的措施使2021年业绩有明显好转,未来业绩应该不至于继续大幅下滑。

除益赛普外,三生国健值得一提的产品就属赛普汀了。

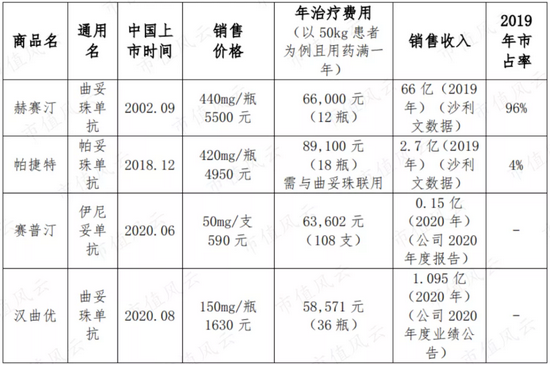

目前国内上市的与赛普汀同靶点的单抗药物共有4款,分别是罗氏的曲妥珠单抗(赫赛汀)、罗氏的帕妥珠单抗(帕捷特)、三生国健的伊尼妥单抗(赛普汀)和复宏汉霖的曲妥珠单抗(汉曲优)。

其中罗氏的赫赛汀是曲妥珠单抗原研药,早在2002年上市,而三生国健的赛普汀和复宏汉霖汉曲优均上市于2020年。

所以在长达近20年里,赫赛汀享尽独占优势,并连续多年成为全球畅销药,2019和2020年全球营收分别为60亿美元和33亿美元,实在是太赚钱了。

(来源:三生国健2020年报问询函回复)

而赛普汀作为三生国健的第二款重磅产品,也是自带buff加成的。

它是国内首个自主研发的靶向抗HER2单克隆抗体,而复宏汉霖的汉曲优是作为罗氏赫赛汀的生物类似药上市的。

这么看来,赛普汀所在的赛道比益赛普可要好多了,不仅市场规模大,竞争格局还要好的多?

从2020年的销售情况来看,上市时间稍晚的仿制药汉曲优销售额达1.095亿,而原研药赛普汀仅0.15亿。

这主要是由于汉曲优虽是生物类似药,但其适应症却更广,涵盖了原研药曲妥珠单抗的所有适应症(包括早期乳腺癌、转移性乳腺癌及转移性胃癌),而赛普汀的适应症仅为转移性乳腺癌。

而且随着2019年罗氏赫赛汀的专利到期,也会有更多多仿制药陆续上市。截至2020年年底,进入交临床III期的产品就已经有7个。

(来源:三生国健2020年报问询函回复)

因此赛普汀面临的市场规模虽较大,目前竞争格局相对较好,但未来竞争也愈发激烈,且目前来看赛普汀的原研药属性并没有展现出较大的优势。

三、王牌产品特比澳

特比澳是三生制药的王牌产品,自2006年推出后,就成为全球唯一商业化的重组人血小板生成素(rhTPO)的产品,目前已获八个国家批准。

特比澳适应症包括CIT(治疗化疗引起的血小板减少症)和 ITP(治疗免疫性血小板减少症),分别于2005年和2010年获批。

由于与其替代疗法相比疗效更好、血小板恢复更快及副作用更少,特比澳上市以后销售额迅速增长,其中2015-20年,从6.05亿增长至27.63亿,CAGR为35%。

以销售量计算的市占率和以销售额计算的市场份额均不断提升,分别从2015年的8%和40%上升至2020年的25.5%和72.7%。

其中2017-19年增长较快,主要受益于2017年起特比澳被纳入医保,但2020年市占率和市场份额均有小幅下滑。

公司估计,目前特比澳的CIT及ITP适应症在国内的渗透率在23%至31%之间。

以2020年为例,公司以25.5%的市占率获得72.7%的市场份额,说明公司未来通过医保谈判降价,可以以价换量还获得更大的市场空间。

除已有的两种适应症外,特比澳的第三种适用症儿童ITP已经进入III期临床试验。

整体来说,目前公司的特比澳产品作为全球唯一一款重组人血小板生成素,市场竞争格局较好,还有一定的增长潜力。

四、其他产品

重组人促红素产品(rhEPO)是三生制药的第三大收入来源,顾名思义,促红素主要用于治疗各种原因引起的贫血症。

公司的促红素产品包括益比奥及赛博尔,其中益比奥为公司自主研发产品,赛博尔为公司2014年12月收购得来。

益比奥凭借适应症多、且为内地唯一拥有3.6万IU大剂量的产品,自2002年起,一直稳居中国内地rhEPO市场龙头。

2015-20年,公司两种rhEPO产品合计市场份额维持在40%以上。

除以上产品外,公司的米诺地尔酊防脱产品蔓迪也有一定的竞争力,2002年作为中国首个非处方脱发药品上市。

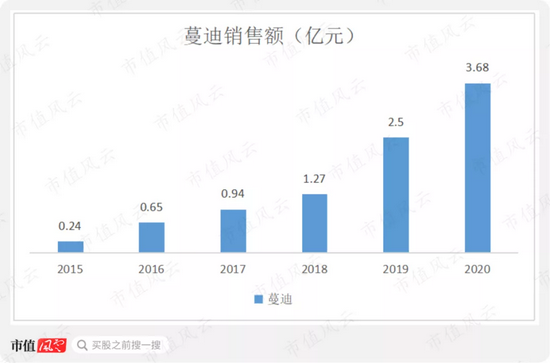

2015-20年,蔓迪销售额由0.24亿增长至3.68亿,CAGR为73%,增长非常迅速。国内市场上主要竞品为振东制药(300158.SZ)的达霏欣米诺地尔搽剂,2020年终端销售额1.6亿。

在“颜值经济”背景之下,脱发年轻化的趋势使得80、90后注定成为防脱产品的买单主力。

面对旺盛的市场需求,公司还在研发蔓迪泡沫剂型,目前已进入III期临床试验阶段,对标全球市占率领先的强生公司的培健品牌泡沫剂型,未来若获批上市,有望成为国内唯一的米诺地尔泡沫剂型。

五、研发管线丰富

除以上主要产品外,公司目前的研发管线布局较为丰富,共34项在研产品,包括抗体类、生物制品类和小分子药物。

除上文提到的益赛普预充式剂型、特比澳新适应症、蔓迪泡沫剂型进展较快外,进入III期临床试验阶段的在研产品有的304R、TRK820、TK805和MN709等。

其中304R对标罗氏的利妥昔单抗,2020年全球销售额达42亿美元,是针对非霍奇金淋巴瘤治疗的抗体药物,目前已完成III期临床试验。

TRK820为公司与日本东丽合作开发的盐酸纳呋拉啡口腔崩解片,用于治疗血液透析患者瘙痒症,与健帆生物(300529.SZ)的产品作用相似。

风云君曾对健帆生物进行过深扒,感兴趣的老铁可以在市值风云App里查找相关公司研报。

除自主研发、合作开发产品外,公司还有一些引进阿斯利康、礼来中国等外国公司的产品。

2017-20年公司研发投入分别为3.82亿、5.01亿、6.79亿和7.05亿,研发投入占营收的比例均在10%以上,并有所提升。

六、能赚到钱,但不爱分红

2015-20年,公司的毛利率有下滑趋势,但均维持在80%以上的较高水平。

销售费用是费用中的大头,占营收比例维持在36%左右。

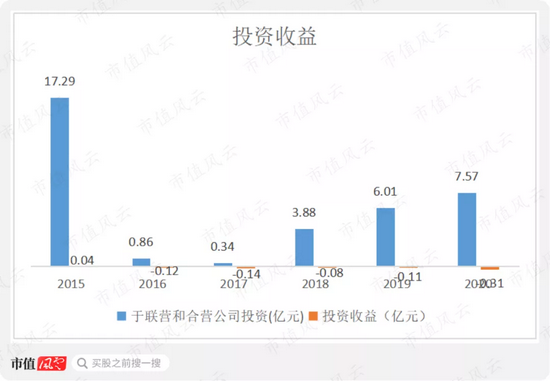

在毛利率和销售费用率较稳定的情况下,2019和2020年的净利率却有较大的下滑,主要是由于19年和20年均存在较大额的股权支付费用、以及长期股权投资投资损失造成的。

其中2019年三生国健上市前一次性计入股权激励费用1.08亿。

2020年三生制药向三生国健目前的研发负责人朱桢平以0代价授予了1000万股奖励股份,价值7447.5万,当年全部计入股权激励费用。

风云君看着这接近1个小目标的股权激励,着实是有点羡慕呢。

三生制药作为投资控股公司,对外投资金额一直较大,2016-20年,公司于联营和合营公司中的投资金额不断增长,但投资收益一直为负,并有扩大的趋势。

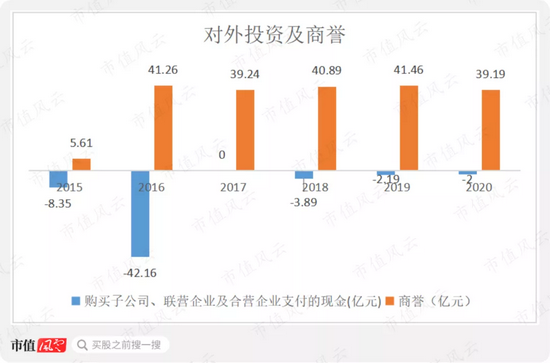

其中公司对三生国健的收购主要发生在2015年和2016年,并于2016年3月完成对三生国健97.78%的股份收购。

表现在报表上,就是2015年账上于联营和合营公司投资的金额较大,2016年产生大额的购买子公司、联营企业及合营企业支付的现金,2016年账上产生大额商誉。

截至2016年底,账上商誉共42.16亿,其中35.65亿为收购三生国健产生的,并一直趴在账上至今。

就算在2020年三生国健业绩大幅下滑的时候,相关商誉也没有进行一丁点减值,可见公司对三生国健还是比较有信心的。

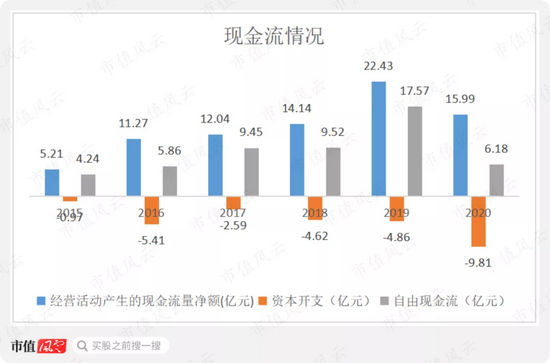

除了投资并购,公司用于资本开支的金额也在逐年增长,但公司现金流状况较好,各年净现比均大于1,自由现金流也持续为正。

赚到了真金白银,公司账上有息负债明显减少,2020年仅4.13亿,较2016年的30.59亿有了大幅的减少,同时资产负债率也持续下降,从2017年的高点44.52%下降为25.94%。

赚到钱了,股东回报如何呢?

2015年上市以来,公司仅2017年进行现金分红1.4亿,2018-20年回购库存股金额分别为0.46亿、0.45亿和0.13亿,分红和回购合计2.44亿,占累计净利润的仅5%左右,分红力度非常低。

结语

三生制药的特比澳及益赛普等多款产品,市场份额均较为领先。

多款产品的现金牛属性使三生制药赚到了真金白银,借款也都还了,但就是不爱分红。

牛市来了?如何快速上车,金牌投顾服务免费送>>