相关阅读

东微半导体核心技术所涉专利陈旧 痛失金字招牌 科创属性似有不足

来源:红刊财经

记者|刘杰

东微半导体上市前夕,“华为系”低价突击入股,背后原因耐人寻味。此外,其原股东的“关系户”也搭上了增资的末班车,高价突击入股,有抬升公司估值之嫌。另外,公司营业收入也显得异常,相关数据的真实性令人怀疑。

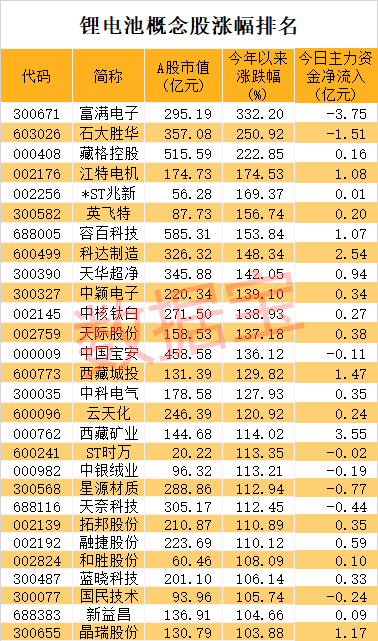

苏州东微半导体股份有限公司(以下简称“东微半导体”)上市前夕股权变动频繁,报告期内(2018年至2020年),其共经历了3次增资及3次股权转让。对比发生在2020年7月和12月的两次增资行为,不难发现其中存在诸多异常现象:两次增资虽然仅隔了约四个月,但交易价格却相差甚远,其中前一次增资中,股东低价突击入股背后,出现“华为系”公司的身影;而后一次交易中,入股方多为原股东的关联方,这些股东高价入股则存在抬升公司估值的嫌疑。

“华为系”低价突击入股谜团

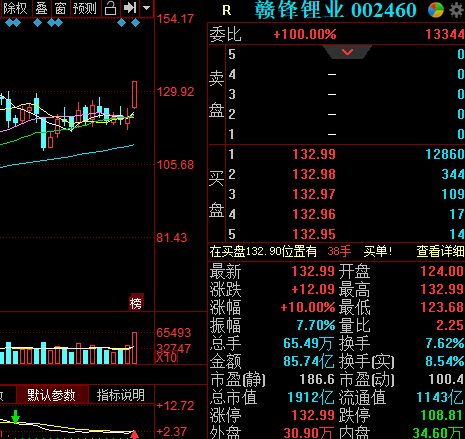

据招股书显示,东微半导体在提交申请前12月内新增了数名股东,其中有一家公司名为哈勃科技投资有限公司(以下简称“哈勃投资”),2020年7月份,该公司向东微半导体增资7530万元,获得7%的股权,入股价格为22.61元/股。招股书给出的定价依据为基于公司发展情况与市场价格协商确定。

但在前次交易中,2019年12月,苏州中和春生三号投资中心(有限合伙)将其持有的东微半导体1.57%股权、1.84%股权分别以1961.70万元和2300.00万元转让给天蝉投资和智禹淼森,本次股权转让价格为28.25元/股。相较来看,哈勃投资入股价格仅相当于前次交易价格的八折。

更为可疑的是,就在哈勃投资入股不久后,2020年12月,东微半导体紧接着又实施一轮增资。国策投资、智禹东微、丰辉投资、中新创投及上海烨旻,分别认购东微半导体新增股份2.26%、2.07%、0.94%、0.38%、0.19%,出资金额分别为6000万元、5500万元、2500万元、1000万元、500万元,对应本次交易价格为52.54元/股。此次增资,较前次哈勃投资增资价格激增132.38%。

哈勃投资入股价格大幅低于前后两次交易价格,这确实让人很难理解。一般情况下,短期内公司的基本面发生重大变化,令估值也快速变化的情况较少,因此时间间隔在半年左右的股权交易中,交易价格一般都不会发生太大变化。但东微半导体上市前夕数次股权交易的价格存在很大差异,其中的合理性是值得商榷的,尤其是哈勃投资,能以比前后两次交易都低的价格入股,就很令人怀疑,其中是否涉嫌利益输送。

表1上市前夕东微半导体股权交易情况统计

奇怪的是,哈勃投资为何能以如此低的价格突击入股,其究竟有什么背景呢?据招股书披露,哈勃投资由华为投资控股有限公司100%控股的公司,也就是说哈勃投资属于“华为系”。同时,据招股书显示,东微半导体5G基站电源及通信电源领域的终端用户包括华为,可见,从某种意义上说,华为也算是东微半导体的“财神爷”。

值得一提的是,哈勃投资自2019年起开始大量参股从事半导体、芯片研发、软件设计、新材料等业务的公司,据天眼查APP显示,哈勃投资公开投资的公司高达40家,其中不乏多家与东微半导体业务相近的公司,这意味着东微半导体仅是华为产业链众多供应商中的一家,并非不可替代。

两相对比之下,就不难体会“华为系”对东微半导体的重要性了,而哈勃投资此次能得以低价入股,恐怕与此有着莫大关系。在如此状况之下,难免令人怀疑,双方是否存在其他抽屉协议。

有借关联方拉升估值之嫌

上文提到,东微半导体在提交上市申请之前的一年内,经历了2020年7月和12月的两次增资,但在这两次交易中,公司估值分别为10.76亿元、26.55亿元,短时间内估值暴增了146.75%,其背后的合理性是要打个问号的。

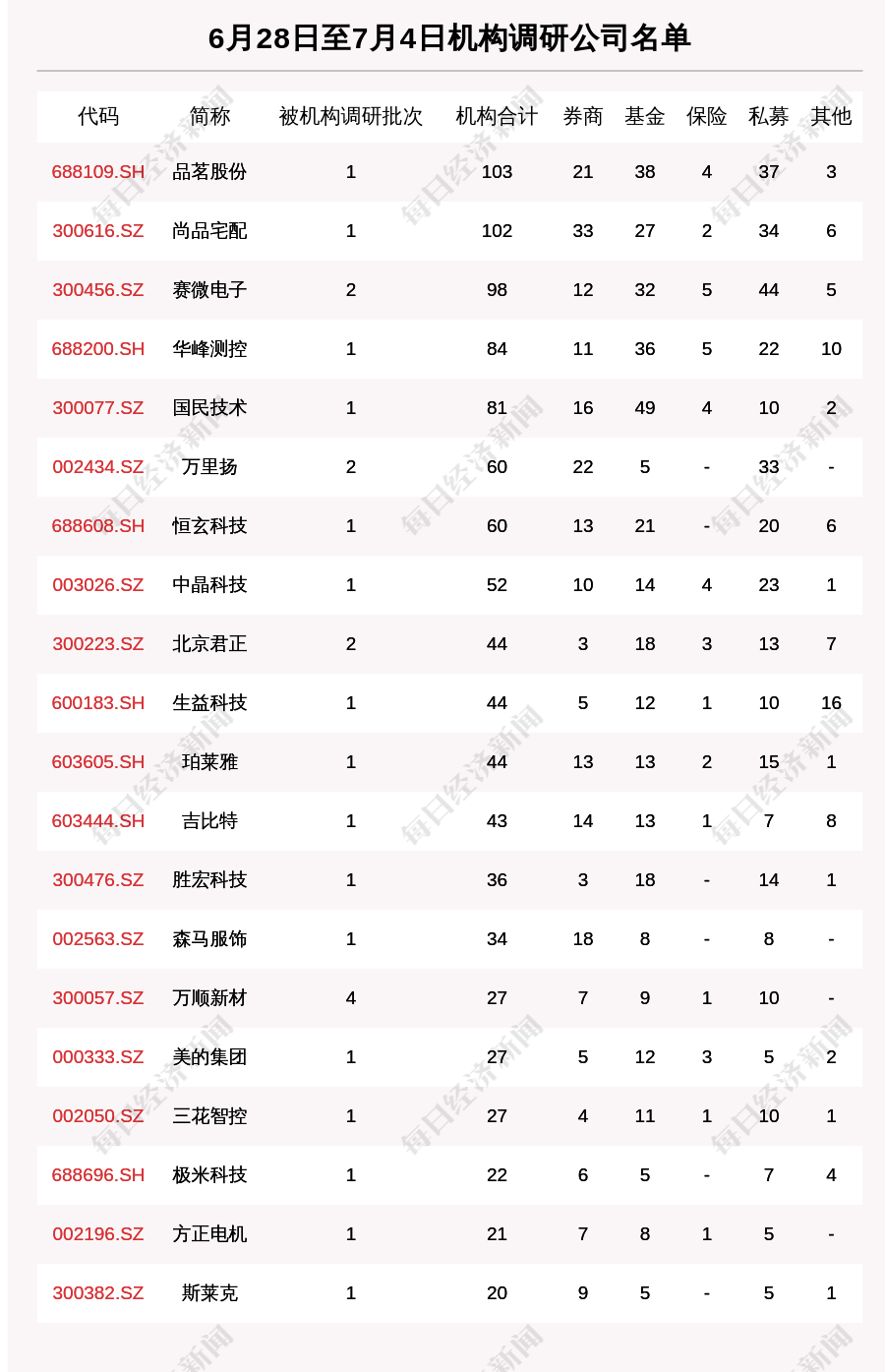

2020年12月,东微半导体实施了最后一次增资,具体来看,此次增资方包括国策投资、智禹东微、丰辉投资、中新创投及上海烨旻,前述公司分别认购东微半导体114.20万股、104.68万股、47.58万股、19.03万股、9.52万股,其中,中新创投为公司老股东,而认购股数第二、第三多的智禹东微、丰辉投资则与东微半导体原股东之间有着千丝万缕的联系。

据招股书披露,智禹东微与原股东智禹博信、智禹淼森、智禹博弘的基金管理人均为苏州丛蓉,而由东微半导体实控人龚轶所控制企业得数聚才的有限合伙人智禹嘉通的基金管理人也为苏州丛蓉。这意味着,新股东智禹东微与多位原股东及实控人有关联关系,存在共同利益。无独有偶,新增股东丰辉投资与原股东丰熠投资的实控人同为卢长祺,二者也存在关联关系。

表22020年12月增资各股东间的关联关系

上述情况意味着本次增资中,除了老股东,还有几家新股东则是“关系户”。其中智禹东微、丰辉投资、中新创投,出资额总计9000万元,占本次增资总额的比重高达58.06%。

其实,原股东及关联方增资本属正常,但问题在于其增资价格却远高于此前股权交易价格,导致东微半导体短期内估值骤增,这就显得有些不正常了。考虑到,原股东此前已持有东微半导体股权,而“关系户”本次高价增资可使得公司整体估值暴涨,因此,不免令人怀疑,东微半导体本次增资是否有借关联方拉升公司估值的可能?

近半数资金用于补流及并购

募投项目必要性值得商榷

很多企业寻求上市往往是因自身资金不足,融资渠道有限,需要通过资本市场来获得发展资金,不过对于东微半导体来说,情况似乎并非如此。

上文提到,东微半导体在上市前夕经历了几轮增资,有大量资金进账。据招股书显示,截至2020年末,其货币资金为2.3亿元,短期借款、长期借款则均为零,资产负债率仅为4.28%。其在招股书中将新洁能、华微电子、华润微、扬杰科技、士兰微作为可比公司,前述可比公司2020年资产负债率均值为35.06%,对比来看,其负债水平极低。

此外,东微半导体甚至有闲钱用来购买理财产品,2020年末,其账面理财产品的金额为2007.98万元,如此看来,其似乎并不缺钱。尽管如此,东微半导体本次拟募集资金额度仍高达9.39亿元,金额不小。

据招股书披露,其募集资金主要用于超级结与屏蔽栅功率器件产品升级及产业化项目、新结构功率器件研发及产业化项目、研发工程中心建设项目以及科技与发展储备资金,金额分别为2.04亿元、1.08亿元、1.70亿元、4.57亿元,占募集资金总额的比例分别为21.75%、11.47%、18.09%、48.68%。令人惊讶的是,其此次募集资金项目中占比将近五成的科技与发展储备资金项目主要为补充流动资金、产业并购及整合,金额分别为3.57亿元、1.00亿元。

对于缺乏资金的企业来说,募集资金用于补流也属正常情况,但东微半导体表现的并不怎么缺乏资金,募投项目中补充流动资金的占比却位居第一,其中的必要性就值得商榷了。

另外,东微半导体还有1亿元的资金用于产业并购及整合,众所周知,产业并购存在很高的风险,在A股已上市公司中,因并购导致公司业绩大幅下滑,将公司拖进退市边缘的企业为数不少,东微半导体并购标的都还没有眉目,就已经借IPO募资为并购做打算,这岂不是有“画饼”之嫌?后续并购风险又该如何把控?

对此,有着多年IPO辅导经验的资本之星创始人雷勋华向《红周刊》记者表示,“此前,中国证监会不认可产业并购这种募投项目,仅在曾经很短一段时间内认可。主要是鉴于此类募投项目的风险性较大,并且募投项目用于产业并购的必要性、实质性和可行性也较难判断。”如此看来,东微半导体本次募投资金用途能否获得发审委的认可,还存在很大的不确定性。

营业收入存虚增嫌疑

近年来,东微半导体的营业收入实现了高速增长,据招股书显示,报告期内,其分别实现营业收入1.53亿元、1.96亿元、3.09亿元,其中2019年和2020年,其营业收入的增速分别为28.22%、57.51%,尤其2020年,其营收增速非常宽,但进一步核查其相关数据,却发现其中或存在“水分”。

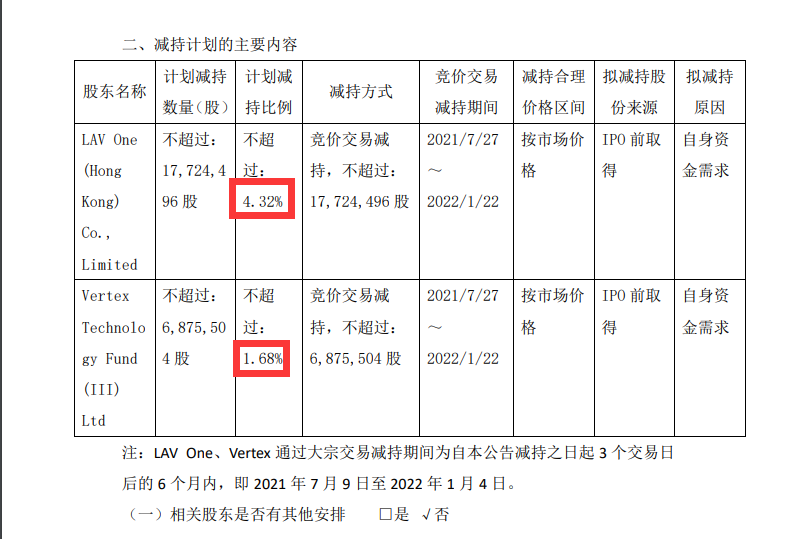

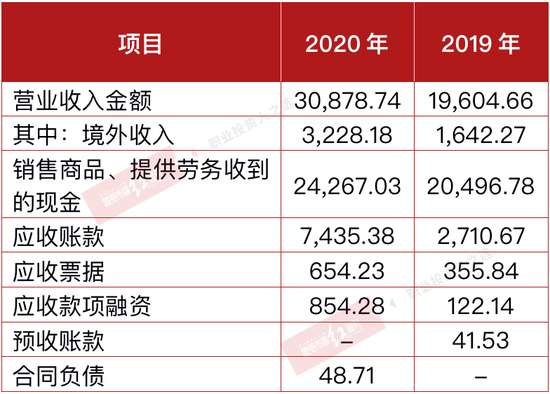

2020年,东微半导体实现境内、外收入金额分别为2.77亿元、3228.18万元,其中,其产品境内销售所适用增值税税率为13%,境外收入无需考虑增值税,经计算,其当年实现的含税营业收入为3.45亿元。

当年,东微半导体“销售商品、提供劳务收到的现金”金额为2.43亿元,本期预收账款及合同负债的变动金额较小,无需考虑该因素影响,将现金流入金额与含税营业收入相较少了1.02亿元,理论上该差额应体现为经营性债权的增加。

进一步来看,2020年,东微半导体应收账款、应收票据、应收款项融资相较上期新增了5755.24万元,比上述理论应增加额少了4451.04万元。

需要补充的是,上述差异产生的原因或为企业应收票据背书采购导致,但东微半导体并未在招股书中披露应收票据背书的金额,仅说明其已背书或贴现但尚未到期的应收票据金额为2427.58万元,但即使将该部分金额考虑在内后,仍与理论值相差2023.46万元,因此不排除其营业收入存在虚增的可能。

表3 与营业收入相关的数据(单位:万元)

(本文已刊发于7月3日《红周刊》,文中提及个股仅为举例分析,不做买卖建议。)

牛市来了?如何快速上车,金牌投顾服务免费送>>