回顾第二季度,美国4、5月CPI分别达到4.2%、5%,持续超出市场预期。继一季度之后,全球市场仍以通胀为主要的投资机会,大宗商品及顺周期资产都有不错的收益率。中国则主要面临输入型通胀,4、5月PPI分别高达6.8%、9%。在此背景下,国务院常务会议在5月连续三次点名大宗商品价格过高,中国粮食与物资储备局在6月向市场抛售铜、铝、锌等国家储备,最终国内商品价格有所回落。

我们在第二季度报告中分析,随着美欧经济强复苏,通胀与经济复苏是第二季度的交易主逻辑。我们提示了做多商品的投资机会,同时也提示了美元指数在94附近面临下行风险。

展望第三季度,美国经济复苏强劲,甚至存在过热的可能性。最大的风险来自于通胀是否过高,以及美联储是否及何时加息。经济的向好很可能使美元与美债收益率有上行趋势,而预期可能收紧的流动性将导致风险资产在焦虑中走出震荡趋势。国内市场高位筑顶,经济的增速主要取决于有多强的韧性和支撑,总体来看,风险大于机会。

三季度中国经济依然有支撑,发展有韧性

新冠疫情之后,作为最先控制住疫情的国家,中国上半年经济复苏强劲。国内GDP一季度同比增长18.3%,第二季度预计达12.2%。拉动上半年中国经济增长的主要是房地产业投资,以及海外疫情国对中国商品的需求推动中国出口逆势增长。中国出口增长将随全球疫苗推进、海外疫情控制而逐步缓和。中国政府试图摆脱对房地产基建投资的依赖,也有将经济发展重心转向制造业的趋势,可能短期内会对房地产投资有所抑制。

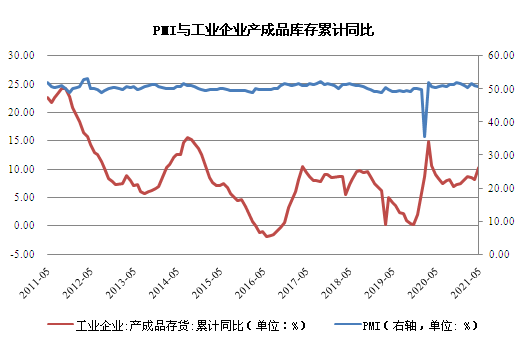

此外,中国从2020年11月开始社融与M2同比增速下行,信用扩张步伐明显放缓。社融同比增速一般领先经济6~8个月左右时间,将逐渐带来今年下半年经济扩张放缓。随着PMI增速逐渐放缓以及库存增速下行,中国经济增长最快的阶段已经过去。

1)下半年商品房销售大概率走弱。疫情之后,随着流动性的宽松以及通胀的预期,上半年商品房销售有增无减。5月,中国商品房销售面积1.61亿平方米,当月同比增长9%,前值为19%;1~5月累计销售面积6.64亿平方米,累计同比增长36%,前值为48%。中国政府多次重申房住不炒,限购限售政策加码,首套房贷款利率上行,平均放款周期延长。我国目前居民杠杆率较高,再加上政府对楼市的这一系列宏观调控政策,下半年拉动消费增长的商品房销售大概率会走弱。

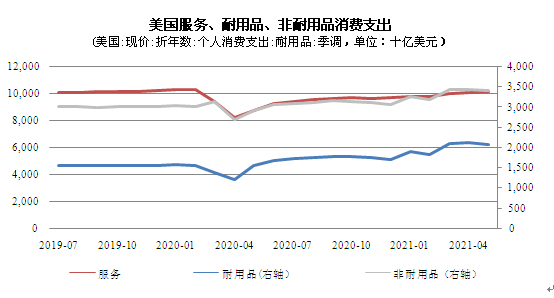

2)出口方面,随着欧美疫情缓和,以及美国耐用品消费见顶,中国出口可能会有所回落。5月份中国PMI新出口订单48.30%,持续两个月回落,同时,美国进口增速也有见顶回落迹象——5月美国ISM制造业PMI进口54%,较1~3月高点有所回落。随着美国财政纾困计划退去、耐用品消费逐渐见顶,中国4~5月2639亿美元的出口金额,很有可能是这一轮出口的高点。

虽然出口预期回落,但可能不会大幅下降,依然会有支撑。印度及东南亚疫情反复使得他们仍对中国商品有很大依赖,“下一代欧盟”复兴计划的启动也可能会加大欧盟对中国商品的需求。另外,从中国集装箱运价指数来看,当前出口依然还可以。6月18日,中国出口集装箱指数(CCFI)创出历史新高,中国到欧洲、美国航线的集装箱运价持续火爆,一箱难求。

3)固定资产投资中,我们预期第三季度房地产投资增速可能会略有回落。目前房地产投资增速依然保持在高位,1~5月,房地产投资两年平均增速为8.6%,较1~4月上涨0.2个百分点。保持高位的主要原因是“三道红线”背景下,房地产企业加快了施工与竣工速度,以销售回款方式加快资金回笼,从而支撑了房地产投资韧性。随着商品房销售增速下滑,房地产开发企业到位资金将可能放缓,在当前房地产贷款收紧情况下,房地产投资很可能有所回落。

基建投资或表现韧性。今年专项债总发行限额3.65万亿元,而1~5月,地方政府专项债发行为1.17万亿元,因此第三季度专项债发行有较大的空间。加快发行专项债或对基建投资有所支撑。制造业表现或有所改善。1~5月,商品价格上涨、工业企业利润上行,制造业投资快速回升,两年平均增速达到2.6%,较1~4月上涨0.2个百分点。在中国经济向制造业转型以及国产替代进口的大背景下,高技术投资快速增长,以华为鸿蒙为代表的新技术上线,将支撑中国三季度制造业投资的增长。

美国经济仍有上行动能,但通胀压力不容忽视

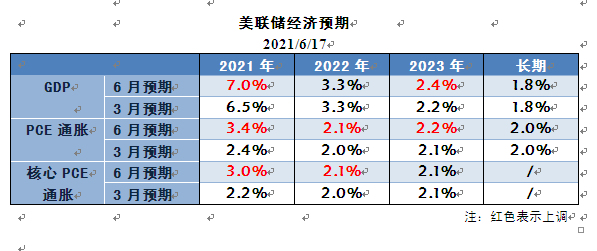

美国经济恢复强劲,甚至存在过热可能。在大规模货币宽松以及财政纾困计划下,美国对抗疫情带来的经济影响取得了着实有效的成绩。疫苗推进顺利更让市场对美国经济充满信心,预期7月后美国将逐渐达到全民免疫。世界银行预测,美国2021年经济增长率为6.8%。美联储也对美国经济复苏前景表示乐观,并将2021年美国经济增长上调为7%。展望第三季度,我们也认为美国经济仍有上行动能。

消费是推动美国经济增长的主要动力,而美国的消费需求主要来自居民就业提升与收入的增长。拜登上任后推出的疫苗注射计划有效缓和了疫情,控制了失业率。美国5月失业率5.8%,前值6.10%,持续下行。而拜登推出的1.9万亿美元财政纾困计划更使美国人均可支配收入在4月达到5.7万美元,远超过疫情前5.0万美元左右的水平。失业率的下降和可支配收入的提高有效拉动了美国消费。美国个人耐用品、非耐用品以及服务消费支出折年数在4月分别达到了2.1万亿美元、3.3万亿美元、10.1万亿美元,其中耐用品与非耐用品消费支出都远超疫情前水平。此外,美国的服务消费支出依然未达到疫情前水平,随着疫情缓和服务消费可能进一步增长,从而继续推动美国经济的复苏。

尽管美国经济一片向好,但同时要注意通胀上行带来的货币收紧风险。5月美国CPI高达5%,创13年新高。美联储从认为通胀是暂时的,转变为承认通胀可能超预期。若美国通胀持续高于预期,美联储可能采取加息等政策来收紧流动性,届时由流动性盛宴主导的经济繁荣可能将不再持续。我们认为,若通胀没有持续超预期,美联储在短期内仍会以保证经济发展和控制失业率为主要目标,在短时间内可能并不会立刻退出量化宽松,通胀将仍是美国市场第三季度最大的风险。

此外,纾困计划也可能给美国经济带来预期外影响。由于纾困救济补助的影响,美国劳动力并不愿意很快回到工作岗位,或者是要求更高的工资才上岗,因此,由疫情带来的失业问题可能并不会随着疫苗的推进就完全解决。4月以来,美国劳动力新增就业情况表现反复,4~5月新增非农就业27万和56万人,持续低于预期。这将造成美国劳动力供应持续短缺,生产受到影响,也同时增加了通胀压力。其次,由纾困计划带来的需求增加也将有可能随着计划到期而回落。5月,美国零售和食品服务销售额环比增速-1.35%,前值为0,增速持续两个月不及预期。

总结来看,由消费推动的美国经济上行动能依然强劲,但是流动性充裕带来的经济上升也可能造成持续的高通胀。此外,劳动力对工作岗位的需求变化、纾困计划的到期,也可能给美国经济带来一些预期外的影响。

全球经济不确定性增加,过热和通胀是交易主线

展望第三季度,全球经济不确定性增加。若美联储在第三季度并不立即退出量化宽松,经济上行将仍是市场投资和交易的主要机会。那么多股空债,以及选择供需矛盾突出的商品,将是较好的投资选择。

美国经济上行,失业率降低,生产恢复,企业盈利将会上升,这将支撑第三季度风险资产走强。商品与股票将会在经济上行和预期Taper(缩减购债)来临的焦虑中震荡上行。同时,长端美债实际收益率将会随着经济复苏而上行,在第三季度晚些时候,随着美国财政部在美联储TGA账户中的资金释放完,做空美债是不错的机会。

美元将会随着经济增长而升值,但在美联储没有正式开始实施Taper之前,美元还不会成为赢家。不过可以逢低配置美元以防止美联储迫于通胀压力而提前加息。

黄金在第三季度表现将具有分歧。如果通胀未持续超预期,美国经济继续复苏,黄金将缺乏显著机会;如果通胀持续过高,在美联储被迫加息前,黄金将可能因对抗高通胀而上涨。而这一投资机会也将随着美联储Taper的开始而结束。

中国资产未来的机会不是特别明朗,权益市场可适当增加公共事业等防守型配置。在中国经济筑顶阶段,发展增速放缓,国债收益率与PPI可能有一同下行风险,可以逢低做多中国国债。人民币升值将可能随着中国出口及经济发展放缓而短期暂告一段落。

(李海涛系长江商学院金融学教授、中文/金融MBA项目副院长,林锡系长江商学院研究助理)

牛市来了?如何快速上车,金牌投顾服务免费送>>