连续2年业绩大幅下降,垦丰种业IPO被否

来源:梧桐树下V

文/末日机甲

7月2日,发审委审核恒盛能源、北大荒垦丰种业的IPO申请,这2公司都是新三板挂牌公司。审核结果是恒盛能源获得通过,北大荒垦丰种业被否决,成为今年被发审委否决的第4家公司。截至7月2日,2021年发审委共审核42家公司的IPO申请,除广州九恒条码、西藏运高新能源、林华医疗、垦丰种业被否决外,其他37家获通过,过会率为88.10%。另有盐城海普润、老铺黄金、普洱澜沧古茶在上会前被取消审核。而林华医疗很特殊,在5月27日发审会上被否决之前,在今年还先后遭受了暂缓表决、取消审核各1次。

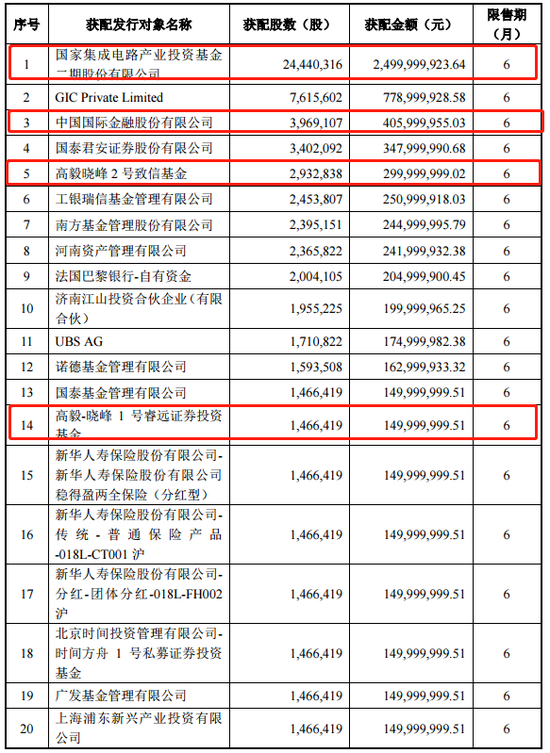

单位:万元

注:净利润指扣非归母净利润

今天被否决的北大荒垦丰种业,注册地黑龙江,从事农作物种子的研发、生产、加工、销售和服务。2019年,公司营业收入同比下降16.43%、扣非归母净利润同比下降40.56%,2020年,营业收入同比增长5.42%的情况下,扣非归母净利润却下降62.20%,只剩3338万元。公司主要收入来源于KWS(一家德国农作物种子公司)授权种子的销售收入,主要利润来源于公司与KWS合资设立的垦丰科沃施公司。一家三级子公司因生产经营假种子于2019年12月被罚款20万元。

恒盛能源注册地浙江龙游,主营业务为蒸汽生产和供应、电力的生产和销售。公司业务集中于龙游经济开发区,下游客户主要是属于重污染行业的特种纸企业。报告期内公司主营业务毛利率逐年上升。因未严格执行环保电价政策,2018年被浙江省衢州市发改委没收违法所得7万余元。

一、北大荒垦丰种业股份有限公司

(一)基本情况

公司主要从事农作物种子的研发、生产、加工、销售和服务,目前主要产品包括玉米种子、水稻种子、大豆种子等农作物种子。

公司前身有限公司成立于2007年7月,2012年10月29日整体变更为股份公司,2015年1月27日,公司股票挂牌新三板,证券代码831888。现在总股本4.732亿余股。截至2021年3月26日,公司共有14家全资或控股子公司、5家参股公司。截至2020年末,公司员工总数1552人。

公司于2019年6月19日申报上交所主板IPO,2021年6月16日更新披露。

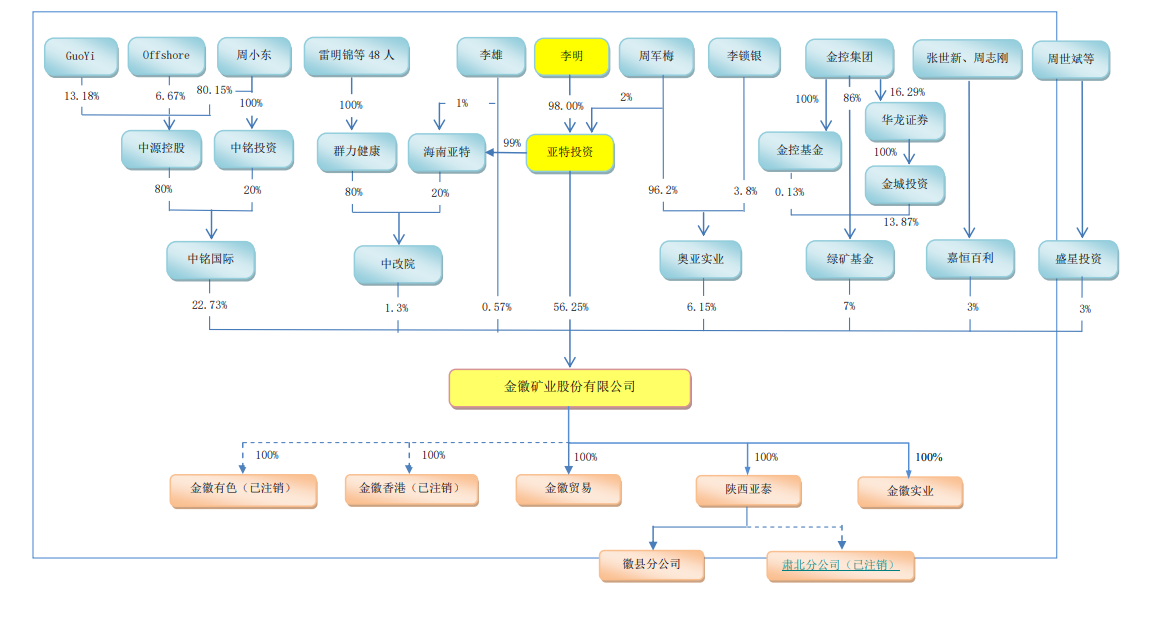

(二)控股股东、实际控制人

黑龙江北大荒种业集团有限公司持有公司总股本的47.73%,为公司控股股东。

种业集团为北大荒农垦集团有限公司全资子公司,北大荒集团为公司实际控制人。

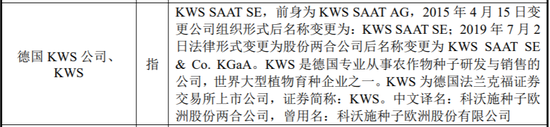

(三)报告期业绩

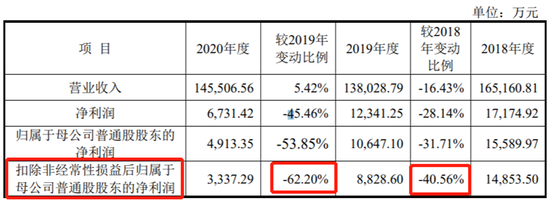

2018年、2019年、2020年,公司营业收入分别为16.52亿元、13.80亿元、14.55亿元,扣非归母净利润分别为1.49亿元、0.88亿元、0.33亿元。

(四)特别事项

1、受政策影响,2019年、2020年业绩大幅下降

2019年,公司营业收入同比下降16.43%、扣非归母净利润同比下降40.56%,2020年,营业收入同比增长5.42%的情况下,扣非归母净利润却下降62.20%。

公司解释报告期内公司业绩下滑的主要原因是玉米种子销售收入下降。玉米种子销售收入下降主要原因是产业政策的影响:首先,“镰刀弯”政策的出台直接消减了冷凉地区玉米种植面积,玉米种植面积的下降直接导致了玉米种子市场需求量的下降;其次,国家推行“大豆振兴计划”。2017年-2020年,黑龙江种植玉米补贴标准分别为133。46元/亩、25元/亩、30元/亩、38元/亩;种植大豆补贴标准分别为173。46元/亩、320元/亩、255元/亩、238元/亩,种植大豆的补贴力度远大于玉米,高额的补贴提升了农户种植大豆的积极性。大豆和玉米同为旱田作物,种植上存在替代关系。上述产业政策变化 导致大豆种植面积上升,玉米种植面积下降,公司玉米种子销量下降,销售收入下降。

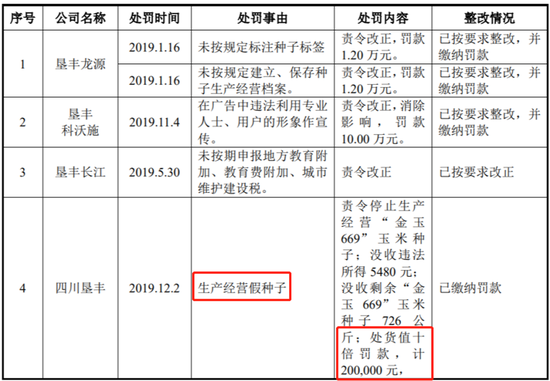

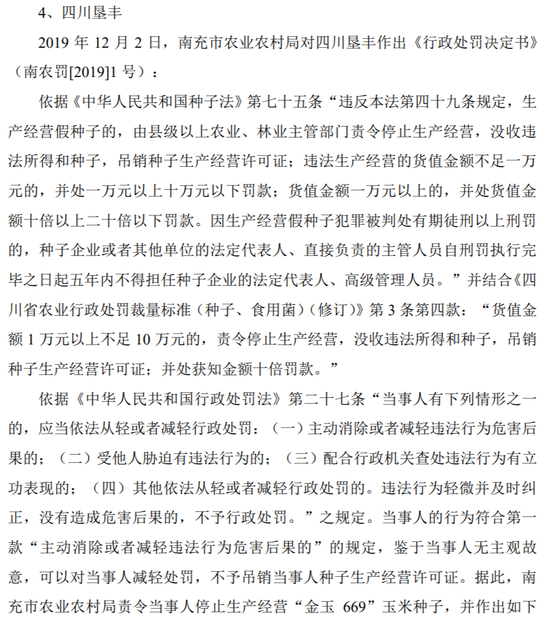

2、一家三级子公司因生产经营假种子被罚款20万元

四川垦丰种业有限公司是公司三级子公司,因生产经营假种子于2019年12月被南充市农业农村局处罚:没收违法所得5480元;没收剩余“金玉669”玉米种子726公斤;处货值10倍罚款,计20万元。

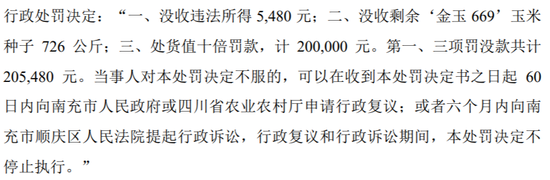

3、主要收入来源于KWS授权种子的销售收入,主要利润来源于公司与KWS合资设立的垦丰科沃施公司

KWS是德国专业从事农作物种子研发与销售的公司,世界大型植物育种企业之一。

4、自然人客户较多且变动较大

公司主营业务为农作物种子,销售模式中直销占比较大,直接面对使用种子的客户提供产品,因此自然人客户较多。自然人客户对农作物品种的种植意愿变动较大,导致报告期内公司自然人客户变动较大。

(五)发审会议询问的主要问题

1、发行人主要收入来源于KWS授权种子的销售收入,主要利润来源于发行人与KWS合资设立的垦丰科沃施公司。报告期关联交易金额较大,对申请人及垦丰科沃施(合资子公司)的利润影响重大。请发行人代表:(1)说明不认定KWS为发行人关联方以及发行人不存在对KWS重大依赖的原因和合理性;(2)说明发行人向KWS支付特许权使用费的定价是否公允,是否存在通过特许权使用费调节发行人利润的情况;(3)说明发行人是否存在与KWS合作中断的风险,发行人持续经营及盈利能力是否存在重大不确定性,相关风险是否充分披露;(4)结合垦丰科沃施合资合同、章程中规定的须董事会全体董事一致通过的相关事项,说明发行人将垦丰科沃施纳入合并报表范围是否符合《企业会计准则》的相关规定。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2、发行人报告期存在通过实际控制人下属农场代收农户销售种子款且占营业收入比例较高的情形。请发行人代表说明:(1)发行人未直接收取而是通过关联方农场代收货款的原因及商业合理性,发行人直接收取农户货款是否存在经营上的实质性障碍,是否构成关联方资金占用;(2)在代收模式下如何确保回款与销售收入的匹配性及可验证性,相关销售循环内部控制是否健全有效;(3)代收比例逐年增加的原因及合理性,发行人经营独立性是否存在严重依赖关联方的情形,是否存在利益输送行为;(4)报告期关联方代收货款比例较高,是否符合《首发业务若干问题解答》中关于第三方回款及财务内部控制的相关监管要求。请保荐代表人说明核查依据、过程,并发表明确核查意见。

3、报告期内,发行人经营业绩大幅下降。请发行人代表说明:(1)发行人在2020年度收入上涨的情形下,扣非后归母净利润大幅度下降的原因及合理性;(2)2020年度毛利率下降的具体原因;(3)发行人的行业地位或发行人所处行业的经营环境是否已经或者将要发生重大变化,是否会对发行人的持续盈利能力构成重大不利影响,是否符合发行条件。请保荐代表人说明核查依据、过程,并发表明确核查意见。

4、报告期各期末,发行人存货净额较大,占当期末总资产的比例较高。请发行人代表:(1)说明存货跌价准备计提政策及计提比例,与同行业上市可比公司的差异情况;(2)结合种子保质期、对种子质量的内控、期后销售情况,说明存货跌价准备计提是否充分谨慎,存货库龄增长对种子有效性的影响;(3)存货周转率低于同行业可比平均水平的合理性,报告期内2年以上库龄存货占比增长明显的原因。请保荐代表人说明核查依据、过程,并发表明确核查意见。

二、恒盛能源股份有限公司

(一)基本情况

公司注册地浙江龙游,主营业务为蒸汽生产和供应、电力的生产和销售,以煤炭和生物质材料作为燃料、通过热电联产方式生产蒸汽和电力,承担供热范围内工业用户的蒸汽供应,并将所生产的电力出售给国家电网。

公司前身有限公司成立于2007年3月,2017年3月20日整体变更为股份公司。2017年8月5日,公司股票挂牌新三板,证券代码872062。因公司申报IPO,公司股票于2020年6月23日起停牌。现公司总股本1.5亿股。公司共有2家全资子公司。截至2020年6月末,员工总数221人(含3名劳务派遣人员)。

公司于2020年6月19日申报上交所主板IPO,2021年1月12日更新披露。

(二)控股股东、实际控制人

余国旭持有公司总股本的42.41%,为公司的控股股东。

杜顺仙持有公司总股本的27.77%、余恒持有公司总股本的14.61%、余杜康持有公司总股本的14.24%。余国旭、杜顺仙、余恒、余杜康四人合计持有公司99.04%的股份。余国旭与杜顺仙为夫妻关系,余恒和余杜良系余国旭和杜顺仙之子。2017年3月15日,4人签署《一致行动协议》,4人为公司实际控制人。

余国旭先生,1958年6月出生,高中学历,现任公司董事长。

杜顺仙女士,1958年7月出生,高中学历。

余恒先生,1983年9月出生,本科学历,现任公司董事、总经理。

余杜康先生,1987年4月出生,大专学历,现任公司董事。

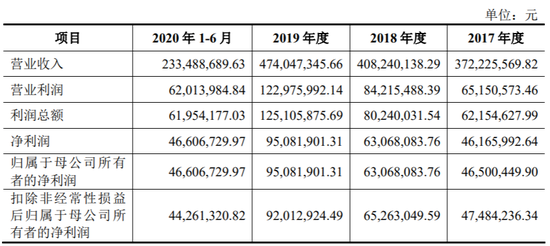

(三)报告期业绩

2017年、2018年、2019年及2020年上半年,公司营业收入分别为3.72亿元、4.08亿元、4.74亿元及2.33亿元,扣非归母净利润分别为0.47亿元、0.65亿元、0.92亿元及0.44亿元。

(四)主要关注点

1、经营区域集中于浙江龙游经济开发区,下游客户主要为特种纸企业

由于热力传输主要受供热管网半径局限,热电联产业务呈现区域性分布的特点,公司目前的业务集中在浙江龙游经济开发区内,经营区域单一。公司下游客户主要为开发区内的特种纸企业,属于重污染行业。

2、因未严格执行环保电价政策,2018年被衢州市发改委没收违法所得7万余元

2018年3月5日,衢州市发改委因发行人于2016年期间未严格执行环保电价政策,存在烟气排放浓度超过限值时段执行环保电价的违法事实,对其出具行政处罚决定书,决定对公司处以没收违法所得环保电价款71313.4元的行政处罚。

(五)发审会议询问的主要问题

1、发行人热电联产区域为浙江龙游经济开发区城北片区,经营区域集中。请发行人代表说明:(1)热电联产和热力供应是否属于高耗能高排放行业,是否符合国家产业政策及项目所在地的产业政策和环保要求,是否属于淘汰类、限制类产业或落后产能;相关信息披露是否真实、准确、完整;(2)发行人及华电龙游的各自定位,发行人相关项目是否符合园区规划及产业政策;定期、定量向华电龙游购买高价蒸汽的合理性,相关交易价格是否公允,是否存在其他利益安排;(3)主要能源资源消耗和污染物排放是否符合国家法规和国家标准,是否曾发生环保事故、重大群体性环保事件或受到环保行政处罚;(4)“煤改气”、“碳中和、碳达峰”政策对发行人的影响及应对措施,相关风险披露是否充分;(5)发行人未来业务规模是否存在区域限制,主营业务是否具有稳定性和持续性。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2、发行人主要采购内容为煤炭和生物质燃料,主要原材料占营业成本的比重较高。请发行人代表说明:(1)报告期内煤炭、生物质燃料的采购价格是否公允,其中2019年煤炭采购价格大幅下降的原因及合理性;(2)蒸汽和电力成本的分摊方法及分摊基础是否合理,会计核算是否符合《企业会计准则》的相关规定;(3)燃煤热电煤炭耗用量与锅炉总产汽量投入产出较2019年变动的原因及合理性;单位煤炭成本下降的合理性,是否存在供应商为发行人承担相关成本费用的情形;(4)报告期内生物质燃料耗用量与当期售电量的投入产出比发生变动的原因及合理性;(5)报告期内向非法人供应商采购占比逐年上升且2020年升幅较大的原因及合理性,相关内控制度是否健全并有效执行。请保荐代表人说明核查依据、过程,并发表明确核查意见。

3、报告期内,发行人主营业务毛利率逐年上升。请发行人代表:(1)说明报告期内主营业务毛利率逐年上升的原因,毛利率水平及其变化趋势与同行业可比公司是否一致,是否具有可持续性;(2)结合销售单价、单位成本变动等因素,说明发行人生物质热电联产业务毛利率逐年上升且最近一年上升幅度较大的原因及合理性;(3)说明报告期内生物质电力销售毛利率低于燃煤电力销售毛利率的原因及其合理性。请保荐代表人说明核查依据、过程,并发表明确核查意见。

牛市来了?如何快速上车,金牌投顾服务免费送>>