来源:Wind资讯

2021年上半年,随着港股市场和外围市场的量化宽松、整体流动性宽裕,叠加A股IPO上市审查趋紧、打击市场失当行为力度加大等监管新趋势,香港资本市场愈加受到中资企业和资本的青睐,以较强的确定性吸引大批中资公司赴港IPO。延续2020年起的态势,2021年上半年新经济公司在港上市数量依旧超越传统经济公司,持续对香港资本市场的生态结构产生长远影响,香港资本市场已然成为新经济企业上市的桥头堡和聚集地。

Wind数据统计显示,上半年港股市场股权融资金额为4,864.03亿港元,同比大幅提升109.35%,募集家数共317家,较同期增加85家。其中新股IPO融资表现强劲,半年共46家企业成功上市,平均每月发行近8家。即使IPO数量比上年同期减少13家,总募资金额却较去年同比上升129.43% 至2,129.52亿港元,达到十年来IPO发行规模的新高。

上半年,港股IPO市场延续了2020年的强劲势头,以募资总额2,129.52亿港元计全球排名第三,仅次于美股和沪深A股市场。得益于同股不同权企业纳入港股通、港交所宽松灵活的外资准入及汇兑政策、市场锐意改革的步伐持续加大,上半年新上市公司共46家,其中主板上市45家,创业板上市1家。中概股回归热度不减、持续景气,百度、哔哩哔哩、携程、汽车之家共4家公司在上半年率先引领回港上市潮,全部位列IPO募资金额Top10,点燃新一轮资本狂宴。2021年3月,联交所再次针对非同股不同权的海外上市申请人来港二次上市发布咨询,建议免去创新产业限制,降低市值要求。如果咨询通过,该政策红利将对中概股回归产生重大利好。

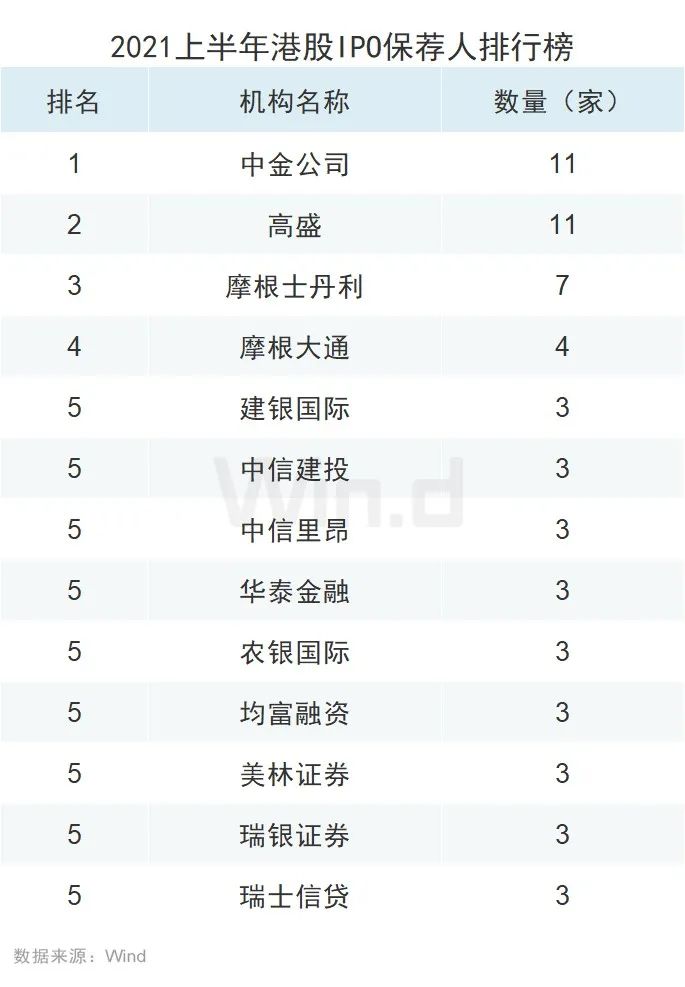

从券商承销统计维度来看,上半年共有133家承销商参与了港股46家IPO的承销。从承销金额来看,高盛以367.12亿港元的承销金额稳居榜首,行业龙头持续保持领先地位,美林和摩根士丹利分列第二、第三名。IPO保荐家数方面,中金公司以及高盛分别都担任了11家IPO的保荐人,并驾齐驱拔得头筹。担任IPO全球协调人家数方面,中金公司以13家的巨大优势独占鳌头,高盛和摩根士丹利分别以11家和7家的成绩分列第二、第三名。

港股股权融资市场概览

01

融资规模趋势

上半年港股一级市场股权融资金额为4,864.03亿港元,较2020年上半年融资金额2,323.40亿港元,同比激增109.35%;2021年上半年项目数为317个,较2020年上半年项目数232个, 同比增加36.64%。其中,首发的表现依旧亮眼,融资规模达到2,129.52亿港元,较去年大幅增长129.43%。再融资募集金额为2,734.51亿港元,较去年同期暴增 95.99%, 取得历史性重大突破。

02

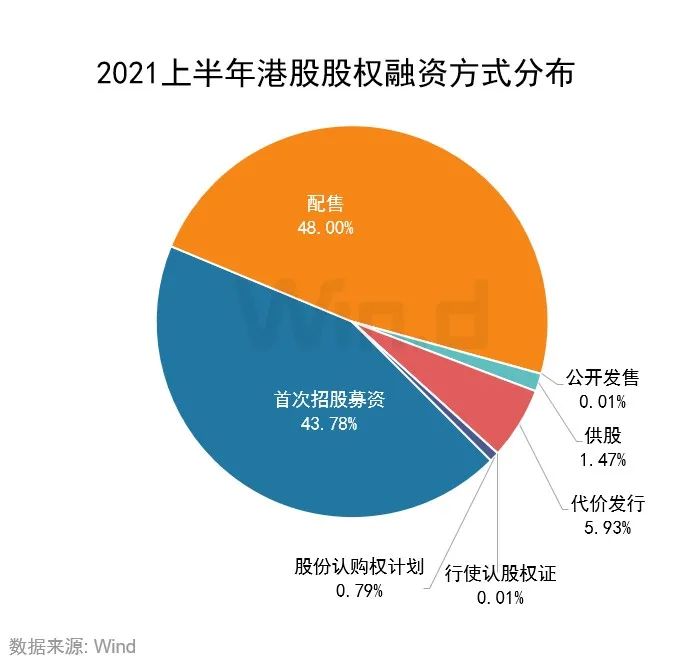

融资方式分布

具体从各个融资方式来看,首次招股募资(IPO)在股权融资中依然占据着主导地位,募集金额为2,129.52亿港元,占比达43.78%;配售募集资金为2,334.93亿港元,占比48%;行使认股权证以及供股等其它方式募资金额为399.59亿港元,占比8.22%。

03

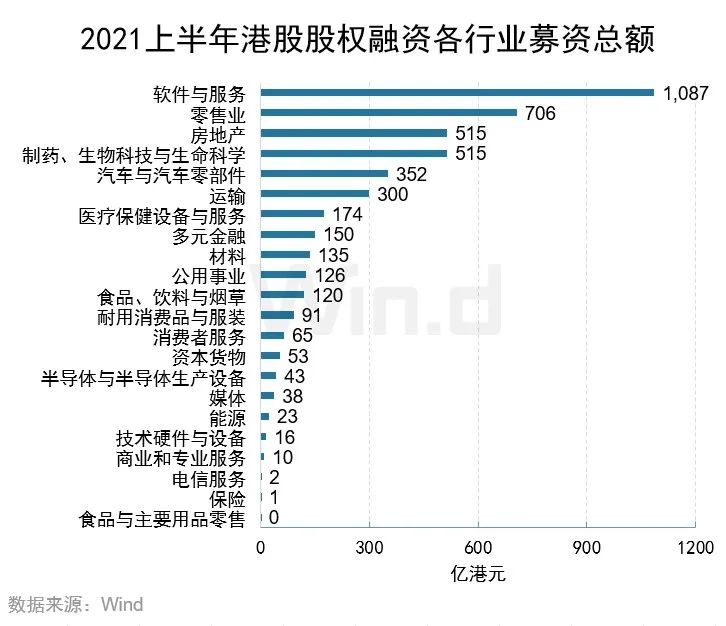

融资主体行业分布

从各个行业的融资情况分布来看,软件与服务行业、零售业以及房地产这三个行业融资需求位居前三。其中,软件与服务行业募集金额为1,086.57亿港元,紧随其后的二三名表现也很亮眼,分别募集706.43亿港元和514.64亿港元。

家数方面,房地产业以发行38家位居榜首,耐用消费品与服装行业及资本货物行业分别以31家和26家分列二三名。

首发篇

04

IPO发行规模趋势

上半年港股IPO市场延续了2020年的强劲势头,共募集金额2,129.52亿港元,同比激增129.43%,达到十年来IPO 发行规模的新高。其中主板募资总额为2,128.96亿港元,创业板募资总额为0.56亿港元,但在主板的带动下,总体募资规模依然可观,并且在疫情的挤压下仍有显著增长。

05

IPO发行数量趋势

上半年港股IPO共发行46只,在数量上较过去三年同期略有下降,但得益于中概股回归热潮,募资金额创历史新高。

06

IPO上市板块分布

从上市板块来看,上半年港股IPO融资金额和企业家数最多的依旧是主板,共45家企业主板上市,占到总共46家IPO的99.97%,另有1家企业创业板上市。现阶段港股主板与创业板冰火两重天的现状,可能激发联交所对创业板的重新定位,积极探寻SPAC的新思路。

07

IPO上市主体行业分布

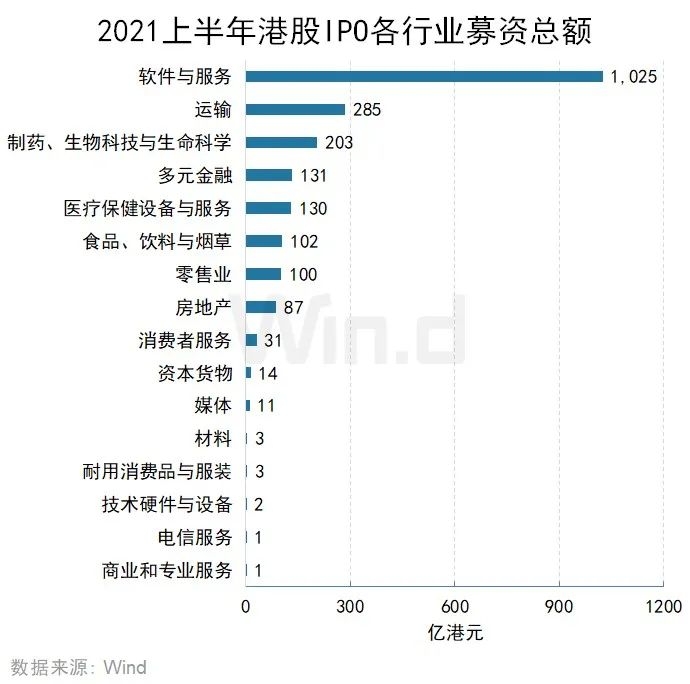

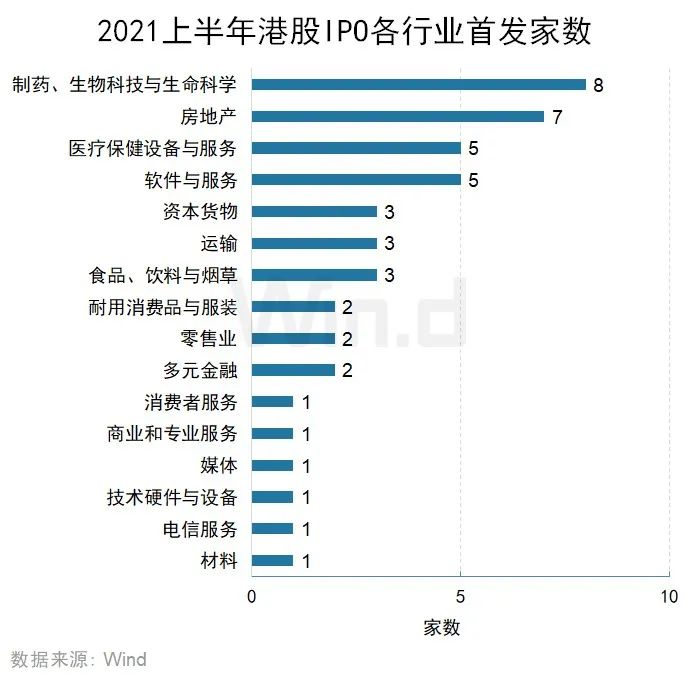

从主体行业维度看,IPO最多的行业为软件与服务行业,募集金额达1,024.84亿港元。其次为运输业和制药、生物科技与生命科学行业,分别为284.54亿港元和203.25亿港元。

家数方面,制药、生物科技与生命科学行业以发行8家位居榜首,房地产以7家位居第二,软件与服务行业和医疗保健设备与服务行业以5家并列第三。

08

IPO月度统计

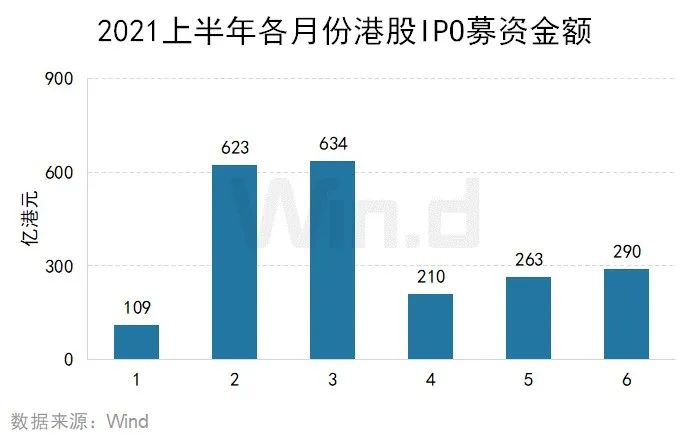

从IPO家数来看,上半年共46家,共募集资金2,129.52亿港币。

09

IPO融资金额 Top20

上半年,IPO融资金额最大的公司是快手,金额为483.00亿港元。京东物流和百度集团分别以282.74亿港元和239.40亿港元位列第二和第三。港股IPO前10名中,中概股占据4席。前十大IPO项目共募集资金1,654.27亿港元,占全部IPO募资总额的近78%。

10

融资金额区间统计

上半年港股IPO融资金额在10亿港元以下的数量最多,高达20家,占到IPO总数的40%以上。紧随其后的是募资金额超过40亿港元的区间,家数达12家。

再融资篇

11

再融资趋势

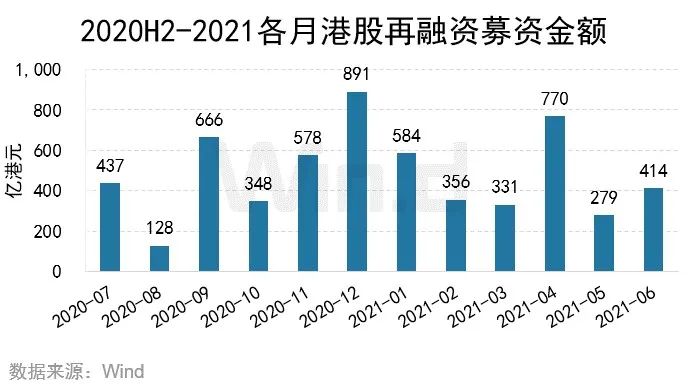

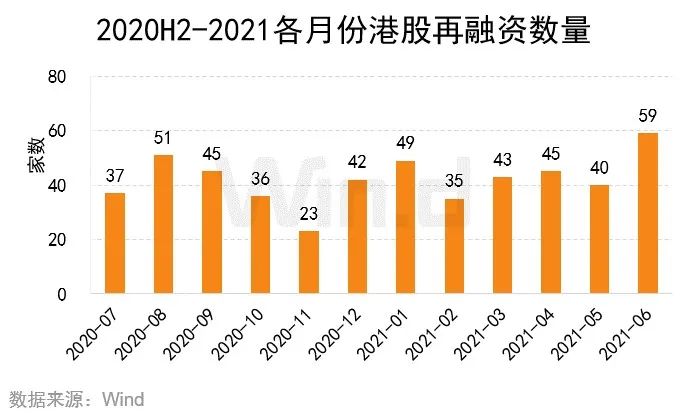

上半年,再融资募集金额为2,734.51亿港元,较去年同期募集金额1,395.23亿港元略有提升,同比增长近2倍。2021上半年再融资家数达271家,较去年同期168家增长61.31%。

12

再融资主体行业分布

再融资最多的行业为零售业,募集金额达606亿港元。房地产行业,以及汽车与汽车零部件行业分别以428和352亿港元分列第二和第三。

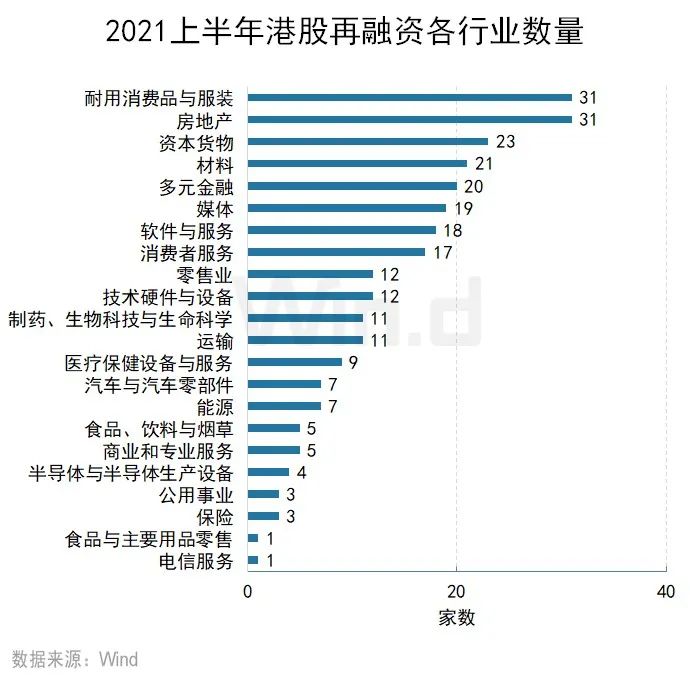

家数方面,房地产业与耐用消费品与服装行业均以发行31家并列第一,资本货物行业以23家位居第三。

13

再融资项目融资Top10

再融资金额最大的企业是美团,募资金额高达512.01亿港元,将近2021上半年再融资总规模的18.72%。比亚迪和长实集团分别以299.25亿港元和170.00亿港元的再融资规模位居第二和第三。

14

再融资月度统计

从再融资家数来看,上半年共有271家,共募集资金2,734.51亿港币。

首发机构篇

15

IPO承销Top10

高盛以承销规模367.12亿港元位列第一,占今年IPO募资总额的17.24%,位居第二和第三的分别是美林和摩根士丹利,承销规模分别为303.11亿港元和272.72亿港元。共有7家中资投行入围前十五。

16

IPO保荐人Top10

中金公司和高盛均以保荐人的身份参与了11家的IPO,并列第一,合计占上半年IPO总数的近50%。摩根士丹利和摩根大通分别以担任7家和4家IPO的保荐人位列第三和第四。

17

IPO全球协调人Top10

中金公司以全球协调人身份参与了13家IPO,位列第一,占上半年IPO总数的近30%,位居第二和第三的分别是高盛和摩根士丹利,以全球协调人身份参与的IPO数量分别为11家和7家。

18

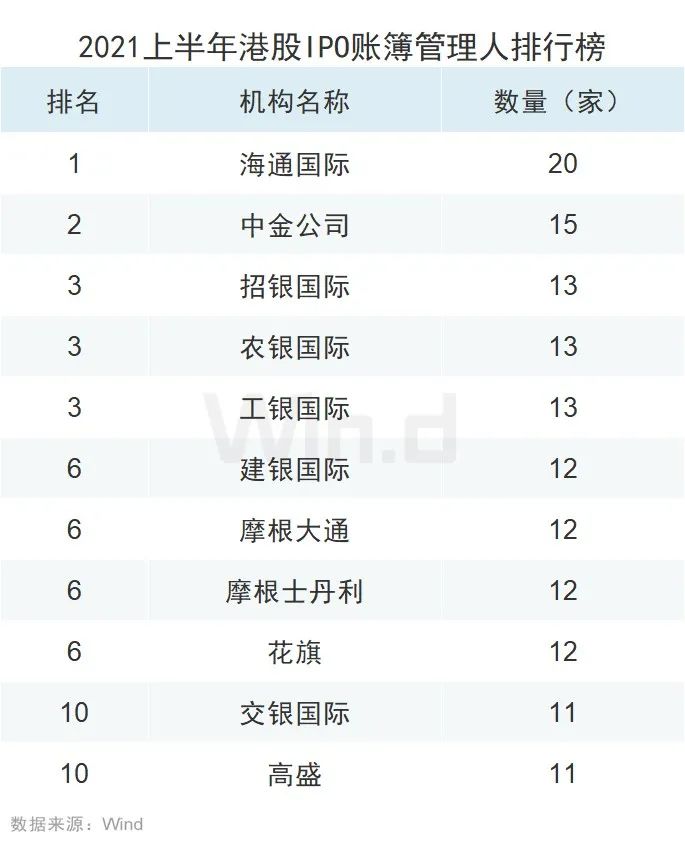

IPO账簿管理人Top10

海通国际以账簿管理人身份参与了20个证券的IPO,位列第一,占上半年IPO总数的43%。中金公司位居第二,以账簿管理人身份参与了15个证券的IPO。招银国际、农银国际及工银国际均以保荐人的身份参与了13家的IPO,并列第三。

发行中介篇

19

IPO会计师事务所排行榜

普华永道以参与16个证券的IPO位列第一,占上半年IPO总数的近35%,位居第二和第三的分别是毕马威和德勤,参与IPO数量分别为13家和7家。

20

IPO核数师排行榜

普华永道以参与16个证券的IPO位列核数师中的首位,位居第二和第三的分别是毕马威和德勤,以核数师身份参与的IPO数量分别为13家和7家。

21

IPO律师排行榜

世达律师事务所以参与14家IPO位列第一,占上半年IPO总数量的30%,通商、康达明及迈普达均参与了12家,并列第三。

▪

牛市来了?如何快速上车,金牌投顾服务免费送>>