建信基金权益投资部副总经理邵卓

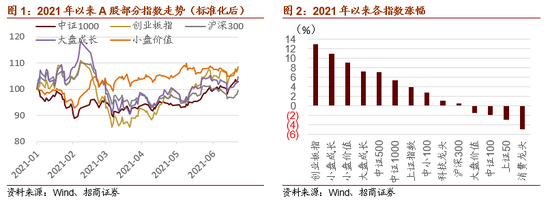

二季度,市场流动性环境较一季度有所放松,白酒和新能源板块上演“王者归来”,部分核心赛道的二线龙头股表现优于部分传统赛道的一线龙头股。随着中报业绩预告加速,市场将延续宽幅震荡格局。

下一阶段,整体仓位可保持中性乐观,利用好宏观及美元流动性压力尚未实际收紧的窗口期,进行更加积极的结构调整和更为精细的宏观研判。自上而下来看,此前利润表受损较多的个股出现回暖机会;自下而上来看,则将加大对次新股的挖掘和研究,同时积极寻找优质高景气成长的个股机会。

跟踪核心资产基本面

今年以来,部分估值高企的核心资产经历了市场的均值回归。如果以未来两到三年的角度来看,核心资产的底层逻辑没有改变,但阶段性估值是否可以接受在很大程度上取决于机会成本和预期收益率。未来,海外经济体要经历疫情逐步恢复、量化宽松逐步退出的过程。在流动性边际转紧的情况下,A股核心资产对外资的吸引力可能会相对弱化。但国内的货币政策独立性比以往更强,中国因为疫情控制得当,经济恢复也更早开始,目前相对正常的利率水平有能力为下一轮经济压力阶段留出余地。

当下的核心资产有继续持有的价值,流动性收紧对其的影响更可能以时间消化估值的形式出现,而非以估值大幅调整的形式来实现。当然,我们也必须保持对各类核心资产基本面的紧密跟踪,寻找基本面长期向好的标的。

在此轮输入性通货膨胀的周期中,上游资源品相对受益,中游制造业由于难以向下游客户传导涨价的影响而减少销量,必选消费的食品、医药行业中能够传导涨价影响的企业会相对受益。单纯从通胀角度,食品、医药和上游资源品中的核心资产受到的影响较小。

作为偏好高质量成长股的基金经理,笔者在选股时通常会考虑五个方面,即行业空间、竞争格局和企业的壁垒、行业景气度和周期阶段、个股的两年期业绩增速以及估值。在流动性相对宽松的阶段,相对重视前两个条件;在流动性偏紧的阶段,更重视后两个条件。

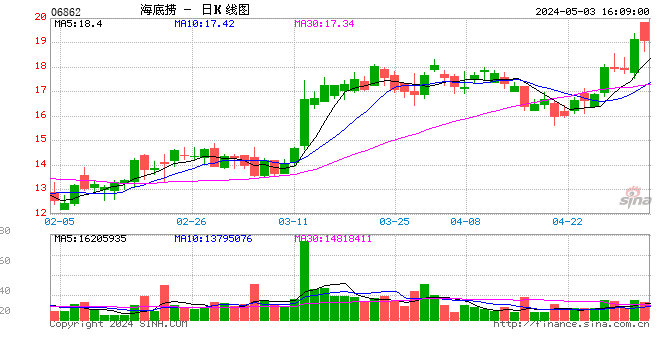

看好新能源车

二季度,新能源板块再次成为市场的焦点。从中长期来看,新能源车的市场空间仍然非常广阔,渗透率是重要的指标之一。东吴证券研究数据显示,2020年全球新能源车销量304万辆,仅占7797万辆新车销售的4%。假设2025年实现1700万辆新能源车销售,新能源车销量相当于2020年的5.6倍,届时渗透率也仅为17%(2025年全球新车销量假设1亿辆)。目前新能源车的渗透率阶段,可类比苹果推出iphone4的2010年,而2010年后的十年,都是A股消费电子产业链投资的黄金时段。因此从渗透率角度来看,新能源车板块具备较高成长空间。

需要强调的是,从投资周期的角度,投资成长股最重要的依据是渗透率指标,在确认行业空间和公司竞争力的前提下,渗透率从15%到50%的阶段是行业快速成长的阶段,也是理想的投资阶段,需要加大对估值的容忍度。除了典型的周期股以外,很多行业或多或少具有一定的周期性,这时周期位置就很重要,产业周期低点和高点在一定程度上决定了投资周期的跨度。

除此之外,新能源车的长期向好趋势还来源于日趋改善的智能驾驶体验和日趋提高的里程经济性。今年下半年到明年,多款新车型在智能化和自动驾驶方面会有新功能推出,值得后续重点关注。

此外,半导体也是笔者看好的方向。半导体行业在过去一年多持续进步,另外板块估值经过自2020年7月的一轮调整后重新具备吸引力。

风物长宜放眼量。在时代发展的趋势下,笔者愿意陪伴有自主创新能力的科技企业和制造企业共同成长,包括半导体、新能源、高端制造产业链的龙头公司和潜力公司。自上而下看,制造业应该是国家竞争力的根本;自下而上看,越来越多的行业、公司体现出强大的原创技术创新能力,它们将成为我们构建投资组合的基石。

牛市来了?如何快速上车,金牌投顾服务免费送>>