不积跬步,无以至千里。不积小流,无以成江海。2018年3月,长城基金廖瀚博首次担任基金经理,管理长城环保主题。截至6月22日,其任职回报率达到166.71%。其中,2020年该基金净值大涨106.12%。凭借突出的业绩表现,擅长挖掘成长股的廖瀚博一跃成为长城基金投资中生代的佼佼者,也逐渐为投资者所熟知。近日,廖瀚博又出新作,拟由其管理的长城竞争优势六个月混合基金正在发行。

廖瀚博

廖瀚博廖瀚博擅长自下而上精选个股,寻找优秀的公司,在合适的时间点买入并持有,分享企业成长的果实。经过多年的实践和思考,廖瀚博的投资框架不断完善,尤其在选股标准上越加严格,体现了一名基金经理的投资匠心。

具体而言,廖瀚博采取定量和定性相结合的方式,从六大维度精选个股:一是广阔的成长空间。需求快速增长的高景气行业或竞争格局由分散走向集中的行业,能够给公司的发展提供优质的土壤。二是强大的竞争优势。与处于行业前列的竞争对手相比,公司具备无法模仿或复制的品牌、网络、低成本等多重优势,有利于获取更高的市场份额,从而实现更多的超额利润。三是持续的业绩兑现。业绩是验证预期的关键,只有具备持续兑现业绩的能力,才能支撑公司股价不断上涨。四是可靠的商业模式,包括企业主营业务的性质、上下游客户属性、产品特点、产业链话语权等。五是清晰的发展战略,包括所处行业格局、公司发展做大业务的举措、面对竞争的应对战略等方面,发展战略清晰且具有持续性。六是富有远见卓识的管理层。

上述六大选股维度实现了定量与定性的结合、短期与长期的结合、静态与动态的结合。以此标准,廖瀚博精选出长期成长性好、预期回报率高的优质个股并中长期持有,希望赚到确定的业绩增长的钱。

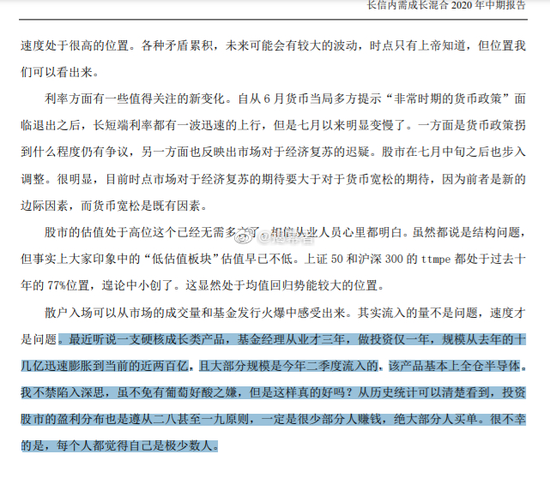

廖瀚博认为,今年权益市场的机会或体现在基本面特别优秀或估值较低的品种上。“在这样的大背景下,消费、周期、成长单一板块行情的持续性不会特别强,预计将呈现板块轮动格局。”

对于新基金的布局,廖瀚博认为,在流动性边际收紧、个股估值整体偏高的市场环境里,基本面超预期是驱动股价上涨的有效因子,选择具备超预期潜力的优质个股是当前的最优选择。具体来看,一方面布局白酒、新能源汽车等强势板块的高增长品种,另一方面可逆势选择低预期板块中的优质公司,如通信行业等。