本文合计4039字,投资逻辑及市场观点等

干货内容居多,阅读全文大约需要8分钟。

投资还是要坚守能力圈,重要的不是短期的业绩,重要的是逻辑的变化,未来还是配置核心资产为主,集中持股,长线持股,做时间的朋友。

李游

李游,38岁,天蝎座,投身证券投研行业14年。

在蚂蚁贴吧里,他有一个更知名的名字--

“游大师”。

李游

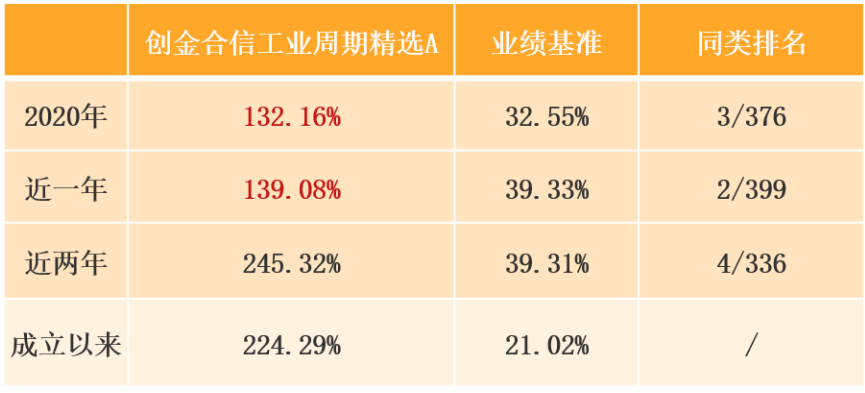

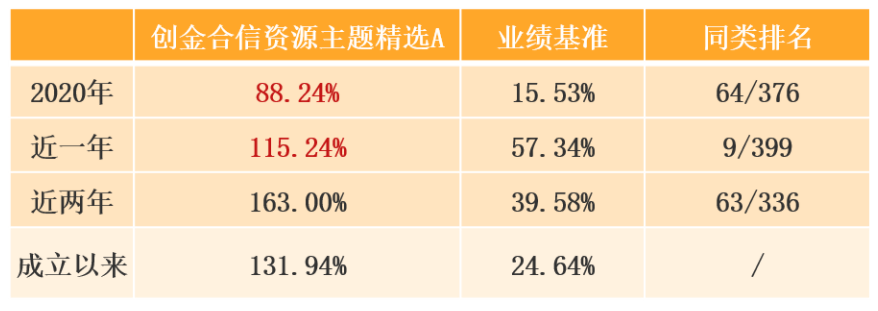

2020年李游管理的创金合信工业周期A以年度收益132%的成绩获主动股票开放型基金前三甲,另一只在管产品创金合信资源主题A也获得了超80%的年度收益。在强大的业绩吸引下,他的管理规模在2021年一季度增长了超百亿,成功进入了百亿基金经理俱乐部。一时间,他迎来了前所未有的关注,有追捧,也有质疑。

作为一个深耕证券行业十几年的老将,面对潮水般涌来的关注,李游还是像往常一样,平时话不多一上直播说起自己的周期成长领域便滔滔不绝,业余时间还是喜欢宅在家里,陪陪家人或是看看悬疑电影……作为一个内向的人,李游觉得独处能帮助自己更好的思考。

周期、成长、重择股、轻择时,是李游投资风格的几大标签。十几年的投研经历中,无论是做研究员还是基金经理始终都围绕在周期成长板块做研究,集中持股、长线持股,做时间的朋友更是李游的核心投资理念。

总结来说,专注这两个字更适合来形容李游。

面对生活,剥开明星基金经理的华丽外表,李游更专注自我内化,个性简单,生活更简单。相比于环游世界更愿意宅在家里,最想拥有却不具备的技能是画画,如果没有投身证券行业,说不定也会成为一个画家;

面对投资,更是思路清晰风格明确地专注于选优股并长期持有,以创金合信工业周期为例,十大重仓股中有多只股票连续多个季度出现;

面对铺天盖地的关注和各种各样的声音,仍然专注于自己的能力圈,不因市场裹挟,盲目扩张,担任基金经理以后仍坚持做研究,始终在坚守最初投资的理由:做时间的朋友。

以下为李游访谈内容整理:

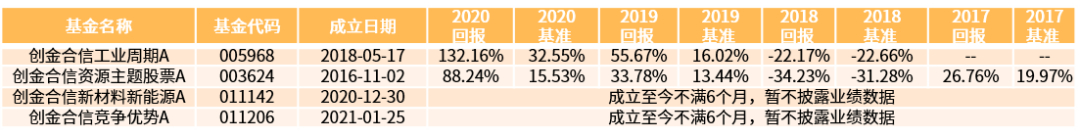

十年投资路:从研究员到基金经理

我是从2016年开始管理资金的,最开头管理的是创金合信资源主题基金,然后创金合信工业周期基金是在2018年开始管理的。创金合信资源主题基金说白了它是一个上游的主题,更注重的是对于择时能力的考量,认为择时会更重要一些,择股就没有那么重要。但是工业周期基金,它更多的是要去自下而上的去选择公司的阿尔法,对它的阿尔法要求是非常强的,所以说对于择股的能力可能会要求更高一些。

我的投资风格和投资理念,就是价值投资,集中持股,长线持股,主要是赚的是这个公司它竞争力带来的它每一年的业绩的复合增长的钱。所谓的就是做时间的朋友。

我的风格的话还是跟我的成长经历比较相关,我更加喜欢的是偏周期性的一些成长股,就所谓的周期成长股为主的。最开头我做研究员是做上游资源行业大宗商品的研究员,既做过期货的研究员,也做过卖方的分析师,然后再做买方的分析师。最开头都是研究大宗商品。大宗商品这一类的资产波动会非常大,所以说对于择时的能力会要求的更高一些,有一种博弈的心态在里面。其实更注重的是对于择时能力的考量,但择时我觉得是应该是非常难的。成功的概率不会超过一半。持仓的话也不会特别重,特别长,其实很难赚到大钱,收益率不会特别高。

如果说去赚上市公司内生成长的钱,去集中持股,长线持股,对于上市公司的竞争力分析的非常深入,非常独到的话,最后是能够赚到钱的。比如说我十大重仓里面,有个别的股票在最高点的时候是赚到10倍的。

投资风格:关注估值和业绩的匹配度

我的基金几乎全部配股票,债券基本上没有。在行业层面的话,我会适度分散选择5~6个相对好的赛道,然后在赛道当中,去重点配置1~2个龙头公司。所以说我的十大重仓还是非常集中的,基本上不会低于65%或者在65%上下波动。换手率的话,我们统计过应该是在中位数偏低的水平是这样的。过去两年回撤的波动的话,应该也处于行业偏中位数的水平。

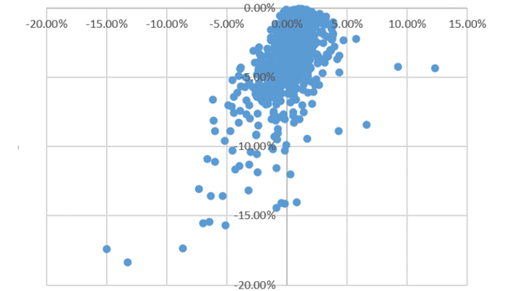

我不太会通过仓位去控制回撤,更多的是通过持仓内部的个股之间的结构变化去做一些调整来控制回撤。当然我自己认为我不会刻意去控制回撤,我觉得回撤只是个结果,很难通过事前的东西去控制。

因为持仓某一类行业某一个股票,其实最重要的还不是短期的业绩,也不是短期的估值的波动,其实更重要的是逻辑的变化。我的持股的时间都是非常长的,创金合信工业周期里面的所有股票,无论是拿10个点还是拿1个点,其实都是基于一个中长期的判断去持有的,不会进行短期的博弈。

基于这一点,我会认真思考中长期的逻辑有没有发生变化。至少目前而言的话,我重仓持有的这些股票未来1~2年或者更长的时间,大的逻辑都没有发生变化。当然了短期因为涨得非常多,涨得非常快,所以有一些回调,其实我觉得也是比较正常的,只是因为市场的风格变化比较极端,才导致了股票回调的幅度比之前预期的会更大一些。但是我对于估值和业绩的匹配度是非常关注的。其实这些公司,他们的估值肯定算不上便宜,但也算不上泡沫,肯定没有达到泡沫那种程度,最近下跌了很多以后,我觉得他们的估值应该就是合理偏低了,所以,我觉得现在非常好的一个长期投资的时间点。

坚守能力圈:先选好赛道,再选优质龙头公司

我觉得投资还是要坚守能力圈,我目前的能力圈还是在周期行业,主要包括上游的资源行业,还有中游的一些偏周期性的制造业,我对他们的一种投资逻辑的把握会更深刻一些。

创金合信工业周期基金所有的持仓出发点都是基于阿尔法逻辑去配置的。至于贝塔有就更好,其实没有,我也觉得也是无所谓的,我们去赚阿尔法的钱也就够了,贝塔只是锦上添花的。

首先选好的赛道,然后在一个好的赛道里面,在选优质的龙头公司。优质的龙头公司在行业当中的竞争力是非常突出的,成本优势是非常明显的,然后渠道服务,包括品牌品质,其实相对于一些二三线的公司,优势也是比较明显的。当然这些竞争力最终会表现在财务报表上,所以最终我们还是要通过财务报表的分析去证实它的竞争力,我们需要去跟踪它的竞争力有没有发生大的变化。

周期成长股跟以往的投资逻辑还是发生了很大变化的。在2~3年以前,大家去买周期股或者叫做买周期成长股,都是想赚beta的钱,想博弈景气度向上的收益。其实投资者是不多的,因为波动。当然也无可厚非,像消费医药,波动会更小一些,持股的感受会更好。但现在周期成长股的投资逻辑已经发生很大的变化了。

以前周期行业波动很大,周期成长股的波动本身也比较大的,但现在它的周期属性是在边际减弱的。主要是因为中国经济到了存量经济时代,经济本身的波动变小了,低增长自然会低波动。加上供给侧改革以及非常严的环保限制,绝大部分的周期行业,其实它的贝塔波动都是减弱了,但相反龙头公司的成长属性又是在增强的。存量经济时代这个蛋糕长不大了,龙头公司靠什么增长呢?就是靠大鱼吃小鱼。到了存量经济时代以后,小公司失去了生存壮大的土壤,因为没有劳动力红利了,然后还要付出环保成本。所以说在一个存量蛋糕的时候,大公司优势是越来越明显的。

了解自己:投资是件难事,不能被短期因素打扰

以前十几亿,20多亿都觉得是比较大基金的,现在没有100亿都不算大基金。其实还是市场发生了很大变化,龙头公司的市值都非常大,所以说可以容纳的基金规模也是非常大的。所以对我来说,我觉得管理一两百亿、两三百亿都还在能力范围内。

去年排名非常靠前的,都是持有新能源的,或者重仓新能源的。这一类的机构投资者,难道能够连续两年都排到非常靠前的位置吗?之前确实也很少出现。我的投资也并不是基于1~2年来看的。去年非常好,今年也不一定要非常好。但是我认为未来3~5年,投资逻辑没有发生大的变化,我就会坚定持有,并不会受这种很短期的因素去干扰。

创金合信工业周期基金的配置都是基于中长期来看的。因为我是选好的赛道,选长期、空间大、然后竞争格局好的赛道。我选出好的赛道以后就是会长期持股。创金合信工业周期很多重仓股都是从2018年开始就已经持有的,然后确实收益率也非常高。对于投资者而言,我希望大家能够长期持有。所以,受短期收益率波动影响情绪波动特别大的投资者可能不太适合我管理的基金。

去年其实绝大部分基金都是创了新高的,但最终赚到钱的基民其实还是少数,包括我自己管理的基金。我看到在论坛里面基民晒收益的,他们基本上收益十几个点、二十多个点,其实我去年创金合信工业周期赚了100多个点。真正的原因是他们的换手率特别高,短期持有的特别多。其实我还是建议投资者去长线持有,或者采用定投的方式,我觉得会比较好一点。

投资确实是一件比较困难的事,可能过去两年可能很多基民散户觉得投资非常容易,往往市场情绪非常高涨的时候,会有一个比较大的回调,但我觉得这个也是正常的。股市不可能永远在涨,所以说我觉得基民们还是要放平心态,放低收益率的预期。当然我也觉得当前市场不缺乏机会,也不是个熊市,我觉得还是一个结构性的市场。

工作之外我是比较偏简单,偏内向的人。比较喜欢安静,其实更利于自己去独立思考。我不太喜欢往人多的地方扎堆,业余的话过去还喜欢看电影,但现在已经这种已经非常少了,更多的时间还是用来做投资和思考。

后市观:未来是结构性慢牛市,看好新能源行业

其实在去年年底今年年初的时候,我对市场今年的预测本来就是觉得今年的波动会更大一些,今年的预期的收益率应该是比前两年会小很多。但是确实没有想到这一轮快速下调的幅度是超过了之前预期的。我觉得下跌的主要的原因是去年疫情以后,全球的流动性大宽松以后,很多成长性比较确定的白马股,估值都是拔得非常高了。今年在美债收益率快速上行的阶段以及市场对于全球流动性收紧的预期加剧,造成了很多高估值的白马股有大幅杀估值的情形出现。

我所持有的无论是新能源行业,还是传统的这些周期行业的龙头公司,在下跌之前,它们的估值本身也不是特别贵,可能合理或者是合理偏高一点,可能相对于很多消费医药它们的估值还是明显没有那么高。所以说我最开始觉得即便流动性收紧,他们所承受的压力可能是要比很多消费医药小很多。当站在目前的时间点,我觉得经过这一轮大幅的下跌以后,很多我持仓的大白马,估值已经进入到一个合理偏低的水平了,我们应该对于中长期的收益率更有信心,所以我会坚定持有。

所谓抱团核心资产,是一种结果。并不是说机构投资者为了抱团去抱团,绝大部分的机构投资者都是基于一种赛道选好的公司,最终其实是大家采用同样的投资方法选出了同一批股票,这是一种结果。我觉得很多的机构投资者还是比较理性的,具有独立思考的能力。最近跌的比较多,主要还是因为太贵了。这些公司的缺点最大的缺点就是贵,其实他们未来的业绩增长的稳定性和持续性都是非常好的。

中国经济到了一个存量经济时代。我们看日本看美国,他们的经济到了存量经济时代的时候,其实就是强者愈强,特别是传统的行业,可能新兴行业还有逆袭的机会,但是很多那种发展了几十年的传统行业,到了存量经济时代,它更多的就是强者愈强。所以我们看最近几年,一些核心资产走得非常好,其实跟这个时代的特征应该是比较匹配的。当然估值也不能涨到天上去,经过一轮比较大幅的下跌以后,其实估值也有一个20~30%的消化了。

我觉得到今年下半年会有估值切换,因为今年下半年的时候我们是要看明年的业绩去。其实基本上这些公司都有一个15%的左右的一个增长,其实经过一轮大幅的下跌,加上估值切换以后,再看明年这些大白马的估值就不会显得特别贵了。

我觉得未来2~3年还是一个结构性的牛市。这种行情对于基金经理选择行业、选择个股的要求是非常高的。我觉得要选好的赛道,好的公司。我自己最看好的行业是新能源行业,我觉得这是A股市场上非常稀缺的,非常少有的空间大确定性还高的行业,别的行业是不具备这个特点的。

所以对于未来,我觉得市场的机会还是在一些优质资产上面。我觉得未来中国资本市场配置股票的人会越来越多,外资也会有更多的钱进来,注册制以后很多炒小票炒垃圾股的风气会慢慢完全消失掉了。

对于核心资产的话,我觉得未来还是主流,并不会因为短期的下跌而改变大的趋势。当然核心资产我们还是要有敬畏心,重点去配置估值和盈利相对匹配的方向。

李游,中南财经政法大学金融硕士,2007年起任职于五矿期货有限公司、华创证券有限责任公司研究员,第一创业证券股份有限公司任研究员,2014年8月加入创金合信基金管理有限公司担任研究部行业研究员。根据2021年一季度定期报告显示,李游在管基金规模超150亿元。

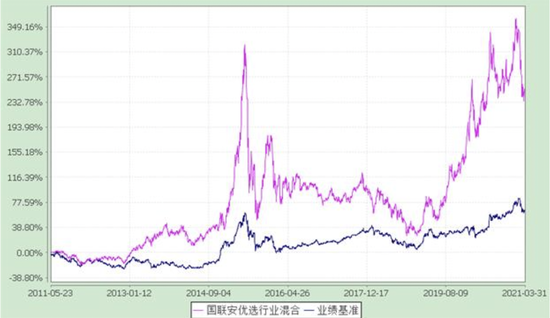

注:李游在管产品业绩一览

注:收益率数据来源创金合信基金,截至2021.5.31;排名数据来源海通证券,排名分类均为主动股票开放型,截至2021.5.31。创金合信工业周期精选业绩比较基准为中证工业指数收益率*90%+人民币活期存款利率(税后);创金合信资源主题业绩比较基准为中证内地资源指数收益率*90%+人民币活期存款利率(税后)*10%。2020年度收益率截至2020.12.31。