每经记者 张明双 每经编辑 陈俊杰

2020年末,“限塑令”逐步在餐饮领域落地,许多奶茶、咖啡店以纸质吸管取代塑料吸管,这被不少造纸厂家视为新的增长点,浙江恒达新材料股份有限公司(以下简称恒达新材)就是其中之一。

近日,恒达新材在创业板提交上市申请获得受理,拟募集资金4.06亿元,用于新建特种纸生产线、补充流动资金及偿还银行贷款。

作为造纸企业,木浆是恒达新材最主要的原材料,采购金额占采购总额八成以上,对其业绩影响较大。

《每日经济新闻》记者注意到,2018年木浆价格处于高位时,恒达新材储备了较多的高价木浆,这或许是造成当年在营业收入增长的同时,净利润直降30%之多的重要原因。恒达新材2018年、2019年盈利低迷,直到2020年才超过2017年的净利润水平。

值得注意的是,2020年木浆价格降到近三年最低时,恒达新材却没有加大采购量进行低价囤货。

木浆价格决定经营成本

恒达新材主要从事特种纸原纸的研发、生产和销售,产品包括医疗包装原纸、食品包装原纸、工业特种纸原纸和卷烟配套原纸,其中以医疗和食品包装原纸为主。

2018~2020年,恒达新材分别实现营业收入5.41亿元、5.83亿元、6.72亿元,分别实现归母净利润2741.18万元、3208.79万元、8979.20万元,业绩稳步增长。

然而《每日经济新闻》记者注意到,对比往年数据,恒达新材2018年、2019年的净利润水平较为低迷,远低于2017年。恒达新材曾在新三板挂牌,2017年年报显示,公司实现营业收入4.46亿元,实现归属于挂牌公司股东的净利润4271.16万元。

在营收大增的同时,2018年净利润却缩水三分之一,直到2020年才超过2017年的水平。这或许与2018年恒达新材采购大量高价木浆有关。

恒达新材主要原材料为木浆,对其业绩影响较大。2018~2020年,恒达新材木浆采购额分别为3.52亿元、3.76亿元、3.12亿元,占当年原材料采购总额的比例分别为88.70%、88.95%、83.90%。

木浆价格的高低直接决定恒达新材的经营成本。恒达新材招股说明书(申报稿)显示,公司2018~2020年木浆采购均价分别为5240.32元/吨、4318.96元/吨、3544.90元/吨,采购数量则分别为6.72万吨、8.70万吨、8.80万吨。

恒达新材曾在2017年第一次闯关创业板,根据其2017年12月报送的招股书(申报稿),2014~2017年上半年,恒达新材木浆采购均价分别为4148.42元/吨、4069.24元/吨、3621.80元/吨、4042.71元/吨,采购数量分别为3.71万吨、4万吨、4.90万吨、2.27万吨。

虽然没有2017年全年的木浆采购数据,不过以营业成本作为参照,招股书(申报稿)披露2017年上半年营业成本为1.56亿元,2017年报披露全年营业成本为3.34亿元,下半年营业成本与上半年相差不大,可以推测出2018年的木浆采购量出现明显上升的可能性较大。

2018年木浆价格处于近几年来最高位,然而恒达新材就在这一年储备较多高成本木浆,主要原因是2018年10月份全资子公司浙江恒川新材料有限公司(以下简称恒川新材)2号线年产1.8万吨特种纸项目开始投产。

采购较多高价木浆,或许影响到2018年、2019年两年的净利润均低于2017年。2018~2020年,恒达新材主营业务毛利率分别为19.50%、20.77%、29.89%,而2017年毛利率为25.09%,高于2018年、2019年。恒达新材在毛利率分析中表示:“(2018年)为应对产能的扩大,公司提前采购了较多高成本的木浆,导致2019年初木浆库存量大幅上升至1.8万吨(库存成本高达5391.86元/吨)。”这导致2019年木浆耗用单价下降幅度明显低于采购单价下降幅度。

按照恒达新材所述的木浆备货策略,公司通常倾向于多储备一些木浆以锁定一定时间内的木浆成本,在木浆价格低位时木浆储备量会进一步增加。

然而在2016年11月,年产能1.8万吨特种纸项目恒川新材1号线投产,恒达新材当年却没有大量增加木浆采购,仅从4万吨增加到4.9万吨,而2016年的木浆采购均价是2014~2019年的最低位。

到了2020年,木浆采购均价在经过两年下降后,达到3544.90元/吨,系2014年以来最低位,但恒达新材也没有明显加大采购量,采购量由8.7万吨增加到8.8万吨,这似乎与其低价备货策略并不相符。而根据恒达新材风险提示,2021年初至今,木浆价格已明显大幅提升,其中2021年3月针叶浆的市场价格已创2018年初至今的最高点,给公司的成本端造成较大的压力。

面临较大短期偿债风险

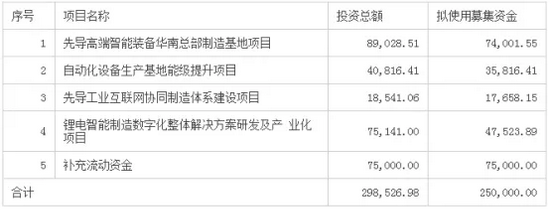

按照IPO计划,恒达新材拟募集资金4.06亿元,其中1.56亿元用于恒川新材新建年产3万吨新型包装用纸生产线(即恒川新材3号线)项目,2.5亿元用于补充流动资金及偿还银行贷款项目。

而2017年第一次申报创业板IPO时,恒达新材的募投项目只有新建年产6万吨新型包装用纸生产线项目,拟使用全部募集资金3.3亿元。恒川新材3号线为该项目的第二条包装用纸生产线。

通过前后募投项目的变化,大部分资金用于补流和还贷,可以看出恒达新材面临较大的偿债压力。

事实上,恒达新材近几年的负债率较上次IPO有所上升。2018~2020年,恒达新材合并资产负债率分别为48.57%、51.61%、44.25%,高于同行业可比公司;2014~2017年上半年,合并资产负债率分别为47.70%、48.11%、39.94%、39.75%。当时恒达新材表示:“资产负债率下降幅度较大,长期偿债能力良好。”木浆容易变现,短期偿债风险较小。

然而此次,恒达新材在招股说明书(申报稿)又表示:“由于短期借款金额相对较大,公司仍面临一定程度的短期偿债压力”。截至2020年末,公司银行借款本金2.23亿元,占总资产和净资产的比例较高,其中1年内需要偿还的有息负债本金为1.28亿元,存在一定的短期偿债压力。

《每日经济新闻》记者注意到,从短期借款来看,2014~2017年上半年末,恒达新材短期借款余额分别为1.13亿元、1.23亿元、1.17亿元、1.4亿元,而2018~2020年末短期借款余额分别为1.18亿元、1.81亿元、1.18亿元。除了2019年短期借款余额较大外,其他年度的短期借款与第一次IPO时并没有太大的差别。为何恒达新材短期偿债由风险较小变为存在一定压力,招股书(申报稿)并未充分解释。

恒达新材表示,报告期内,公司收入及业务规模扩张较快,2018年和2019年经营活动现金流相对较为紧张,为净流出状态。

根据风险提示,恒达新材下游主要客户为国内大型医用耗材生产企业、国内医用包装生产企业和国内外大型食品包装生产企业等。若公司及相关客户经营出现波动,特别是公司资金回笼出现短期困难时,可能使得公司面临较大的短期偿债风险。

保荐人为中信建投证券

《每日经济新闻》记者梳理恒达新材董监高履历时发现,大部分董监高成员曾在同一家企业浙江亚伦集团股份有限公司(原龙游造纸厂,以下简称浙江亚伦集团)任职,任职经历少则10年,多则20年以上。

其中恒达新材副董事长、总经理姜文龙,1979年11月至2002年1月,历任浙江亚伦集团造纸车间班长、车间副主任、主任;浙江亚伦集团董事、副总经理、副董事长、总经理。

另外,3名董事兼副总经理叶素芳、赵新民、方宏,董事廖寿华,监事会主席、总经办主任周青,财务总监叶民,营销总监陈雪洪等7名董监高均在浙江亚伦集团有过任职经历,于2001~2003年先后离职。2002年5月,恒达新材前身恒达有限成立,姜文龙与上述7名董监高人员于2002~2003年先后进入恒达有限任职。

从任职经历来看,姜文龙、叶素芳、赵新民、方宏及周青4人都曾在浙江亚伦集团造纸车间工作,最终都担任过车间主任或副主任的职务。

大部分董监高在同一家企业任职,也曾引起监管层的注意。根据2017年12月恒达新材创业板IPO申请文件反馈意见,监管层要求恒达新材说明:“浙江亚伦集团股份有限公司的基本情况,与发行人及其关联方的关系,主营业务与发行人主营业务的关系,与发行人在资金、技术、资产、人员等方面的关系,是否存在侵占国有或集体资产的情形。”

不过,恒达新材于2018年1月终止IPO,这一问题并未得到解答。在第二次闯创业板后,其披露的招股说明书(申报稿)也没有对浙江亚伦集团的基本情况进行说明。

启信宝信息显示,浙江亚伦集团经营范围包括制浆、造纸、纸加工、印刷、包装等,目前已经注销。

此外,恒达新材2017年第一次IPO时的保荐人为九州证券,当时九州证券持有恒达新材1.99%股份,九州证券直投子公司管理的私募股权投资基金北京九州风雷新三板投资中心(有限合伙)(以下简称九州风雷)持有恒达新材2.98%股份。监管层要求公司说明九州证券是否符合直投的相关规定、是否影响保荐机构的独立性等问题。这些问题由于恒达新材前次IPO终止并未进行说明。

此次恒达新材二度闯关IPO,保荐人变为中信建投证券股份有限公司,九州证券与九州风雷持有恒达新材股权未变。

对于木浆采购价格与囤货策略、浙江亚伦集团与公司的关系、更换保荐人等问题,6月17日,《每日经济新闻》记者致电恒达新材并发送了采访邮件,但截至发稿尚未获得回复。

牛市来了?如何快速上车,金牌投顾服务免费送>>