“感觉身体被掏空”已经成为了当代打工人的常态,随着电脑办公的普及,腰痛、眼乏、脖子痛等亚健康情况也逐渐普遍。

而一家瞄准了人们对健康和按摩产品的需求,专攻眼部、颈部、头部以及头皮按摩仪的公司即将登陆科创板。6月8日,证监会批复同意深圳市倍轻松科技股份有限公司(以下简称“倍轻松”)科创板首次公开发行股票注册。

倍轻松所处的赛道是按摩器具,根据前瞻产业研究院数据,从2010年到2019年中国按摩器具市场规模不断扩大,10年时间翻了近三倍。

尽管按摩器具行业目前已经有奥佳华、荣泰等龙头公司,但这些公司都以按摩椅产品为主,倍轻松专攻的眼部、颈部、头部按摩仪等细分赛道的竞争格局仍未确定,空间依然广阔。

根据倍轻松招股书,公司在国内按摩器具行业的市场占有率约为5%~7%,在便携式按摩器这一细分领域的市场占有率约为13%~15%。

在快速增长的按摩器具市场,上市之后的倍轻松能否凭借对细分赛道的专攻占有一席之地?它的“护城河”又在哪里呢?

按摩器具赛道市场广阔

根据前瞻产业研究院数据,2013年到2019年中国居民人均医疗保健消费支出从912元增长到1902元,增长迅猛。

与此同时,人均医疗消费保健支出在总消费中的占比每年也在稳定增长。2015年,中国人均医疗保健消费支出是1165元,占人均消费支出的比重为7.41%,到了2019年,人均医疗保健消费支出已经达到了1902元,占人均消费支出的比重也增长到了8.82%。

结合上述数据可以看到,人们对医疗保健的需求这些年正在不断提升。

而从细分的视角来看,亚健康人群的需求其实主要对应的是按摩器具市场。道理很简单,生病了我们可以求医问药,而亚健康代表的是人体在健康和疾病之间的一种状态,往往让人不那么舒服却还没达到求医问药的程度,按摩就是针对这种状态进行健康护理的主要方式之一。

前瞻产业研究院数据显示,从2014年到2019年,全球按摩器市场规模已经从98.7亿美元增长到了150.3亿美元,六年时间增长了52.28%。

发展更迅速的中国市场,2014年中国按摩器具市场规模是87亿元,到了2019年规模已经达到139亿元,六年时间增长近60%,中国已成为全球按摩器具市场需求增长最快的地区之一。

对倍轻松来说,大赛道的宽阔给了其充足的发展空间。与此同时,按摩器具领域的龙头公司如奥佳华、荣泰、傲胜都以海外市场为主,而根据倍轻松招股书,其2020年外销收入占主营业务收入的比例仅为9.52%,中国是其主要战场。这就意味着中国按摩器具市场的飞速发展将为倍轻松带来较大的红利。

从战略角度而言,倍轻松没有选择去“玩家”最多的按摩椅领域跟龙头公司一决高下,而是发掘出了眼部、颈部、头部以及头皮等细分赛道,不仅避免了和龙头公司的激烈竞争,也符合当今的市场需求。

当下,越来越多的人坐在电脑桌前用软件办公,也意味着颈酸、腰痛、眼乏、头痛等“职业病”愈发普及。这就给眼部、颈部以及头部按摩仪提供了广阔市场。

2017年至2019年,倍轻松的眼部、颈部、头部及头皮按摩仪的销售总量从66.77万台增长到了115.5万台,年复合增长率高达31.52%,足以看出背后市场的旺盛。

研发+销售构建独特壁垒

好的赛道也意味着想入局的“玩家”多,意味着激烈的竞争。在竞争中,公司有没有独特的“护城河”成为了其能否脱颖而出的关键因素。

对倍轻松来说,它构建的是“研发+ 销售”的独特“护城河”。根据倍轻松招股书,从2018年到2020年其研发投入在营收中的占比分别为5.04%、5.86%和4.46%,最近三年累计研发投入占营业收入比例为5.08%。

虽然单看比例不是很高,但研发更注重的是持续的积累,数十年的持续投入往往就能带来技术层面的突破。

从技术积累方面来看,倍轻松有着足够的“存货”。据了解,倍轻松于2000年成立。从创办至今的20多年时间里,它组建起了专业的研发团队,在智能便携按摩器产品的设计、仿生、驱动、降噪、交互、算法和物联等方面都形成了较为深厚的技术储备。

根据倍轻松招股书,截至2020年12月31日,公司及子公司拥有的境内外专利合计576项,其中境内发明专利54项、境外发明专利90项;拥有的著作权合计115项,其中计算机软件著作权104项。不仅如此,公司还获评了国家知识产权优势企业。

2021年5月10日,国家知识产权局公示了第二十二届中国专利奖获奖项目,倍轻松也有两项按摩器相关专利入围。

如果说研发提升的是产品的质量和性能,那销售要做的就是把产品给卖出去,对按摩器具行业公司来说,“两手都要抓,两手都要硬”。

而倍轻松为了在销售层面构建起独特壁垒,可以说是下了“血本”。2018年到2020年,倍轻松主营业务的毛利率分别为58.07%、60.82%和58.33%,毛利率处在较高水平,而同期其净利率却只有8.88%、10.87%、8.53%。

造成净利率低于毛利率的主要原因就是其较高的销售费用率。从2018年到2020年,倍轻松销售费用率分别为36.01%、41.28%和41.4%。

之所以销售费用率较高,是因为倍轻松选择了一条不那么轻松的路——建设直营店。根据倍轻松招股书,截至2020年12月31日,公司共设有165家线下直营门店,主要集中于机场、高铁站和中高端商场等区域。

开设直营店尽管增添了很多成本,但也有无法替代的好处:一方面,在机场、高铁、中高端商场开设直营店,有助于品牌形象的构建和品牌认知度的提升;另一方面,按摩器具等小家电零售发展到目前这一阶段,决定品牌前景的已经不单是“成交量”的多少,还有后续的服务、售后等环节做的是否到位,直营店的广泛铺设就意味着倍轻松建起了从生产、销售到服务的完整体系。

可以看到,对直营店重视的背后是倍轻松进行长期发展的战略布局。

当然,单一化的布局无法应对多元化的市场需求,因此倍轻松在大力发展直营店的同时,也加快了线上销售的步伐。从2018年到2020年,倍轻松线上销售收入占总营收的比重分别为33.70%、40.26%和52.27%,线上销售已经成了其主要的收入来源。

尽管在2020年受新冠肺炎疫情影响,但由于其线上销售的发展,公司整体营收和利润仍然实现了不错的增长。2020年倍轻松实现营业收入8.26亿元,同比增长19.07%,扣非净利润6273.99万元,同比增长20.19%。这样的成绩,也验证了倍轻松线上线下双重布局的稳定性。

整体而言,倍轻松已经凭借长期持续的研发投入和重金铺设的营销体系构建起了“研发+销售”的独特“护城河”。

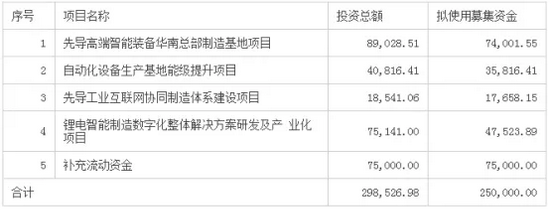

根据倍轻松招股书,公司上市后拟使用4.97亿元募集资金投入到营销、研发、信息化升级等项目的建设。其中营销网络建设项目拟投入2.79亿元,研发中心升级建设项目拟投入8801万元,信息化升级建设项目拟投入5010万元,剩余8000万元用于补充营运资金。

上市之后,倍轻松的“护城河”有望进一步加固。 文/聂进