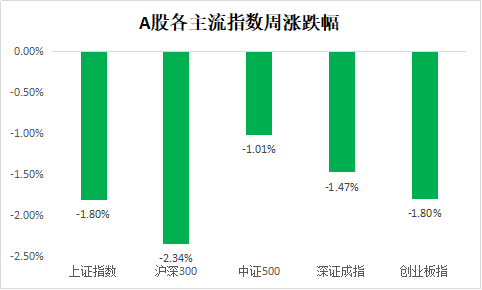

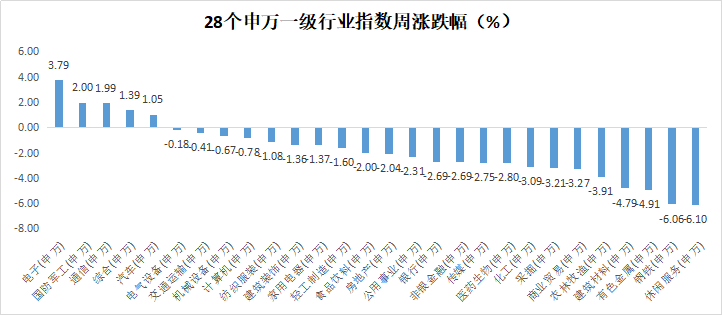

回顾上周,沪深300下跌2.34%,上证综指下跌1.80%,深证成指下跌1.47%,创业板指下跌1.80%。分行业来看,电子(+3.79%)、国防军工(+2.00%)、通信(+1.99%)涨幅前三;休闲服务(-6.10%)、钢铁(-6.06%)和有色金属(-4.91%)跌幅前三(来源wind,统计区间:2021/6/15-2021/6/18,申万一级行业主题分类)。

(来源wind,统计区间:2021/6/15-2021/6/18)

重点板块分析

休闲服务跌幅第一,主要因为疫情反复使投资者对相关企业盈利保持谨慎;

钢铁跌幅第二,主要因为国内对大宗商品宏观调控保持高压;

有色金属跌幅第三,主要因为国内对大宗商品宏观调控保持高压。

(来源wind,统计区间:2021/6/15-2021/6/18,申万一级行业主题分类)

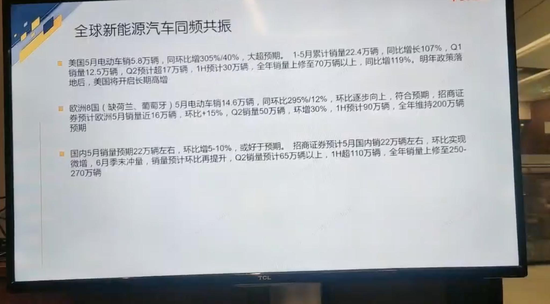

细分行业中建议关注医疗服务、新能源和智能车等领域。

中欧基金观点

5月经济数据较市场预期偏弱,造成了建材、休闲服务等板块的走弱。此外,上周美联储会议展现出对美国经济增长更乐观的预期,2023年联邦基金利率上调次数增加至两次和对收回量化宽松政策的实质性讨论都促使市场对美联储货币政策的预期变得更加谨慎。这也导致上周全球大宗商品、股市和债市都出现了较大幅度的波动,并影响了海外资金对中国在内的新兴市场的偏好。同时,国内政策正常化的背景下,来自基本面的业绩增长有望贡献多数收益。

此外,国内经济增速的边际回落意味着内需为主的周期品的需求增长空间转小,结合近期在海外流动性预期冲击之下全球大宗商品价格的潜在波动率,周期股的表现空间受到抑制。对于成长股而言,美联储政策预期的变化若对业绩确定性和成长性较强的板块产生股价冲击,市场加剧波动后有望出现更好的中长期配置机会。

配置建议

短期成长股的机会或将优于周期股。但成长股相对周期股的估值存在劣势。考虑到国内货币政策预期对估值的抑制作用,我们认为,相较成长性,当前阶段更需关注成长股的业绩确定性。细分行业中建议关注医疗服务、新能源和智能车等领域。

对于债券市场,此前发布的5月经济数据验证了我们的观点:消费疲软,经济整体难以恢复至潜在增速。此外,广东疫情的复杂化也为6月的经济数据蒙上了一层阴影,叠加最近安全事件频发,工业生产有可能受到维稳政策的扰动,整体基本面对债市是有利的,利率债有下行空间。

基金有风险,投资需谨慎。以上材料不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人应认真阅读相关的基金合同、招募说明书和产品资料概要等信批文件,了解基金的风险收益特征,并根据自身的投资目标、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩井不预示其未来表现,管理人管理的其他基金井不构成基金业绩的保证。