2021.06.14-06.20

本周市场要闻回顾

6月

15

欧盟和美国暂停钢铁、铝对抗措施6个月。欧盟委员会主席冯德莱恩表示,将建立欧盟-美国钢、铝工作小组,需在暂停的反制措施到期之前达成钢铁协议。美国商务部长雷蒙多称,有望在12月前解决钢铁产能过剩问题,美国与欧盟在半导体方面开展合作。

6月

16

财政部、国家税务总局公告,为支持企业改制重组、优化市场环境,2021年-2023年继续执行有关土地增值税政策。单位、个人在改制重组时以房地产作价入股进行投资,对其将房地产转移、变更到被投资企业,暂不征土地增值税。

监管层进一步明确IPO股东穿透核查要求。据券商中国,沪深交易所向保荐机构发出通知,在对IPO股东穿透核查时,对于持股较少、不涉及违法违规“造富”等情形的,保荐机构会同发行人律师实事求是发表意见后,可不穿透核查。其中,直接或间接持有发行人股份数量少于10万股或持股比例低于0.01%的,可认定为持股较少。

6月

17

发改委发布《重要商品和服务价格指数行为管理办法(试行)》,旨在促进包括大宗商品在内的重要商品和服务市场价格的合理形成,推动我国价格指数市场健康发展。办法强调,价格主管部门可对价格指数行为开展合规性审查,对不合规行为采取惩戒措施。

搭载神舟十二号载人飞船的长征二号F遥十二运载火箭,在酒泉卫星发射中心点火发射。此后,神舟十二号载人飞船与火箭成功分离,进入预定轨道,顺利将聂海胜、刘伯明、汤洪波3名航天员送入太空,飞行乘组状态良好,发射取得圆满成功。这是我国载人航天工程立项实施以来的第19次飞行任务,也是空间站阶段的首次载人飞行任务。

财政部公布,截至6月15日,全国地方累计发行新增地方政府债券12850亿元,占已下达限额的30%。今年发行进度较去年同期有所放缓,主要是考虑2020年发行的专项债券规模较大,政策效应在今年仍会持续释放。

6月

18

国务院常务会议通过《中华人民共和国人口与计划生育法〈修正草案〉》,决定提请全国人大常委会审议;要继续引导金融机构减费,帮助小微企业、个体工商户降成本,减轻上游大宗商品涨价传导压力;确定加快发展保障性租赁住房的政策,缓解新市民青年人等群体住房困难;决定针对今年以来农资价格较快上涨,对实际种粮农民一次性发放补贴。

证监会修订发布《证券市场禁入规定》,将于7月19日开始实施。新规将市场禁入分为“身份类禁入”和“交易类禁入”两类。信息披露严重违法造成恶劣影响的,被列入身份类终身禁入市场的情形;交易类市场禁入适用于违反规定影响证券交易秩序或交易公平,且情节严重的违法行为,禁止交易的持续时间不超过5年。

本周全球货币政策情况

美联储6月议息会议,宣布将基准利率维持在0%-0.25%不变,符合市场预期。美联储FOMC声明显示,将超额准备金利率(IOER)从0.1%调整至0.15%,将继续每月增持至少800亿美元的国债和至少400亿美元的住房抵押贷款支持证券,直到委员会的充分就业和物价稳定目标取得实质性进展。美联储官员的加息路径点阵图显示,到2023年底美联储将加息两次。美联储主席鲍威尔讲话要点:①现在讨论加息还为时过早;②通货膨胀可能在未来几个月继续居高不下,然后才会有所缓和;③明年经济将不会得到同样程度的财政支持;④会尽所能避免市场出现过度反应。

最新疫情情况

据卫健委等公布的数据,截止2021年6月19日15时,全国累计确诊117,395例,现有确诊12,794例,累计治愈99,217例。台湾地区现有确诊高达12,225例。

截止2021年6月19日15时,海外报告新冠肺炎累计确诊病例178,711,066例,现有确诊19,670,863例,累计死亡3,863,443例,累计治愈155,176,760例。

权益市场

数据来源:wind、蜂巢基金

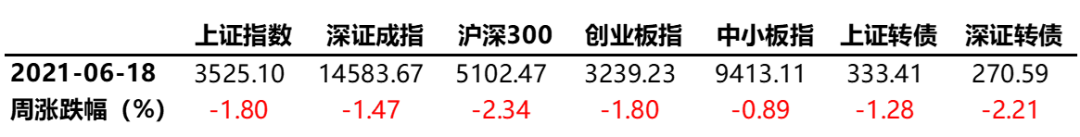

权益市场全面下跌。

具体来看,全周上证指数收跌1.80%,深证指数收跌1.47%;沪深300、创业板指、中小板指分别收跌2.34%、收跌1.80%和收跌0.89%。

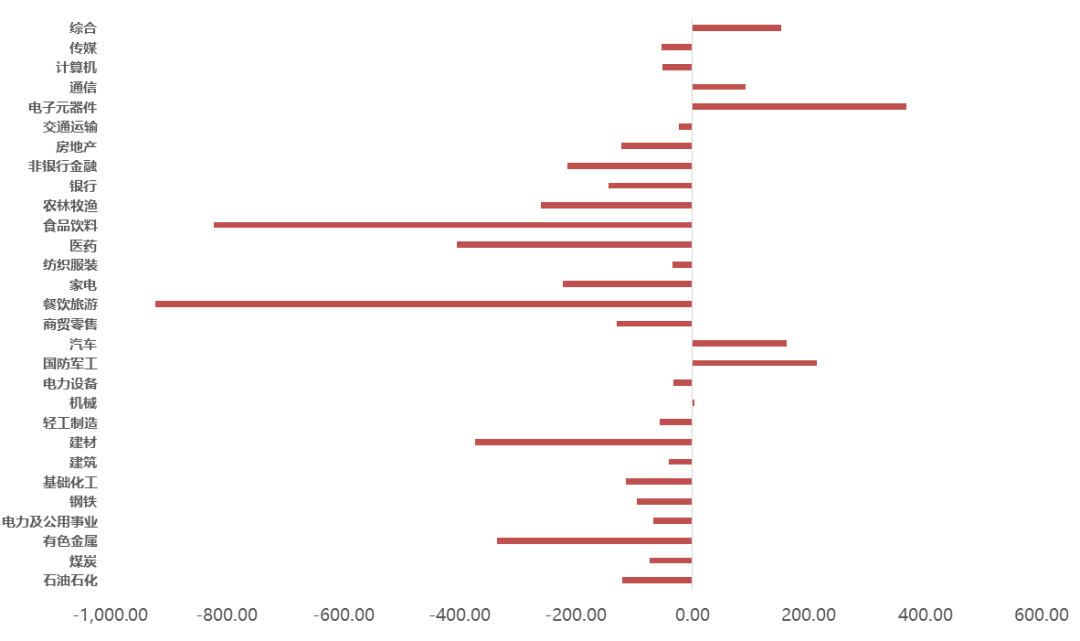

行业周涨跌:

数据来源:wind、蜂巢基金

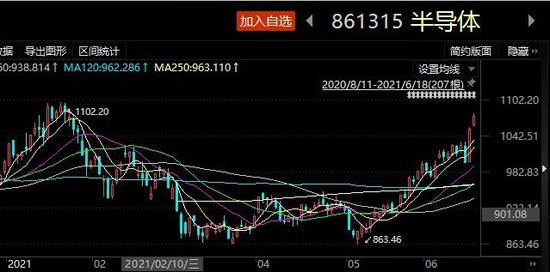

本周A股市场呈现震荡下行的走势,市场呈现结构分化的局面,从行业层面来看,电力设备新能源和半导体等行业领涨,而周期特别是上游周期,钢铁、煤炭、有色行业回调明显。从各宽基指数和风格指数具体表现来看,上证指数上涨-1.8%;深证成指上涨-1.5%;创业板指数上涨-1.8%;沪深300指数上涨-2.3%;中证500指数上涨-1.0%;中证1000上涨0.2%。

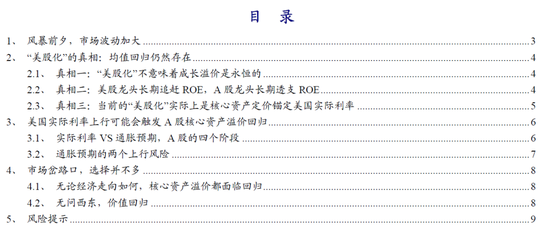

目前从宏观层面来看,流动性的拐点已经出现,但流动性短期会易难紧,不会成为影响市场的主要矛盾;但经济强劲复苏,企业盈利周期处在上升的通道之中,企业盈利的高点最快可能出现在今年的四季度,故目前市场处在盈利利多和流动性偏空的交织之中。从中期来看,市场可能呈现慢牛震荡向上的格局,行情的演绎可能以结构性的机会轮动为主。

下周市场可能会延续弱势震荡的格局,市场的结构性机会不会缺失,但板块轮动会加快,操作的难度加大。建议以盈利和成长性确定性作为选股的只要指标,同时兼顾估值的合理性,规避短期涨幅过快过大的行业和个股。

信用市场

债券市场数据

数据来源:wind、蜂巢基金

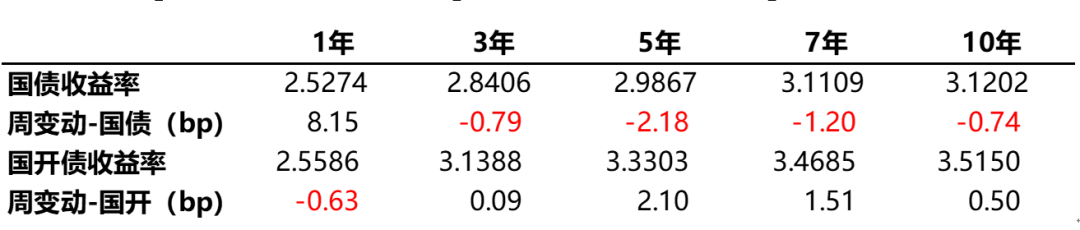

利率债方面,全周各期限收益率涨跌不一。

具体来看,国债1年期上行8.15bp,3年期下行0.79bp,5年期下行2.18bp,7年期下行1.20bp、10年下行0.74bp;国开债1年期下行0.63bp,3年期上行0.09bp,5年期上行2.10bp,7年期上行1.51bp,10年期上行0.50bp。

数据来源:wind、蜂巢基金

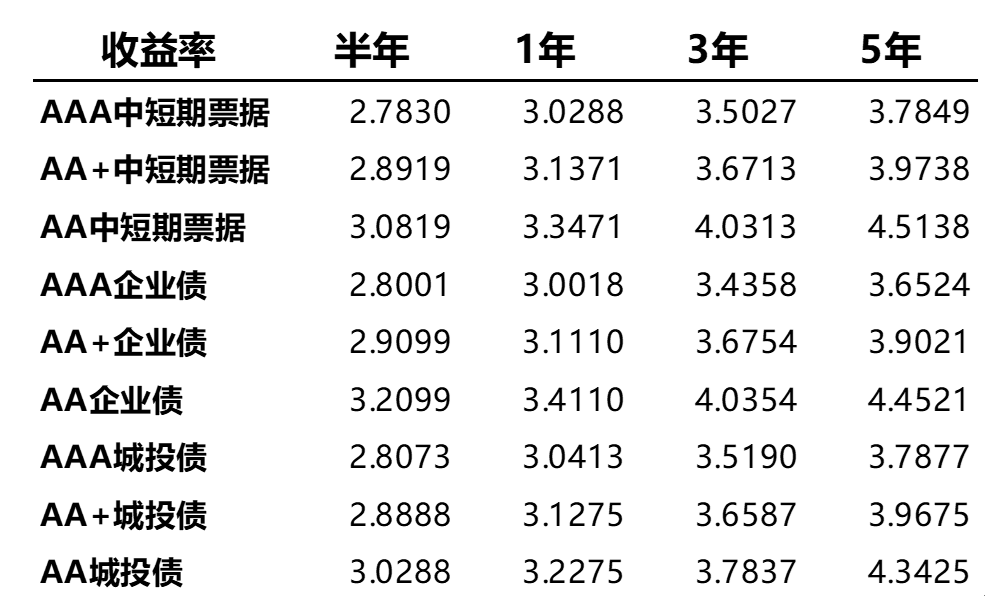

信用债方面,全周各期限收益率多数上行。

目前,半年、1年、3年、5年AAA中短期票据的收益率分别为2.78%、3.03%、3.50%、3.78%,AAA企业债收益率分别为2.80%、3.00%、3.44%、3.65%,AAA城投债收益率分别为2.81%、3.04%、3.52%、3.79%。

信用债

一级市场方面,本周信用债发行规模为2,282.27亿元,较上周环比减少441.81亿元,净融资为432.85亿元,与上周基本持平。二级市场方面,本周信用债收益率持续上行,其中3年期AA+中短票据上行幅度最大(9bp)。7月和8月到期偿还规模分别为7443亿元和7602亿元,月均超过7500亿元,到期偿还压力仍在。下半年月均到期偿还规模超过6500亿元,在当前信用债市场的融资环境和压力之下,后市仍不可掉以轻心。考虑到未来无风险利率继续震荡或向上调整,信用利差将继续压缩,建议优选短久期高票息债券,在获取更高票息同时,利用高票息债券久期更短的特性来抗收益率上行风险。

城投债可以配置好区域的中低评级城投,继续规避尾部区域,弱资质地区基本面较差,融资恢复缓慢,其较高风险的情况依然难以获得市场认可(如天津、云南等),可以适度关注湖北城投债,疫情虽然对湖北经济带来巨大冲击,导致财政收入出现明显下降,但中央举国之力驰援湖北,包括特别国债以及专项债等都重点支持湖北地区,因此看湖北城投不应从自身财力入手,更多从全国格局入手,湖北省相应的城投债更具挖掘和资质下沉空间。产业债可以关注高速公路债以及碳中和下钢铁债的投资机会。

宏观利率

美联储公布6月议息会议声明,维持0-0.25%的联邦基金目标利率区间和每月800亿美元国债和400亿美元MBS的购债规模,符合市场预期,但美联储决定将超额存款准备金利率(IOER)由0.1%上调至0.15%,将隔夜逆回购利率(ONRRP)由0%上调至0.05%,点阵图也显示2023年将加息两次,同时支持2022年加息的官员明显增多,整体美联储政政策较市场预期略偏鹰,大概率是对美国经济即将强劲复苏、通胀或将在较长时间内超过联储目标的反馈。

本周统计局公布5月份经济数据,规模以上工业增加值同比增长8.8%,两年平均增长6.6%,前值6.8%;服务业生产指数同比12.50%,两年平均增长6.6%,前值6.2%。社会消费品零售同比增长12.4%,两年平均增长4.5%,前值4.3%。1至5月固定投资同比增长15.4%,两年平均增长3.9%,前值3.9%,其中制造业投资两年平均增长1.28%,前值0.26%;基建投资两年平均增长3.3%,前值5.3%,5月地产投资两年平均增长9.1%,前值10.2%。4月调查失业率5%,前值5.1%。

整体看,生产方面增速有所下滑但依然处于高位,主要受中游制造业下滑导致,预计与限产和出口有关,服务业生产稳定增长,已基本恢复至疫情前水平。社消缓慢复苏,结构看,竣工链(家电、家具)、服务业、线下消费链表现较好。房地产投资增速有所下滑,但销售依然处于高位,新开工偏弱但有所好转,竣工受交房压力持续回升,后续大概率维持韧性。制造业投资延续温和修复,分行业看,食品、专用、通用设备、纺织、电子投资等必须消费和出口链增速提升较多;有色提升较少,反映了环保压力下,各省限制传统重工业新增产能的影响明显。基建受融资和铁路建设减慢再度放缓。

政策方面, 本周央行公开市场到期500亿逆回购、2000亿MLF和700亿的国库现金定存,投放400亿逆回购和2000 亿MLF,净回收800亿,资金面整体中性偏松。本周资金面周一至周三整体偏松,周四周五受缴税和618活动等影响资金面有所趋紧,整体都在预期内,下周预期周一周二可能继续受缴税和618影响资金面偏紧,但随这财政投放等影响预计下半周资金面偏松。

利率方面,本周在经济数据略低于预期、美联储议息偏鹰和50年国债发行等因素影响下债券收益率略有上行。具体看,周二债券市场在股票大跌和资金面宽松的影响下收益率略有下行。周三债券市场在经济数据略低于预期和对美联储议息会议的担忧等影响下收益率有所上行。周四债券市场在美联储议息会议偏鹰、资金面宽松和情绪等影响下全天震荡运行。周五债券市场在50年国债一级发行的影响下先上后下,全天略有下行。

NCD近期价格持续上行,本周五股份制银行一级发行价格已达到MLF2.95%的政策利率价格,显示银行长期负债处于均衡状态。随着近期地方债供给增加,国债等一级发行也不及前期,显示当前供需已经比较平衡。考虑到央行银行间长期不投放长期流动性的情况下,短债收益率近期预计难于下行,长债方面考虑到利率曲线偏陡,在经济快筑顶的情况下上行空间有限。