”

投资者面对较大账面亏损时很难保持冷静,结果经常在行情最坏的时候卖出基金。应该知道,产生可观短期收益的基金也容易遭受巨大亏损,巨额回报的同时也承担着大量的风险。本篇通过介绍评估持仓风险、衡量业绩风险等方法帮助投资者了解基金的潜在风险,提前做好风险管理。

”

评估持仓风险

投资风格风险

在初步判断基金风险时,晨星投资风格箱是个好工具。从长期看,位于风格箱左上角的大盘价值型股票基金的波动性要低于右下角的小盘成长型股票,波动性从左上至右下呈上升趋势。这是因为,在所有其他条件相同的情况下,小盘股的波动性比大盘股更大。

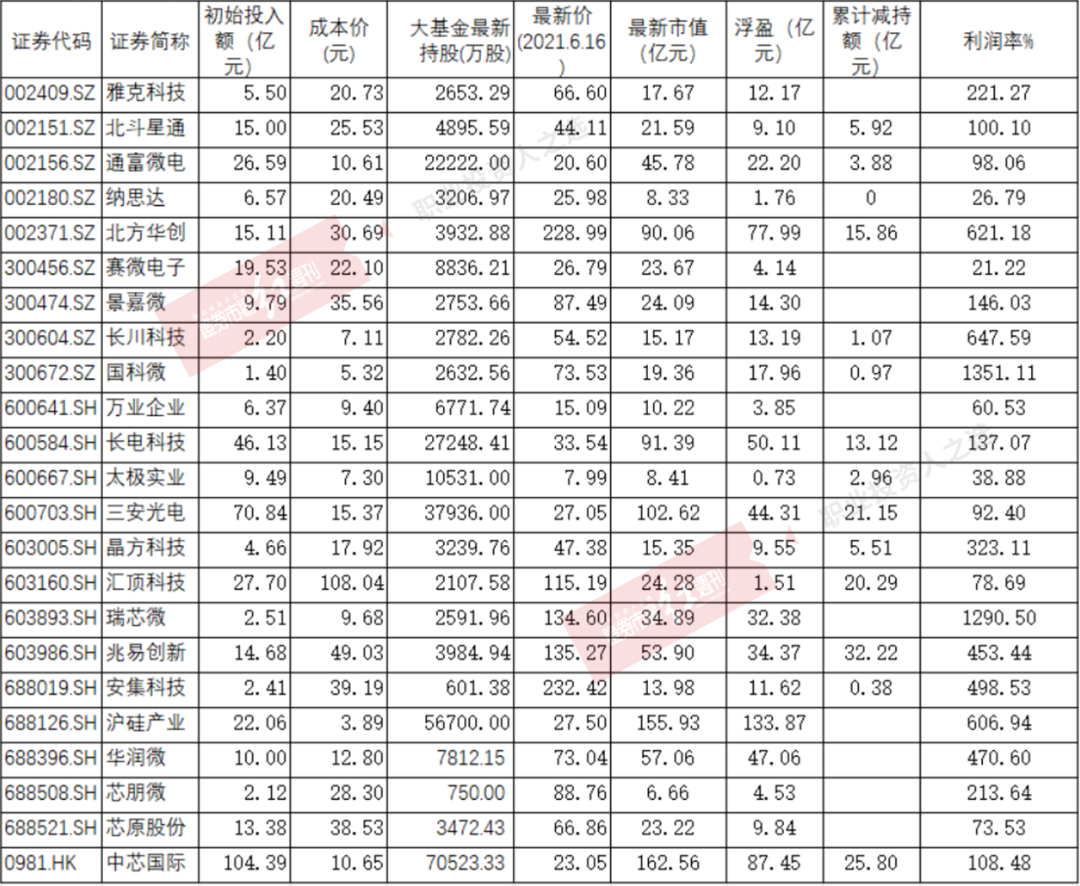

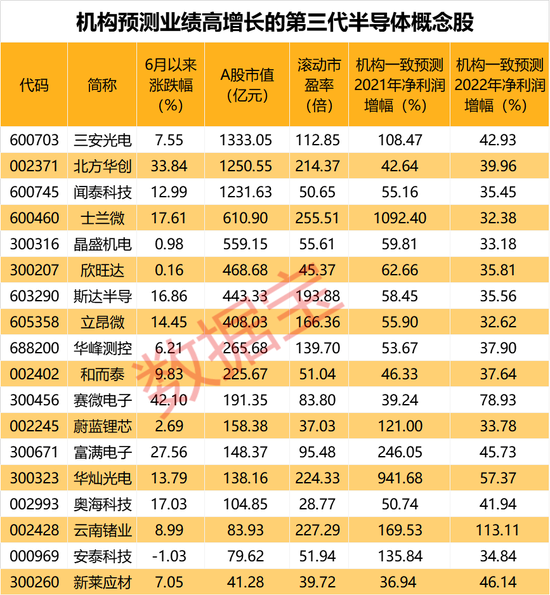

行业风险

过度集中的行业配置或许会让基金在某一段时间获得超额收益,但在行业估值过高时,基金净值就存在大幅下跌的可能。可以将所持基金的行业权重与其他同类基金或大盘指数基金相比,以确认基金是否在某些行业配置“过多”。当然,这不意味着投资者不该重仓某个青睐的行业,而是避免持有的不同基金配置了过多相同的行业,使投资组合丧失分散风险的功能。

个别公司风险

从统计上看,持仓集中投资于较少公司的基金必然比分散的投资组合具有更高的风险性。当然这也需要依据市场而定,当市场中良好的标的较少时,基金经理出于降低风险和提高投研工作效率的目的,会提高持仓的集中度。

衡量业绩风险

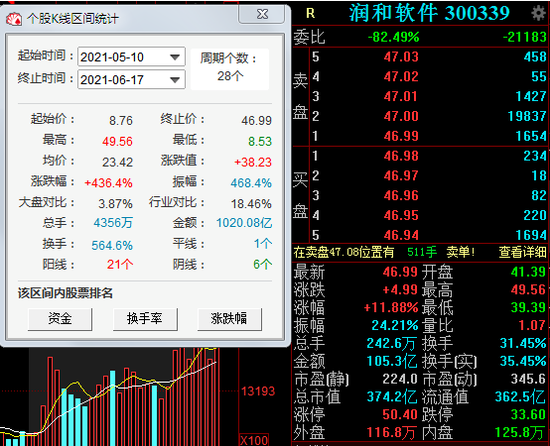

业绩波动风险

以上基本面分析可以判断一只基金风险的主要来源,但基金风险也存在很大的个体差异。过往的业绩波动性可以体现这种差异,而衡量基金业绩波动最常用的指标为标准差。将基金的标准差与同类平均或者大盘指数的标准差相比,就可以看出基金对业绩波动的控制如何。一只业绩波动较大的基金会让投资者承担更大的风险,因此应该拥有更高的回报率补偿风险。

最大回撤风险

普遍而言,投资者的资金并非一笔完全不需要的资金,那设置亏损预期就十分重要。若在一段期限内基金的历史最差回报超过了亏损预期,意味着当基金未来复现这样的回撤时,面临资金压力投资者将不得不赎回基金,从而造成永久的亏损。

互动问题 Q&A

你一般会关注哪些指标来衡量基金的风险?