原标题多维度估值观察:分化在收敛,风格在均衡(国信策略)

来源追寻价值之路

文 国信策略组燕翔 许茹纯 朱成成 金晗

核心结论

策略观点:分化在收敛,风格在均衡

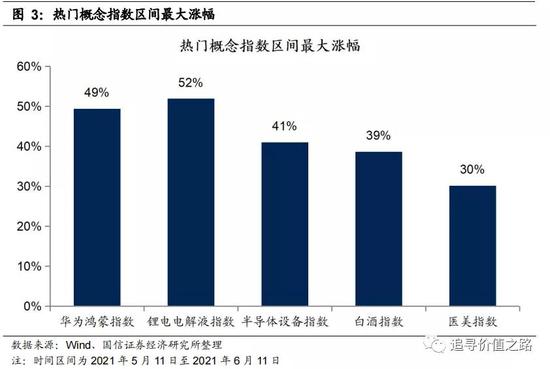

核心观点:2021年5月中旬以来,市场热点层出不穷,A股迎来一波快速上升的行情。电解液、医美、华为鸿蒙、半导体设备等概念指数在不到一个月的时间里,区间最大涨幅达30%-50%。这与春节前的极端分化行情有很大不同,春节前基金重仓股一枝独秀,而在过去的一个月,中证1000、中证500、沪深300、中证100指数的涨幅依次递减。这表明行情正在发生扩散,此前关注度较低的部分板块正在加速修复估值。我们认为随着全球经济复苏的持续推进,A股企业盈利增速和ROE水平有望随PPI一同提升。由于通胀上行期,资源周期品行业在量价齐升的推动下,盈利往往表现优异,周期和金融类公司有望在短期内适当修复估值,带动估值分化的进一步收敛。

A股整体估值分化小幅上升

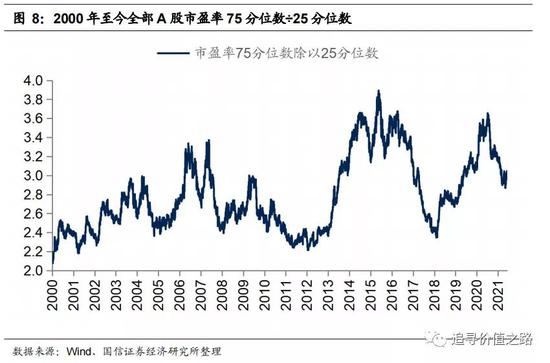

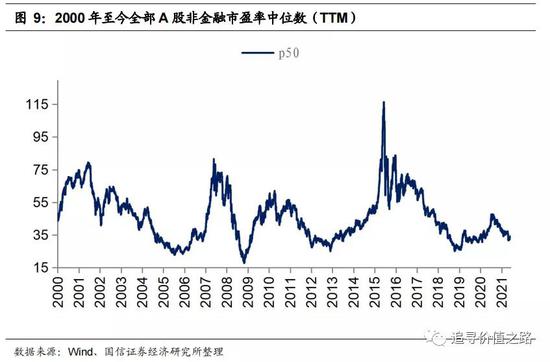

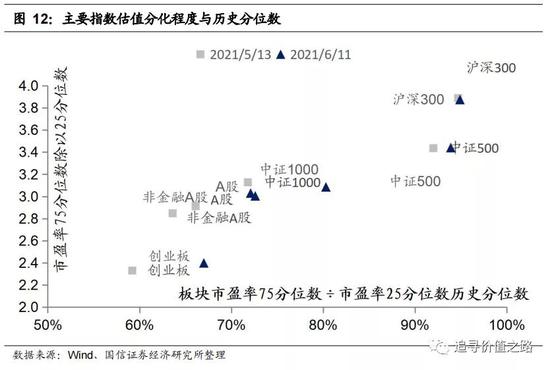

A股整体估值中位数小幅走高,同时内部估值分化程度小幅提升。截至6月11日,A股市盈率中位数(TTM)为33.4倍(剔除负值,下同),处于2000年至今历史分位数24%位置。从A股估值分化情况来看,A股市盈率75分位数和25分位数的比值为3.0倍,处于2000年至今历史分位数72%位置,估值分化程度自5月中旬以来小幅上升,仍处于较高的历史分位数水平。

基金重仓股相对估值小幅震荡

国内主要规模指数估值水平小幅上升,指数内部估值分化程度有所提高。基金重仓股相对估值呈现小幅震荡状态,绝对估值出现小幅上升。截至6月11日,基金重仓股TOP100市盈率中位数为54.4,处于2010年至今的81%历史分位点处;相对市盈率(基金重仓股估值中位数÷全部A股估值中位数)为1.6,位于97%的历史分位点。

沪深300和恒生指数全球性价比凸显

在整体法计算下的全球主要股票市场估值比较中,目前沪深300指数和恒生指数估值与上月基本持平。两者的估值水平处于全球洼地,相较而言具有明显的投资价值。整体法下的沪深300指数PE和PB历史分位数处于历史中等水平。

行业估值差异有所加剧

从行业内部的市盈率中位数来看,多数行业当前估值偏低。28个一级行业除食品饮料行业外市盈率中位数均低于历史中枢,其中国防军工和通信估值较高,市盈率中位数分别为64.8倍、51.8倍。从行业相对A股市盈率(行业市盈率中位数除以A股市盈率中位数)来看,各行业相对估值水平差异显著。11个行业的相对市盈率在历史中枢之上,国防军工、通信相对估值较高。从市盈率75分位数和25分位数的比值来看,多数行业内部估值分化程度严重。15个行业的内部分化程度超过历史均值,房地产、农林牧渔和传媒内部分化程度分别为4.1、3.9和3.6,位于历史分位数的86%、86%和91%。分板块来看,上游原材料:估值上升,但仍低于历史平均水平。中游工业品:多数行业估值上升,内部估值分化加大。下游消费品:估值中位数普遍上升,多数行业分化加大。大金融板块:非银金融和房地产估值分化程度增强。TMT板块:估值大幅提升。

分化在收敛,风格在均衡

重仓股相对估值维持盘整

自2021年3月基金重仓股估值大幅调整以来,重仓股的相对估值呈现小幅震荡形态,前100名基金重仓股的相对市盈率中位数(基金重仓股估值中位数÷全部A股估值中位数)在1.55-1.75的窄区间内基本维持盘整。

重仓股的相对市净率中位数(基金重仓股估值中位数÷全部A股估值中位数)表现相似,自3月中旬以来,前100名基金重仓股的相对市净率中位数在3.2-3.6的较窄区间内维持小幅震荡。

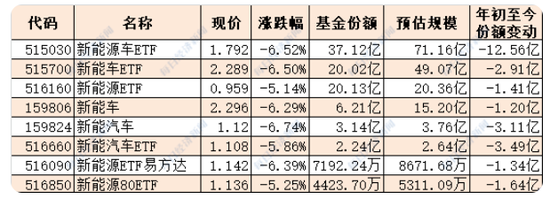

热门概念频出,行情发生扩散

我们看到5月以来,市场热点层出不穷,A股迎来一波快速上升的行情,成交量明显回暖,多个交易日的日成交额接近或突破1万亿元。创业板指在5月11日至6月11日的一个月时间里涨幅达12.9%,而次高端白酒、锂电电解液、医美、华为鸿蒙、半导体设备等概念指数在短短一个月的时间里,区间最大涨幅均超过30%,甚至接近50%。

这一现象与春节前的极端分化行情有很大不同,节前行情中基金重仓股一枝独秀,在多数股票下跌的同时,基金重仓股股价不断创新高。而在过去的一个月时间里,中证1000、中证500、沪深300、中证100指数的涨幅依次递减。这意味着行情正在发生扩散,此前热度不高的板块和个股有望在短期内适当修复估值,估值分化的收敛可能凭借此种方式继续进行。

通胀上行期间,估值有望收敛

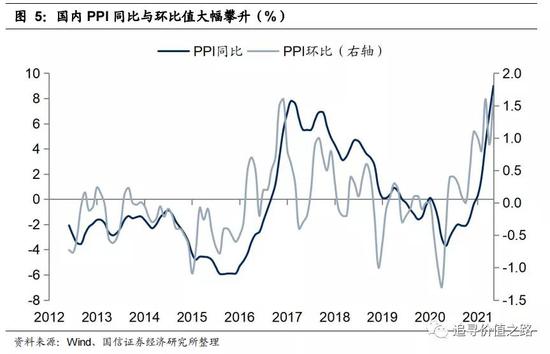

国家统计局发布数据显示,2021年5月PPI同比上涨9%,涨幅创逾12年新高,原材料涨价是最关键原因。5月CPI同比上涨1.3%,仍处于较为温和的水平,PPI向CPI的传导并不显著。

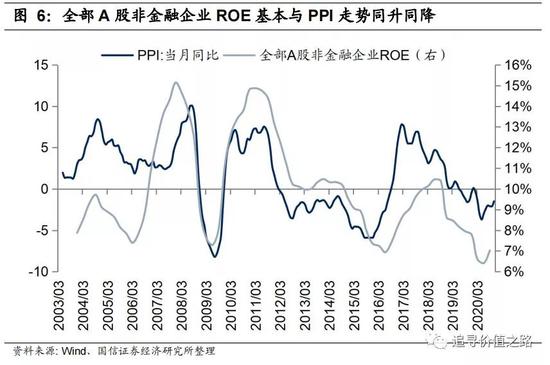

A股上市公司的历史经验显示,PPI同比增速和非金融企业的盈利能力的走势呈现显著的正相关性,大体上两者呈现同涨同跌的趋势,也就是说非金融企业整体是受益于通胀上行的。2006年以来,全部A股非金融企业ROE经历过三轮显著的上升周期,2006年3月至2007年12月、2009年6月至2011年3月、2016年6月至2018年9月,都出现在PPI上行周期。而在PPI下行周期,非金融企业的ROE也出现了明显的下降。

我们认为随着全球经济复苏的持续推进,A股企业盈利增速和ROE水平有望随PPI一同提升。由于通胀上行期,资源周期品行业在量价齐升的推动下,盈利往往表现优异,周期和金融类公司有望在短期内适当修复估值,带动估值分化的进一步收敛。实际上自2020年8月以来,估值分化已经持续收敛较长时间,极端估值分化情况有了较大改善。由于当前估值分化仍处于偏高的历史分位数水平,估值分化的收敛仍可能继续进行。

A股估值研究系列报告观点回顾

在2021年5月20日发布的《盈利修复带动估值下行》报告中,我们看到2021年4月以来,A股市场呈现震荡上涨态势,而整体估值出现明显下行,尤其是基金重仓股估值出现了大幅回落。这主要是因为2021年一季报的业绩数据显示,上市公司的盈利能力得到了显著改善。在PE(TTM)的分母计算上,2021年Q1的盈利取代了2020年Q1因疫情冲击造成的极端值,因此在2021年4月底的估值切换过程中,可以明显看到盈利修复带动估值普遍下行。

在2021年4月8日发布的《多维度估值观察:估值分化持续收敛》报告中,我们认为在国内经济已走出疫情衰退期、机构重仓的大盘蓝筹股相对市盈率仍处高位、新募集基金面临减速压力、投资者情绪开始转变的大背景下,市场风格可能会向更加均衡的状态回归。随着上市公司的年报和一季报即将在4月份陆续披露完毕,如果本轮经济复苏的持续性与向上的弹性得到验证,后续行情可能会有更多的投资机会产生。

在2021年3月17日发布的《大小盘估值折溢价是否新常态》报告中,我们发现,自2018年开始的经济下行周期以来,大盘股凭借更稳定的盈利能力,在利润增速上优于小盘股(高alpha),市场给予大盘股“稳定性估值溢价”。而在2021年经济快速复苏向上的环境中,如果小盘股因为“高beta”属性带来的业绩增速弹性更大的话,此前大盘股的“高alpha”可能被归因于“低beta”属性。也就是说大盘股的“稳定性估值溢价”可能只是在经济下行期表现更好,到了经济复苏期,可能面临给“稳定性估值溢价”重新定价的风险。随着4月底各上市公司2020年报和2021年一季报的陆续披露,业绩增速的最终结果会逐渐得到确认,如果小盘股的高盈利弹性得到证实。2021年市场风格可能会回归更加均衡的状态,行情可能向着平衡和再扩散方向发展。

在2021年2月25日发布的《一页问答:A股估值到底高不高》报告中,我们认为当前A股估值面临的主要是“极度分化”的问题。A股总体估值水平不高,高估值主要体现在基金重仓股的相对估值远超历史水平。由于市场总体估值不高,当前位置市场见顶的可能性较小,以往市场见顶往往都会出现“补涨”、“消灭低价股”等特征,从而使得市场整体估值都较高。在盈利复苏强劲、流动性没有出现大幅收紧的背景下,往后发生补涨或轮涨的可能性更大一些。

在2021年1月26日发布的《多维度估值观察:估值分化小幅收敛》报告中,我们认为经过持续近半年的估值收敛,极端分化程度有所缓和,但市场整体的估值分化仍处于历史较高位置,估值分化水平仍有向中枢收敛的可能。

自2020年8月初市场整体的估值分化演绎到极致以来,我们陆续发布了《估值分化面面观》、《估值分化或收敛》、《估值分化收敛的进展》、《估值分化持续收敛》等系列报告。我们认为A股估值分化达到历史极值水平背后的原因主要是货币宽松带来的“生拔估值”行情,以及低估值板块基本面受疫情影响相对更大。从历史经验看,即使在大牛市中也会出现明显的阶段性“估值收敛”行情(2006、2007、2014),如遇市场调整“估值收敛”概率更大。我们认为随着两个变化的出现,一是货币流动性的边际拐点初步显现,二是通胀预期逐步变强(名义价格回升更利好价值股),市场可能出现极端估值差收敛的行情特征。

A股整体估值情况:估值分化小幅上升

A股整体估值小幅提高

从A股整体估值水平来看,5月份以来A股整体估值中位数小幅走高。截至2021年6月11日,全部A股市盈率(TTM)中位数为33.4倍(剔除负值,下同),当前估值水平处于自2000年以来的24%历史分位数附近,整体估值水平较低,低于历史中枢位置。根据我们统计的数据,全部A股市盈率(TTM)中位数从2020年8月的46.6倍持续回落。

A股估值分化小幅上升

从A股估值分化情况来看,5月份以来内部估值分化程度小幅上升。目前全部A股市盈率75分位数和25分位数的比值为3.0倍。当前估值分化程度处于自2000年以来的72%历史分位数附近,估值分化程度仍处于相对历史高位,但自2020年8月以来持续快速收敛。

A股非金融估值分化小幅上升

从剔除金融后的A股整体估值水平来看,截至2021年6月11日,全部A股非金融市盈率(TTM)中位数为34.0倍,当前估值水平处于自2000年以来的26%历史分位数附近。

从剔除金融后的A股估值分化情况来看,目前全部A股非金融市盈率75分位数和25分位数的比值为3.0倍,当前估值分化程度处于自2000年以来的73%历史分位数附近,估值分化程度仍处于相对历史高位,估值分化程度在今年5月份小幅上升。

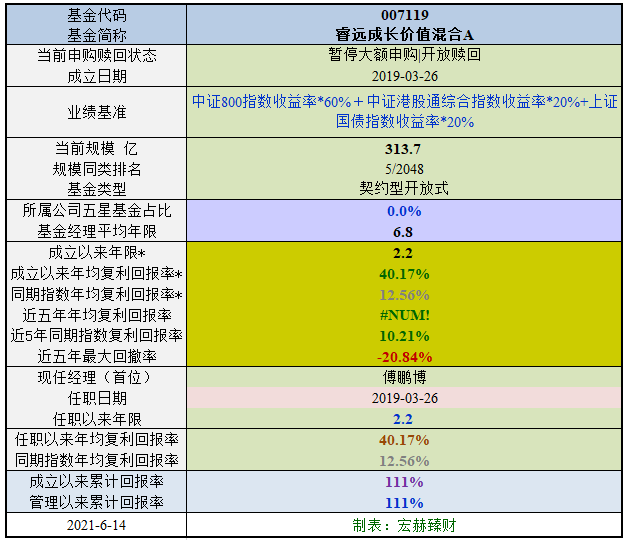

基金重仓股相对估值小幅震荡

国内主要指数沪深300、创业板、中证500、中证1000在5月估值水平小幅上升,指数内部估值分化程度小幅发散。基金重仓股估值水平小幅上升,基金前100名重仓股的市盈率中位数和市净率中位数分别为54.4和9.3,处于2010年至今的81%和93%历史分位点处;相对市盈率和相对市净率(基金重仓股估值中位数÷全部A股估值中位数)分别为1.6和3.5,分别位于97%和92%的历史分位点,相对估值较2月底大幅回落,较上月小幅上升但整体呈区间震荡。

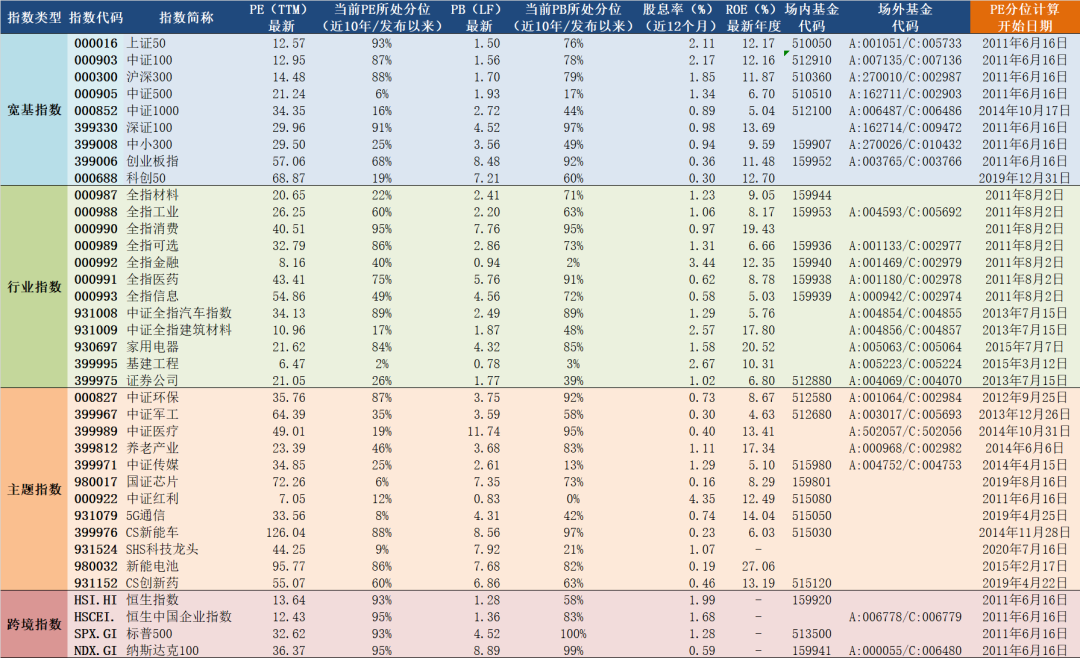

主要指数估值与分化程度对比

各指数估值小幅上升。5月份以来的主要市场宽基指数中,沪深300指数市盈率中位数从5月初的23.1倍升至23.4倍,历史分位数从5月13日的45.7%上升至51.5%,估值水平处于历史上的中等位置。其余指数中除中证500和中证1000外5月份估值水平均小幅上升,目前仍处于低于历史均值的水平。截至6月11日,全部A股、全部非金融A股、创业板、中证500和中证1000指数市盈率中位数(TTM)分别为33.4倍、34.0倍、45.6倍、25.1倍和29.5倍,位于历史分位数的24.1%、25.5%、30.3%、16.4%和22.7%位置。

主要市场指数估值分化程度小幅发散,当前沪深300和中证500估值分化仍处于较高位置。截至6月11日,全部A股、全部非金融A股、创业板指数、沪深300指数、中证500指数和中证1000指数的75分位数和25分位数的比值分别为3.03、3.00、2.40、3.88、3.44和3.09,位于历史分位数的72.1%、72.6%、67.0%、94.9%、93.9%和80.3%。

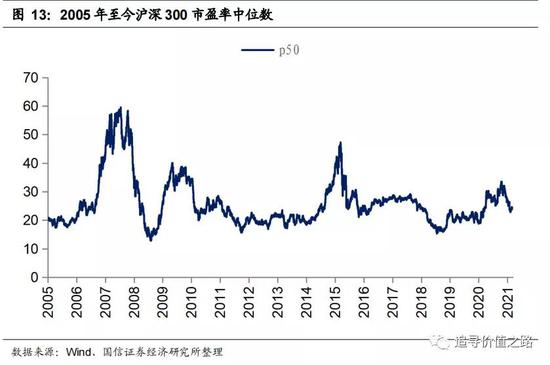

沪深300指数:估值小幅下降,内部分化收敛

当前沪深300指数的市盈率中位数为24.0倍,位于历史分位数的52%,估值水平从去年开始上升,进入2021年2月有所下降。沪深300指数市盈率75分位数和25分位数的比值为4.0,处于历史分位数的95%,水平仍然较高,但与上月基本持平。

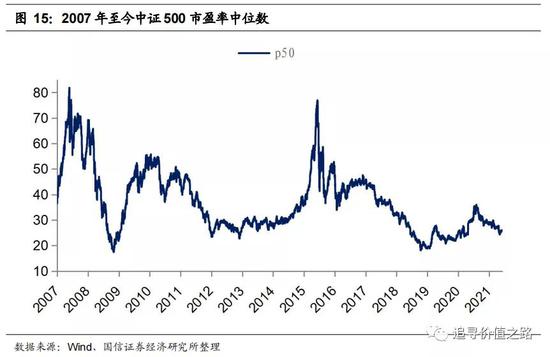

中证500指数:估值持续下降,分化小幅收敛

中证500指数的市盈率中位数为25.7倍,处于历史分位数16%位置。中证500指数市盈率75分位数和25分位数的比值为3.6,处于历史分位数的94%位置,内部分化程度自最高点有小幅收敛。

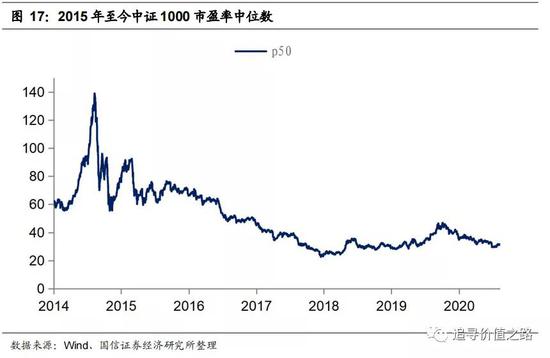

中证1000指数:内部估值分化持续收敛

中证1000指数市盈率中位数为31.6,位于历史分位数23%位置。中证1000指数市盈率75分位数和25分位数的比值为3.2,位于历史分位数的80%位置,内部估值分化程度持续收敛。

创业板:内部估值分化小幅上升

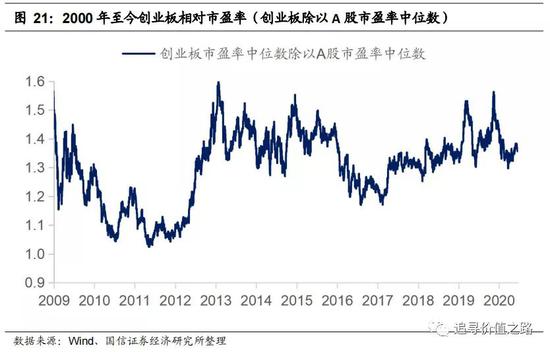

截至2021年6月11日,创业板市盈率(TTM)中位数为45.6倍,当前估值水平处于自2010年以来的30%历史分位数附近。估值中位数在5月份小幅上升。

从创业板估值分化情况来看,创业板板块内市盈率75分位数和25分位数的比值达到了2.4,处于自2010年以来的67%历史分位数位置。较3月底68%的历史分位数进一步收敛。

从创业板相对全部A股估值水平来看,创业板相对市盈率(创业板市盈率中位数除以A股市盈率中位数)为1.37,处于历史分位数65%位置。与上月基本持平。

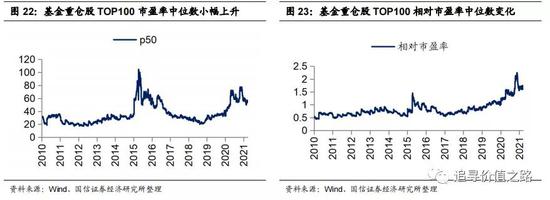

基金重仓股:估值小幅上升

基金重仓股TOP100估值水平较高,上月出现小幅上升,仍处较高水平。具体来看,截至2021年6月11日,基金重仓股TOP100当前市盈率中位数和市净率中位数分别为54.4和9.3,处于2010年至今的81%和93%历史分位点处;相对市盈率和相对市净率(基金重仓股估值中位数÷全部A股估值中位数)分别为1.6和3.4,分别位于97%和96%的历史分位点。

基金重仓股TOP100的市盈率75分位和25分位比值3.4,位于83%的历史分位点,市净率75分位和25分位比值3.4,位于96%历史分位点。

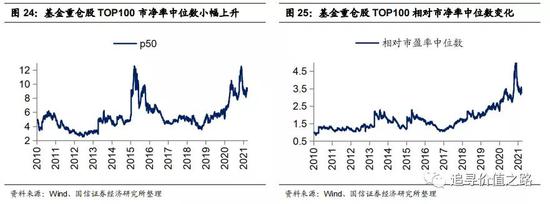

基金重仓股TOP400估值小幅上升,内部分化程度小幅发散。截至2021年6月11日,基金重仓股TOP400市盈率中位数和市净率中位数分别为43.4和5.5,处于2010年至今的73%和82%历史分位点处;相对市盈率中位数和相对市净率中位数分别为1.3和2.0,分别位于96%和91%的历史分位点。

基金重仓股TOP400市盈率75分位数和25分位数的比值为3.2,处在2010年至今的84%历史分位数。市净率75分位和25分位数的比值为3.0,处在2010年至今的90%历史分位数,内部分化程度有所发散。

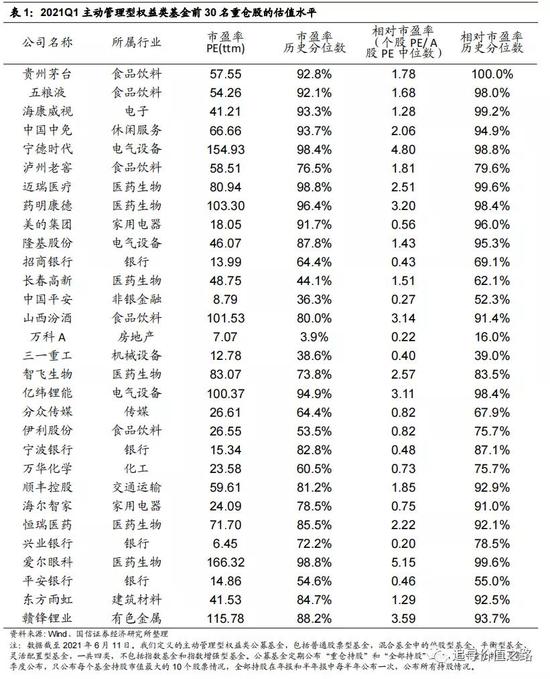

具体来看,2021年一季度主动管理型权益类公募基金披露的前30名重仓股中,仅有4家公司的绝对市盈率处于历史中枢水平以下,仅有2家公司的相对市盈率处于历史中枢水平以下,绝大部分公司的估值,特别是相对市盈率仍处于历史高位。

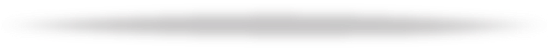

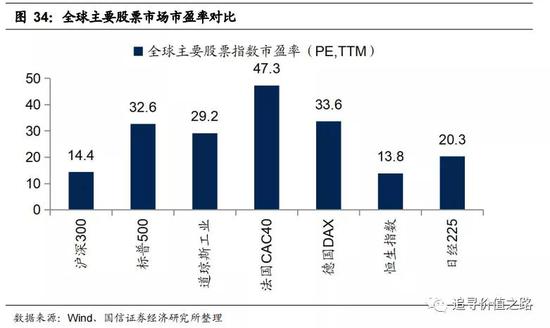

沪深300和恒生指数性价比凸显

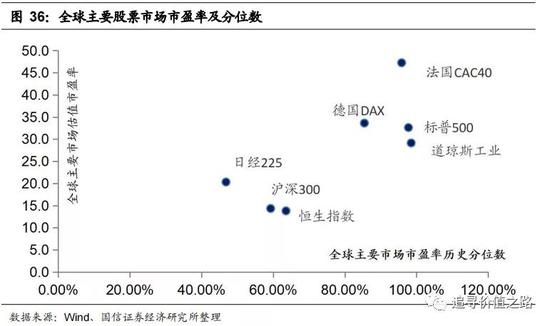

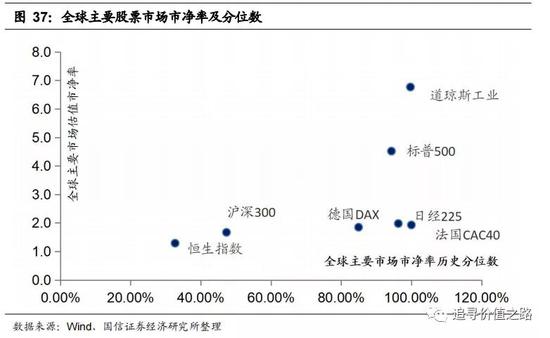

在整体法计算下的全球主要股票市场估值比较中,恒生指数市盈率最低,沪深300指数估值水平与之相近,恒生指数与沪深300指数估值水平处于全球洼地,相较而言具有明显的投资价值。市净率指标中标普500和道琼斯工业指数估值较高,恒生指数和沪深300指数处于较低水平。从历史分位数表现来看,沪深300指数的市盈率与市净率基本处于历史中等水平。

市盈率:沪深300和恒生指数估值基本持平

沪深300指数与恒生指数市盈率最低,5月估值水平较上月基本持平,估值水平处于全球洼地,相较而言具有明显的投资价值。2021年6月11日在全球主要股票市场中,德国DAX市盈率为33.6倍,法国CAC40市盈率为47.3倍,日经225市盈率为20.3倍,标普500市盈率为32.6倍,道琼斯工业为29.2倍,恒生指数为13.8倍,沪深300指数市盈率(整体法)为14.4倍。

市净率:沪深300与恒生指数处于价值洼地

在全球的主要股票市场中,沪深300指数和恒生指数估值低且较上月基本持平。道琼斯工业指数的市净率最高,其次是标普500指数,恒生指数市净率最低,沪深300指数处于中游水平。截止6月11日,道琼斯工业指数市净率为6.8,标普500市净率为4.5倍,日经225为2.0倍,德国DAX为1.9倍,法国CAC40为1.9倍,恒生指数为1.3倍,沪深300为1.7倍。

历史分位数:沪深300估值处于中等水平

在整体法计算下的全球股票市场PB、PE中,沪深300指数处于历史中等水平。在市盈率历史分位数中,除沪深300、恒生指数和日经225指数外其余均在80%以上,沪深300、 标普500 、道琼斯工业 、法国CAC40 、德国DAX、 恒生指数 、日经225分别位于历史分位数的59.3%、97.7%、98.5%、95.8%、85.4%、63.7%和46.8%;在市净率历史分位数中,沪深300和恒生指数均较低。沪深300、 标普500 、道琼斯工业指数、法国CAC40 、德国DAX、 恒生指数 、日经225分别位于历史分位数的47.3%、94.3%、99.7%、100%、85.0%、32.7%和96.3%。

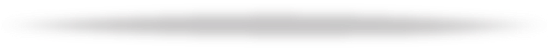

一级行业估值情况:行业差异加剧

一级行业市盈率中位数多数低于历史中枢

从行业内部的市盈率中位数来看,各行业的估值水平差异有所扩大,多数行业当前估值仍然偏低。28个一级行业除食品饮料行业外市盈率中位数都低于历史中枢,其中国防军工和通信估值较高,市盈率中位数分别为64.8倍、51.8倍,分别位于历史分位数50%和48%。

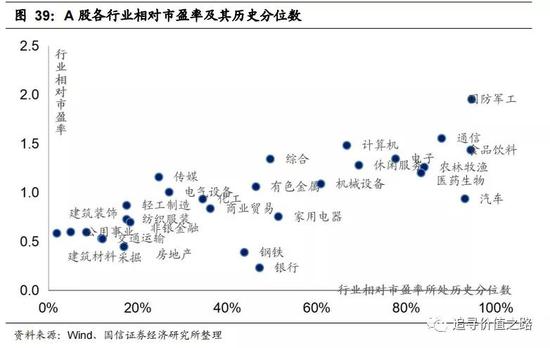

行业相对市盈率高低参半

从行业相对A股市盈率(行业市盈率中位数除以A股市盈率中位数)来看,各行业相对估值水平差异显著。11个行业的相对市盈率在历史中枢之上,国防军工、通信相对估值水平领先。

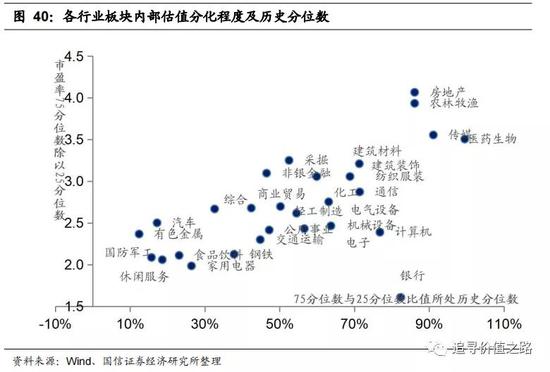

15个行业内部分化程度超过历史均值

从市盈率75分位数和25分位数的比值来看,多数行业内部估值分化程度严重。15个行业的内部分化程度超过历史均值,房地产、农林牧渔和传媒内部分化程度分别为4.1、3.9和3.6,位于历史分位数的86%、86%和91%。银行、家用电器内部分化程度较小,市盈率75分位数和25分位数的比值分别为1.6、2.0,分别位于历史分位数的82%、26%。

各行业估值历史数据一览

上游原材料:估值上升,内部估值分化加大

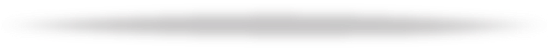

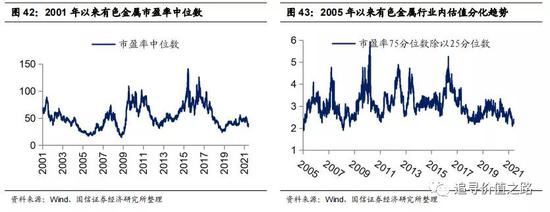

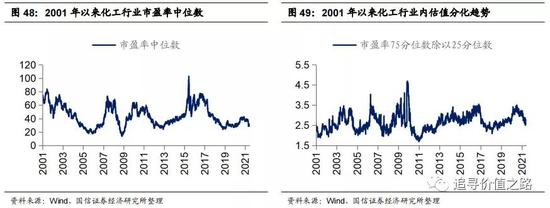

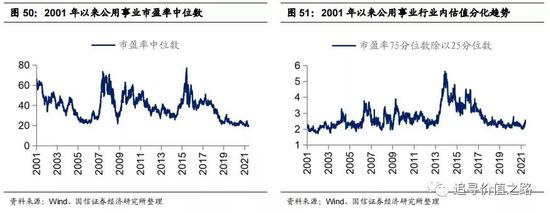

有色金属、钢铁、采掘、化工和公用事业估值均上升,上游原材料估值均低于历史平均水平,内部估值分化程度加大。截至6月11日,有色金属、钢铁、采掘、化工、公用事业行业的市盈率中位数分别为39.2、13.5、17.8、31.4、19.9,分别位于历史分位点的25.7%、25.7%、13.0%、24.3%和0.5%;市盈率75分位数和25分位数的比值为2.3、2.1、3.3、2.8和2.4分别位于历史分位数的9.4%、38.6%、55.1%、63.6%和44.8%。

中游工业品:多数行业估值上升,分化加大

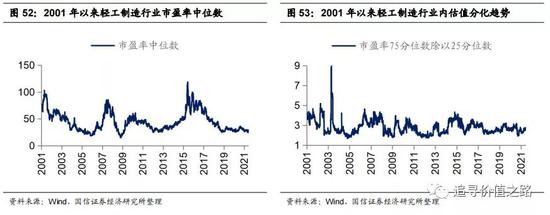

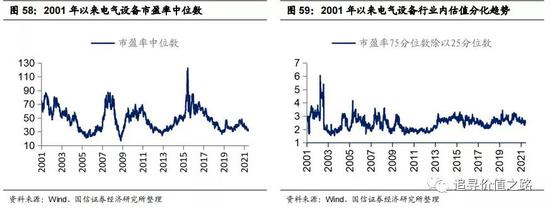

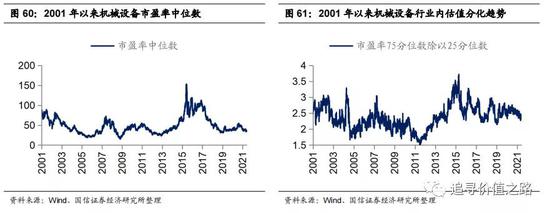

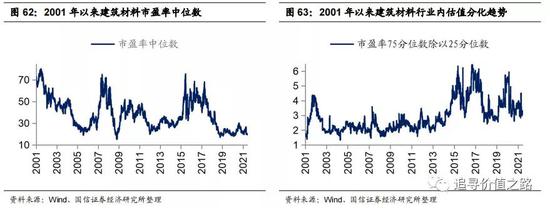

中游工业品5月来估值普遍上升,内部估值分化普遍加大。截至6月11日,轻工制造、交通运输、国防军工、电气设备、机械设备、建筑材料的市盈率中位数分别为29.0、17.7、64.8、33.1、36.8和19.4,分别位于历史分位点的18.7%、6.0%、49.9%、19.8%、28.7%和2.0%;市盈率75分位数和25分位数的比值分别为2.8、2.3、2.1、2.6、2.4和3.2,分别位于历史分位点的53.6%、42.2%、17.4%、51.7%、52.9%和71.6%。

下游消费品:估值上升,多数行业分化加大

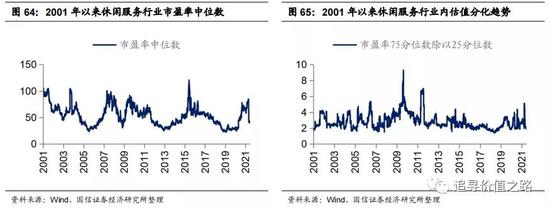

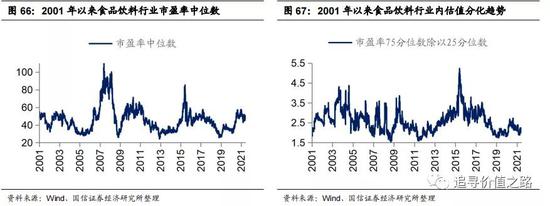

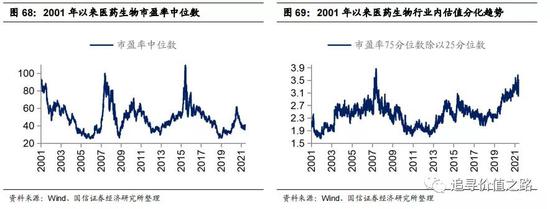

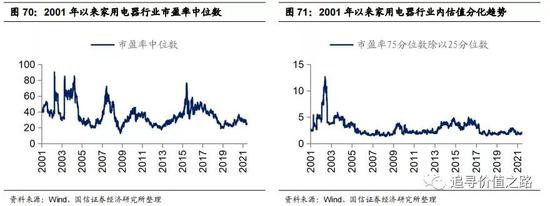

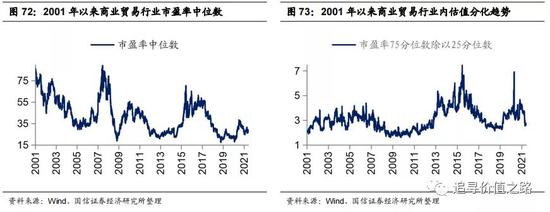

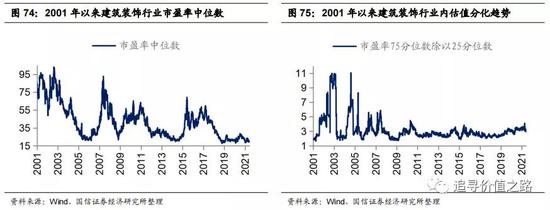

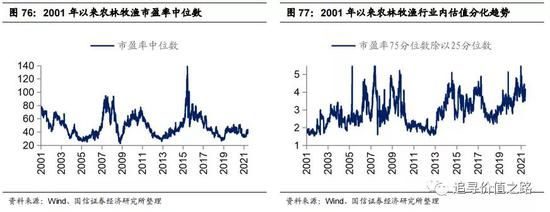

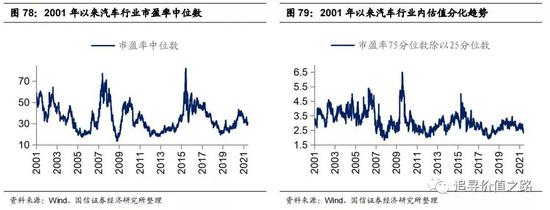

下游消费品估值中位数普遍上升,多数行业内部估值分化加大。休闲服务、食品饮料、医药生物、家用电器、商业贸易、建筑装饰、农林牧渔和汽车的市盈率中位数分别为42.5、48.6、39.7、25.5、27.3、20.1、40.4和30.3,分别位于历史分位数的32.4%、65.4%、29.4%、20.6%、20.1%、2.2%、34.4%和38.7%;市盈率75分位数和25分位数的比值分别为2.0、2.2、3.4、2.1、2.7、3.2、3.9和2.5,分别位于17.3%、28.2%、99.0%、31.4%、43.8%、72.9%、85.3%和18.9%。

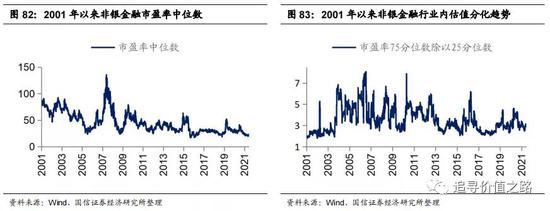

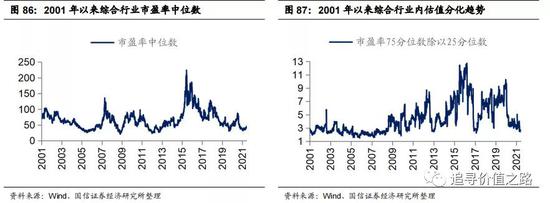

大金融板块:非银和地产估值分化程度增强

金融所有行业都处于低估值状态,非银金融和房地产估值分化程度增强。非银金融、银行、房地产、综合的市盈率中位数分别为22.7、7.5、14.7和45.1,分别位于历史的分位点的3.9%、36.9%、10.4%和22.4%;市盈率75分位数和25分位数的比值为3.1、1.6、4.0和2.5,分别位于历史分位点的47.0%、83.2%、84.9%和26.2%。

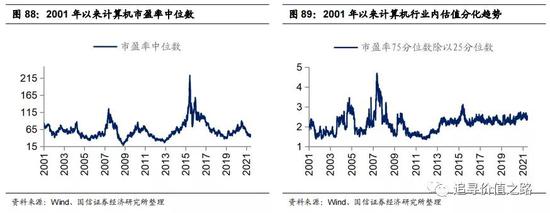

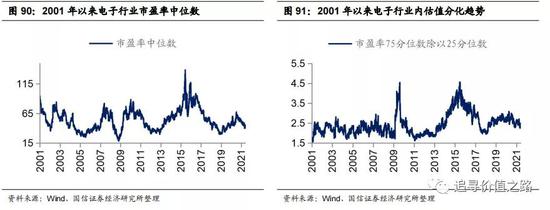

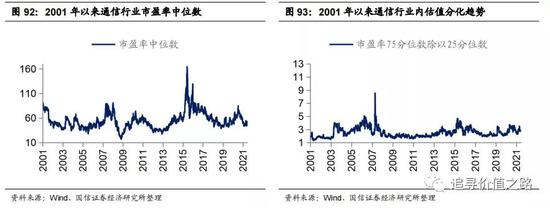

TMT板块:估值大幅提升

TMT板块各行业估值普遍上升,内部分化程度加剧。计算机、电子、通信和传媒行业的市盈率中位数分别为49.7、43.7、51.8和37.6,位于历史分位点的31.2%、31.5%、48.3%和19.2%;市盈率75分位数和25分位数的比值分别2.4、2.5、2.9和3.6,分别位于历史分位点的75.2%、65.9%、72.9%和92.5%。

风险提示:历史经验不代表未来,经济增速下行,通胀超过预期(本报告中所有涉及的个股信息,仅为公开信息汇总,不构成任何盈利预测和投资评级)

燕翔 SAC执业证书编码:S0980516080002

朱成成 SAC执业证书编码:S0980520080010

许茹纯 SAC执业证书编码:S0980520080007

联系人 金晗

牛市来了?如何快速上车,金牌投顾服务免费送>>