市场回顾

5月市场震荡走高,上证指数重新站上3600点。一方面是受到人民币资产对海外资金吸引力的持续增加;另一方面,实体经济和上市公司盈利有良好外需以及内生的制造业和房地产周期支持,复苏依然持续。同时,当前时点市场环境较为温和友好,市场成交量放大,情绪较活跃。结构上,受政策和事件性驱动下的主题性投资更受资金青睐,但市场风格在高频的轮动和切换,热度持续时间并不长。

分行业看,28个申万一级行业大部分录得涨幅。其中,国防军工(+13.06%)、非银金融(+6.89%)大幅修复今年以来跌幅;食品饮料(+9.22%)受北上资金流入带动,涨幅居前;新能源汽车产业链继续受到市场关注,有色金属(+8.42%)、电气设备(+7.70%)、汽车(+5.70%)涨幅明显;此外,计算机(+8.34%)、通信(+6.91%)等科技板块受到鸿蒙系统推出的利好涨幅亦超过5%。而钢铁(-0.88%)、家用电器(-1.39%)、农林牧渔(-4.72%)5月表现不佳。

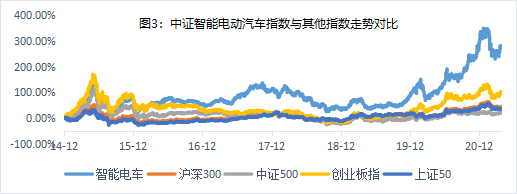

截至5月31日,主要指数在5月均收获不小涨幅。具体表现上,上证综指涨4.89%,报收3615.48点,沪深300涨4.06%,同期创业板指以7.04%领涨;中小板指涨3.43%,涨幅相对较小。

市场展望

公布的4月经济数据总体特征是“出口持续强劲,工业生产正常,地产依然偏强,消费和基建偏弱,通胀压力和政策紧缩力度超预期”,目前市场处于纠结状态,虽然已经反映了部分紧缩压力,但在全球通胀抬头背景下,顾虑也难快速消除。展望未来三个月,核心矛盾仍在于通胀压力和政策紧缩力度,市场的纠结局面或会维持一段时间,两者间的任何此消彼涨都将带来市场波动。

估值上看,由于市场延续震荡,估值基本维持上期水平。大类资产间比较来看,以中证800为代表的股市收益率与7年期国债收益率之差仍超出历史平均水平。地产政策在“房住不炒”定位坚定背景下持续收紧,政策导向除了继续重申“房住不炒”,对限购限贷等政策进行强化和完善之外,购房中的违法行为也是本轮地产调控的焦点,同时,政治局会议罕见点名学区房。整体上看,严格的地产调控政策基调仍将维持。股票在大类资产配置中依然具备相对性价比优势。

5月资本市场延续4月中性的监管基调,执行上以趋严类政策为主展开,尤其对炒作、IPO等开始从严监管,总体而言,资本市场进入中性基调为主的周期中。一旦市场出现投机炒作现象,收紧是大概率事件。未来IPO、退市等相关制度预计也将维持从严治理的趋势。

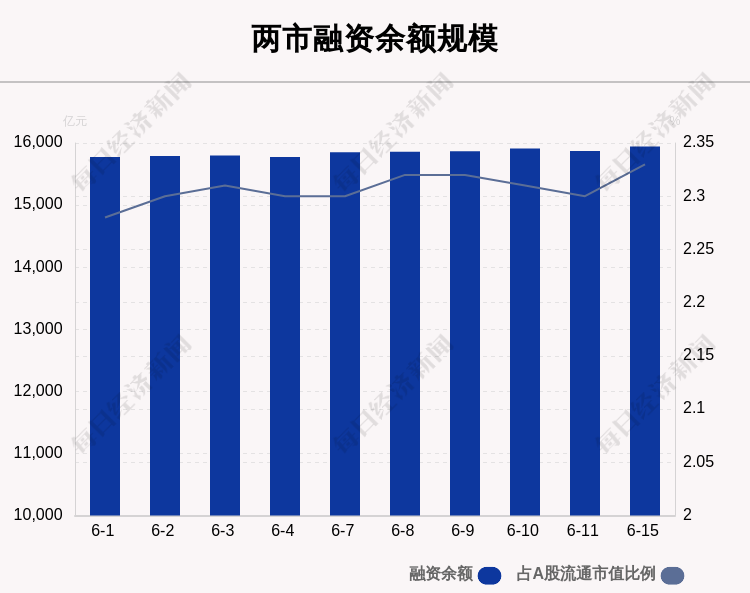

资金面上看,场内资金供需缺口继续扩大,资金需求较稳定,供给方面北上资金有所增加,但公募流入状况平平。场际方面,交易结算金数据偏负面,新开户数据没能延续3月高位但仍略偏正向。展望下三期,资金需求仍将维持甚至还可能增加,资金供给则没有太多亮点。中性情况下未来供需缺口持平。

结论

展望后市,宏观经济对市场影响的核心矛盾仍在于通胀压力和政策紧缩力度,市场的纠结局面或会维持一段时间,两者间的任何此消彼涨都将带来市场波动。延续上个月,估值在市场震荡调整过程中趋于合理,公募基金发行持续低位。资本市场政策亦延续4月的中性基调,并开始针对炒作、IPO等从严审查维护市场秩序。整体来看,对后市观点维持中性,投资机会更多是在行业或公司自身的基本面变化中挖掘。

从宏观经济基本面来看,对于市场关注和担忧的PPI上行压力,近期已有多个重要会议释放对涨价的关注信号,国常会已经开始部署对大宗商品的保供稳价国内工作,一定程度上有助于缓解通胀的影响,不过短期内在供给瓶颈的背景下PPI趋势难言明显走弱。货币政策上,由于国内市场已经一定程度的反应了货币政策的缓慢收紧趋势,金融数据不及预期的影响有限。美国CPI数据走高对市场带来扰动,联储4月纪要使年内taper概率上升,向后展望,需求强劲复苏或将推动联储缩减QE,6月议息会议将是近期观测窗口。

与2016-2020年间“增长中枢下降,波动收窄,通胀中期可控”的宏观基本面相比较,当前经济阶段使得市场逻辑发生了变化,一是永续增长模型的分母端承受较大压力,二是产能利用率在超过平衡的阈值时二线公司改善幅度更大,三是受益政策和产能周期节奏的周期类资产“久期”偏短,波动率也可能更大。

当前阶段在投资方向的选择上,一方面是要依赖对于周期的判断,另一方面是匹配自身对波动的容忍度,再者,对于稳定类的原有核心资产,从市场微观结构来看或未完全反映周期环境变化的影响,需要拉长维度审视。展望后市,月度数据跳动和调控部门对于政策表述都可能影响行情节奏,需强化跟踪。

其他主要风险:海外疫情反弹、国际政治关系变化、国内监管力度超预期等。

免责声明

1、对于本资料中任何来源于第三方的数据、报表、信息,本公司不就其真实性、准确性或完整性提供直接或隐含的声明或保证。

2、对于本资料中任何收益率(如有)的引用及既往业绩的表述,均不代表本公司对相关产品收益的预测及承诺。

3、本公司对于本资料中的任何预测、展望等内容不承担法律责任。本资料不应被接收者作为对其独立判断的替代或投资决策依据。

4、本公司或本公司的相关机构(包括但不限于附属机构、分支机构)及本公司或本公司的相关机构(包括但不限于附属机构、分支机构)的雇员或代理人不对任何人使用此资料全部或部分内容的行为或由此而引致的任何损失承担任何责任。

5、本资料的知识产权由泰康资产所有。未经泰康资产事先书面授权,任何人不得将本资料或其任何部分以任何形式进行派发、复制、转载或发布,任何人不得对本资料进行任何有悖原意的删节或修改。泰康资产保留对任何侵权行为进行追究的权利。