来源:张弛的AH市场策略

核心结论

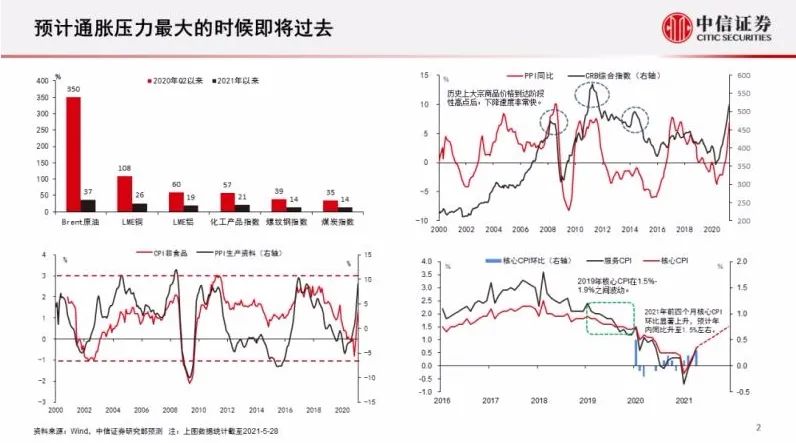

疫情动态:截至6月10日全球(不含中国)新冠肺炎累计确诊175,501,917例,近7日累计新增确诊病例周环比下降501,942例至2,699,208例。美国5月CPI同比上涨5.0%,核心CPI同比上涨3.8%,创下2008年以来最大涨幅。但数据公布后美债收益率并未伴随物价上行重拾抬升趋势,意味着短期货币全面收紧的概率依然较低。基于我们此前报告《潮退方知美国通胀之压力》的核心结论,美国通胀压力可能较“暂时性”持续更长,因此,我们维持最快三季度末Taper预期或加速上升,且Q4加息时点或提前的预判。

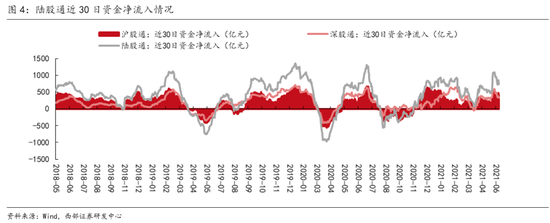

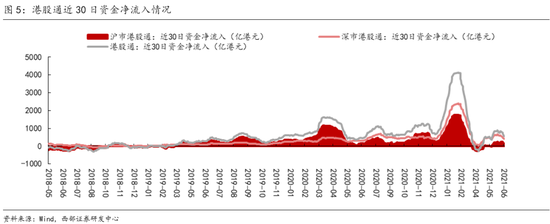

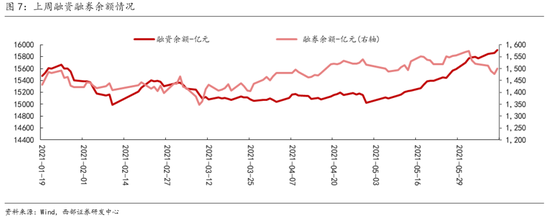

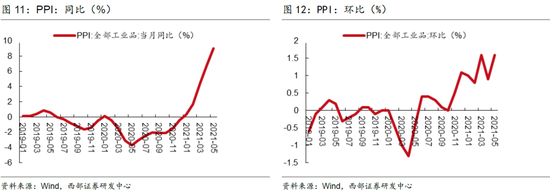

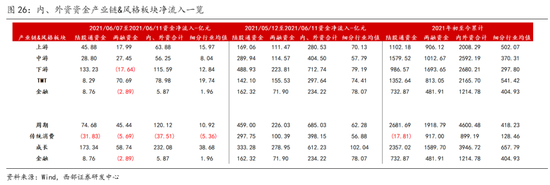

内、外资净流向:截至6月11日,陆股通近30日净流入为+745.84亿元,近5个交易日陆股通累计净流入29.31亿元,环比下降59.57亿元,但中枢仍保持向上态势。另外,近5个交易日两融资金净流入环比下降111.26亿元至91.02亿元,两融余额收于17,411亿元,仍位于年内高位——我们判断最佳的投资时点临近,主要基于:1、PPI超预期而CPI低预期,意味着国内被动收紧货币概率仍然较低。一方面,在政府控价及保供给的基础上,PPI仍在攀升,或反映实际需求亦在上行;同样,可以从非食品CPI创疫情后新高看出,上游原料向下游传导相对通畅,实际需求不差。另一方面,猪肉下行周期叠加国内农作物丰收,鲜菜、鲜果等价格维持较低水平,因此,较大程度限制了CPI涨幅,为货币转向腾挪出更多时间。2、上半年社融存量增速已基本降至合理水平,下半年货币总供给增速企稳甚至边际回升。5月社融增速为11%,已降至与年内GDP增速基本一致,下行空间有限,未来甚至或边际回升。这样的预期下,为市场风险偏好上升提供了较大支撑。3、先行指标环比上升且保持较快增长,意味着国内经济动力依然强劲。5月中长期企业贷款增速23%,环比上升4pct,且累计增长高达40.2%,意味着实际国内经济扩张动力依然强劲。4、美国QE溢出效应或逐步显现,为A、H市场注入更多流动性增量。预计伴随美国通胀高企及货币转向推迟,意味着更多剩余货币将从美国流向新兴市场,叠加人民币升值预期,海外资本或主动布局人民币资产。

我们认为本轮“超级”周期仍将是市场投资主线,目前“价跌,量升”的最佳布局时点已至,一是建议配置:估值合理、净利率对于PPI弹性较大且中长期供需缺口仍然较大的行业,煤炭(尤其焦煤)、钢铁、有色、化工、电气及机械设备等,亦可挖掘高低估值切换叠加信用下沉的周期二线龙头;二是券商、银行估值已经处于磨底阶段,性价比极高,将有望衔接后续市场普涨机会;三是受益于QE溢出的电子、计算机(鸿蒙)与医药等成长股。

风险提示:全球通胀恶化,全球经济复苏“中断”。

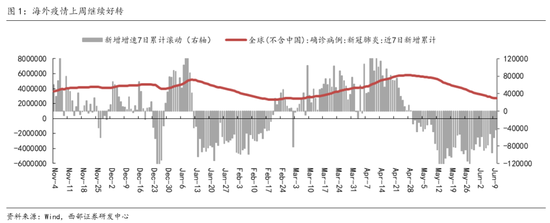

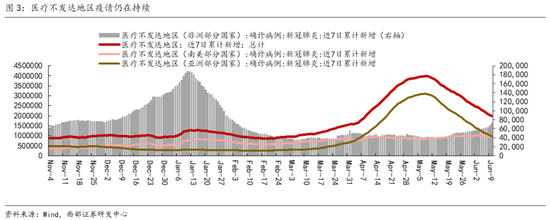

一、海外疫情动态

截至6月10日全球(不含中国)新冠肺炎累计确诊175,501,917例,近7日累计新增确诊病例周环比下降501,942例至2,699,208例。其中,海外疫情重灾区前五的欧美国家近7日累计新增确诊病例周环比上升4,382例至280,342例;医疗不发达国家近7日累计新增病例合计1,985,639例,周环比下降446,284例。上周海外多数国家确诊病例增速普遍下降,但病毒变异的风险仍然对疫情造成威胁,英国及南美地区疫情形势出现反复,同时当前全球疫苗接种速度缓慢且不平衡进一步阻碍了疫情好转。但目前疫苗的屏障作用已在多个广泛接种国得到验证(如以色列、英国),我们判断随着疫苗接种范围的扩大,全球疫情将得到有效控制。

二、 陆股通/港股通、融资融券&新发基金 资金表现

内、外资净流向:截至6月11日,陆股通近30日净流入为+745.84亿元,近5个交易日陆股通累计净流入29.31亿元,环比下降59.57亿元,但中枢仍保持向上态势。另外,近5个交易日两融资金净流入环比下降111.26亿元至91.02亿元,两融余额收于17,411亿元,仍位于年内高位— —内、外资累计净额延续净流入趋势。

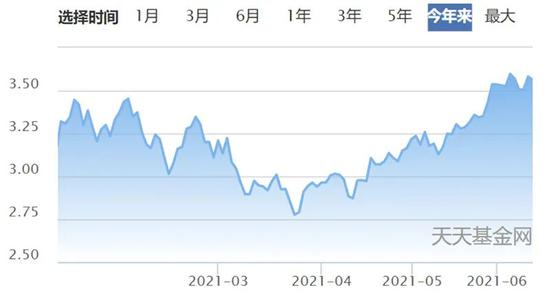

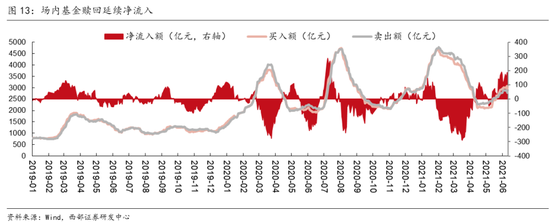

新发基金规模: 5月偏股型公募基金发行规模为1039.44亿元,环比上月上升8.1%,同比去年下降13.7%,中止连续三个月下降趋势。

三、本周市场展望

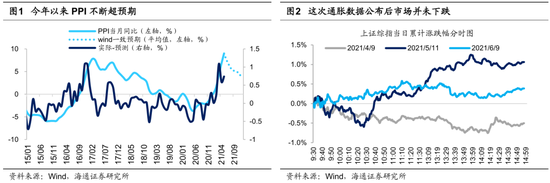

海外:美国5月CPI同比上涨5.0%,核心CPI同比上涨3.8%,创下2008年以来最大涨幅。但数据公布后美债收益率并未伴随物价上行重拾抬升趋势,意味着短期货币全面收紧的概率依然较低。基于我们此前报告《潮退方知美国通胀之压力》的核心结论,美国通胀压力可能较“暂时性”持续更长,因此,我们维持最快三季度末Taper预期或加速上升,且Q4加息时点或提前的预判。

国内:截至2021年6月11日,场内基金近30日滚动规模延续净流入趋势,环比上周上升25.76亿元,录得153.37亿元。

站在该时点,我们判断最佳的投资时点临近,主要基于:

1、PPI超预期而CPI低预期,意味着国内被动收紧货币概率仍然较低。一方面,在政府控价及保供给的基础上,PPI仍在攀升,或反映实际需求亦在上行;同样,可以从非食品CPI创疫情后新高看出,上游原料向下游传导相对通畅,实际需求不差。另一方面,猪肉下行周期叠加国内农作物丰收,鲜菜、鲜果等价格维持较低水平,因此,较大程度限制了CPI涨幅,为货币转向腾挪出更多时间。

2、上半年社融存量增速已基本降至合理水平,下半年货币总供给增速企稳甚至边际回升。5月社融增速为11%,已降至与年内GDP增速基本一致,下行空间有限,未来甚至或边际回升。这样的预期下,为市场风险偏好上升提供了较大支撑。

3、先行指标环比上升且保持较快增长,意味着国内经济动力依然强劲。5月中长期企业贷款增速23%,环比上升4pct,且累计增长高达40.2%,意味着实际国内经济扩张动力依然强劲。

4、美国QE溢出效应或逐步显现,为A、H市场注入更多流动性增量。预计伴随美国通胀高企及货币转向推迟,意味着更多剩余货币将从美国流向新兴市场,叠加人民币升值预期,海外资本或主动布局人民币资产。

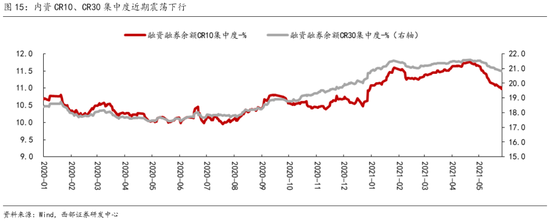

四、内、外资集中度

截止6月11日,外资CR10/30集中度为30.32%/48.46%,周环比分别变化-0.52pct/-0.10pct,近一个月呈现宽幅震荡走势,分别变化+0.11pct/ +0.54pct;内资CR10/30集中度为10.97%/ 20.82%,周环比变化-0.10pct/-0.14pct,近一个月显示出震荡下行走势,分别变化-0.74pct/ -0.71pct— —或反映,伴随着经济扩张动力的增强,市场风险偏好逐步回升,内外资纵向风格切换逐步形成。

五、指数估值、ERP与盈利预期

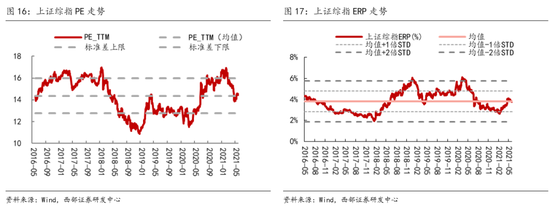

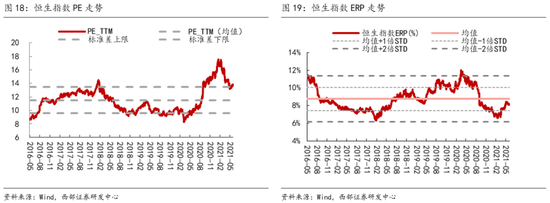

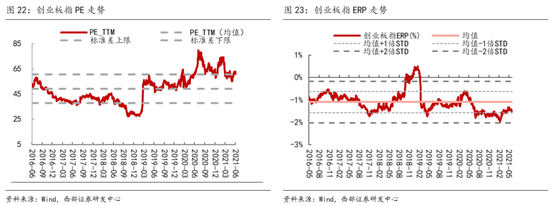

截至6月11日,AH市场主要指数ERP、估值及盈利预期表现情况如下:

上证综指ERP为3.78%,按周环比下降0.034%,自2020年12月2日触及底部2.92%后呈现震荡上行趋势,目前位于近5年-1倍标准差下限2.83%上方;对应交易PE为14.47倍,按周环比下降0.00,较2月19日顶16.91倍呈现震荡下行趋势,目前未超出近5年标准差上限15.98倍。

沪深300 ERP为3.84%,按周环比上升0.016%,目前位于沪深300ERP-1倍标准差3.48%上方;对应交易PE为14.35倍,按周环比下降0.11,较2月10日顶部17.45倍呈现震荡下行趋势,目前位于近5年标准差上限14.59倍下方。

创业板指ERP为-1.54%,按周环比下降0.057%,自2月20日触及底部-1.98%后呈现震荡上升趋势,目前位于近5年-1倍标准差-1.57%上方;对应交易PE为62.86倍,按周环比上升0.86,较2月10日顶部74.31倍呈现震荡下行趋势,目前处于近5年标准差上限60.36倍上方。

恒生指数ERP为8.09%,按周环比下降0.117%,自2月19日触及底部6.58%后呈现震荡上行趋势,目前高于近5年-1倍标准差7.44%;对应交易PE为13.81倍,按周环比上升0.24,较年2月17日顶部17.49倍呈现震荡下行趋势,目前高于近5年标准差上限13.46倍。

此外,上周上证综指与创业板指预期EPS按周调整+0.00%与-0.40%,从市场主要指数预期EPS上修幅度来看:主板和创业板盈利预期均为下行态势— —或反应,实际经济增速放缓,指数进入盈利拐点的观察期。

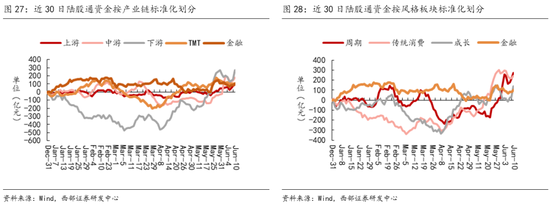

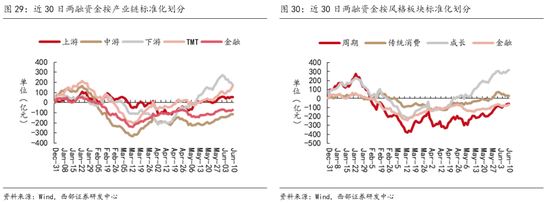

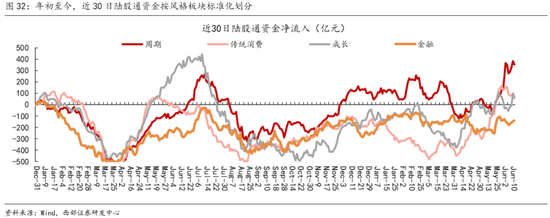

六、陆股通&融资融券资金 板块净流向

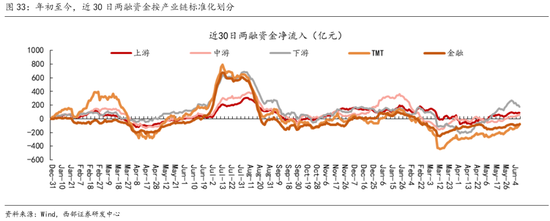

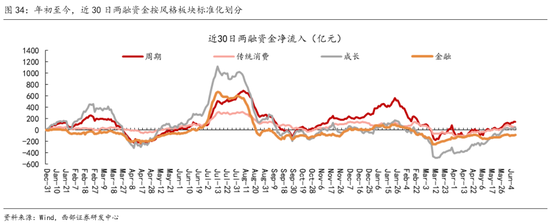

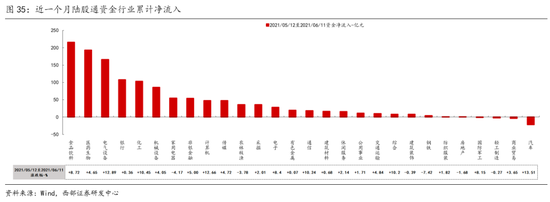

近五个交易日外资净买入TOP5行业:医药生物(164.67亿)、电气设备(29.56亿)、化工(26.44亿)、银行(17.51亿)以及交通运输(13.21亿),增配 “TMT成长”与“周期”。近一个月外资净流入TOP5行业:食品饮料、医药生物、电气设备、银行和化工;观察近30日产业链及风格板块累计净流入,近一个月资金流向趋势为【周期】。

近五个交易日内资净买入TOP5行业:计算机(42.51亿)、电子(22.75亿)、化工(18.03亿)、电气设备(17.22亿)以及国防军工(10.37亿),增配 “TMT成长”与“周期”。近一个月内资净买入TOP5行业:医药生物、非银金融、汽车、食品饮料和有色金属;观察近30日产业链及风格板块累计净流入,近一个月大类板块趋势为【周期】。

我们认为本轮“超级”周期仍将是市场投资主线,目前“价跌,量升”的最佳布局时点已至,一是建议配置:估值合理、净利率对于PPI弹性较大且中长期供需缺口仍然较大的行业,煤炭(尤其焦煤)、钢铁、有色、化工、电气及机械设备等,亦可挖掘高低估值切换叠加信用下沉的周期二线龙头;二是券商、银行估值已经处于磨底阶段,性价比极高,将有望衔接后续市场普涨机会;三是受益于QE溢出的电子与医药等成长股。

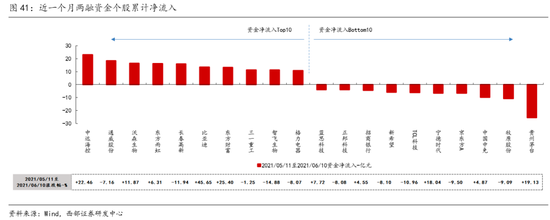

近一个月个股累计净流向:1)陆股通净流入Top5:汇川技术、先导智能、恒瑞医药、海天味业和贵州茅台;2)融资融券净流入Top5:中远海控、通威股份、沃森生物、东方雨虹和长春高新。

上周个股累计净流向:1)陆股通净流入Top5:恒瑞医药、药明康德、隆基股份、三棵树和益丰药房;2)融资融券净流入Top5:通威股份、小康股份、中国宝安、东方雨虹和中远海控。

七、外资与融资行业偏好及定价权

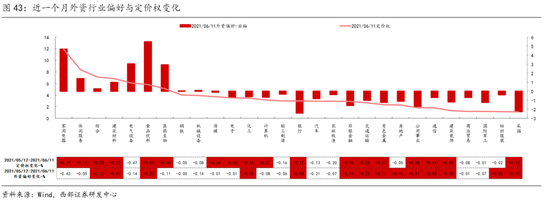

截至6月11日,外资偏好TOP5行业:食品饮料、家用电器、电气设备、医药生物及休闲服务;上周偏好上升TOP5行业:医药生物、银行、交通运输、公用事业和非银金融;近一个月偏好上升TOP5行业:银行、化工、非银金融、采掘和有色金属。

外资定价权TOP5行业:家用电器、休闲服务、综合、建筑材料及电气设备;上周定价权上升top5行业:休闲服务、公用事业、交通运输、钢铁和采掘;近一个月定价权上升TOP5行业:建筑材料、家用电器、通信、银行和化工。

外资偏好叠加定价权“占优”TOP5行业:家用电器、食品饮料、休闲服务、电气设备及医药生物;其中,上周偏好及定价权“占优”上升的行业:医药生物、交通运输和公用事业;近一个月偏好及定价权“占优”上升的行业:银行、建筑材料和化工。

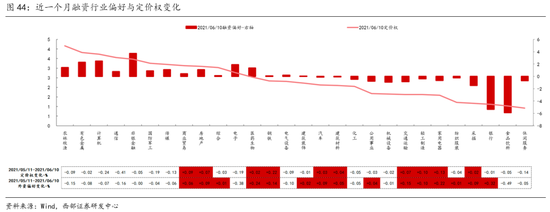

融资偏好TOP5行业:非银金融、计算机、有色金属、电子及农林牧渔;上周偏好上升TOP5行业:银行、房地产、家用电器、食品饮料和计算机;近一个月偏好上升TOP5行业:银行、医药生物、家用电器、交通运输和钢铁。

融资定价权TOP5行业:农林牧渔、有色金属、计算机、通信以及非银金融;上周定价权上升top5行业:综合、商业贸易、房地产、家用电器和休闲服务;近一个月定价权上升TOP5行业:钢铁、家用电器、轻工制造、商业贸易和交通运输。

融资偏好叠加定价权“占优”TOP5行业:非银金融、计算机、有色金属、农林牧渔及电子;其中,上周偏好及定价权“占优”上升的行业:综合、房地产和银行;近一个月偏好及定价权“占优”上升的行业:钢铁、家用电器和银行。

八、指数风格表现

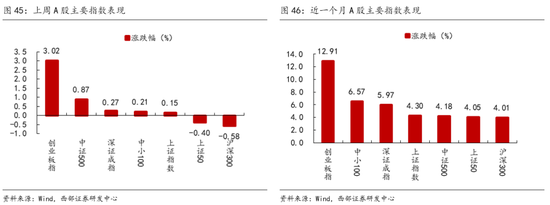

最近五个交易日中,创业板指和中证500表现居前,主要受益于:市场流动性保持充裕,成长股和中盘股表现弹性较大;近一个月中,创业板指和中小100表现居前,主要受益于:经济复苏动力仍然坚挺,成长板块和中小企业盈利预期持续走高,对指数形成一定支撑。

牛市来了?如何快速上车,金牌投顾服务免费送>>

牛市来了?如何快速上车,金牌投顾服务免费送>>