来源:一嘉之语民航之翼

本来还想着写一写福州航空、山西航空、新华航空、大新华航空等公司的破产重整话题,因为这些公司还有着许多不为人所知的故事,但毕竟精力有限、时间有限,当然更主要的是能力有限,所以不能一一专文分析,在此也向各位支持翼哥的网友说声抱歉。

今天这篇文章就作为海航破产重整话题的大结局篇。

一、海航往事

1.创始往事

直到今天,即便是到了海航宣布破产重整的那一天,我们谁也不能否认海航曾经的辉煌,海航曾经取得的成就。

绝大部分民营企业的成功都离不开一个传奇的创始人。

海航的创始人陈峰当然足够传奇。

曾看过多个关于陈峰演讲或专访的视频,说实话,翼哥对陈峰的口才也很是佩服。

无论何时何地对何事都能如数家珍,侃侃而谈。

据说陈峰十几岁的时候曾在北京天桥学说书,所以陈峰最擅长讲故事。

恰恰资本市场正需要故事。

1988年海南建省,之后就掀起海南大开发的热潮,许多人去海南淘金,更多的去开发房地产,著名的万通六君子就是这时期去的海南。

当时海南省对民航很感兴趣,想成立一家海南自己的航空公司,需要一个相对专业一点的人士来牵头。

此时还在民航局当副处长的陈峰被海南开发大潮所吸引,就来到了海南。

1990年,陈峰任海南省省长航空事务助理,主持海南航空的组建工作。

陈峰讲故事的能力得到充分展现,于是海航的故事插上了梦想的翅膀飞翔全世界。

海南航空在成立初期,海南省政府仅投资1000万元,其他的要求陈峰等人自己去想办法。

1000万元连一个飞机翅膀都买不到,可在陈峰的口若悬河之下,加上其在民航总局工作的背景以及海南省政府的支持,陈峰带领海航创造一个民航史上的奇迹。

1991年12月,民航总局发给海南航空民用航空运输企业经营许可证,海南航空由此获得准生证。

1992年7月,海南航空拿到了进口4架波音737飞机的配额,这是非常不容易的一件事,90年代初期,国内许多航空公司都是苏制飞机以及运七支线飞机,那时候外汇非常紧张的情况下,一创建就拿到了4架波音飞机的进口配额,从这个角度来看,陈峰领导下的海南航空从创建起就自带光环。

经过一番运作,陈峰找到了海南东亚房地产开发公司、中国光大国际信托投资公司、交通银行海南省分行、中国国际旅行社等24家单位,通过定向募集方式募集资金2.4亿元,并将海南航空改组设立为股份公司,注册资本增至2.5亿元。

陈峰利用私募得来的2.5亿元为信用担保,向银行贷款6亿元,买下2架波音737,然后以2架波音737为担保,再定购2架飞机。

就这样陈峰就完成了1000万元引进4架B737飞机的壮举。

据陈峰回忆,当时寻找担保银行时,因为银行不懂,他就讲:

飞机从海南到北京一张票1000块,可以装150人,来回就是30万,一天再飞个北京,再飞个广州,去掉成本一天就挣45万。于是上海一家银行动了心。双方商定使用固定利率结算贷款,仅此一项银行就净赚100多万美元。银行很高兴,问到反担保对象是谁?陈峰表示,如果还不起钱,就以飞机抵债。如此这般,陈峰轻松地拥有了两架飞机。

就这样,从银行贷款买一架飞机,把飞机抵押买第二架飞机,再把这两架飞机抵押买更多的飞机,最后形成一个倒金字塔结构。

因为民航业的特点,现金流一般问题,只要有飞机在飞,就有现金收入,只要有现金收入能够偿还以前的贷款,公司就能够持续经营下去。银行贷款是海航持续扩张的要素,因而高负债率也就成了海航的一个特点。

所以有人说,陈峰的高明之处就在于总是在拿别人的钱来玩儿。

1993年4月13日,海南航空的第一架波音飞机飞抵海口。

同年5月2日,海南航空首航北京。

陈峰的融资故事讲得比别人早,或者说海南航空的身体里就流淌着资本与杠杆的血液。

让海航或者说陈峰名声大噪的是国际金融巨鳄索罗斯的入股。

1995年,随着海航规模的扩大,必须寻找到新的资金,因为飞机是需要美元支付,寻找到美元资金是最好的选择。于是陈峰亲赴华尔街,用他自学的英语最终说服索罗斯,让量子基金控股的美国航空有限公司以2500万美元入股海南航空,持有25%的股份。

海航也由此成为国内首家中外合资的航空公司。

此后的许多年里,陈峰领导下的海航就不断利用财务杠杆,引进了越来越多的飞机。

所以,时至今日,海航旗下的飞机到底有多少架被抵押,有多少架循环抵押,我们无从得知。

自此,海航开始了二十多年的传奇之路。

1997年B股上市,募集2.6亿元人民币

1999年A股上市,筹集资金9.285亿元。

海航由此成为国内首个在A、B上市的航空公司。

此后,海航一路西突东进、南下北上,兼并重组、合作新建,逐渐发展成为后来一个庞大的海航帝国。

2.行业兼并

在取得一系列的成绩之后,陈峰又不满足当时所取得的成绩。

更重要的是,在97-99年连续三年的亚洲金融危机之后,中国民航连续亏损,小型航空公司众多,处于同质低价恶性竞争中,中国民航何去何从,引发了有关方面的忧虑。

于是民航业启动有史以来,甚至迄今为止最大规模的重组,此次重组影响深远,几乎奠定了中国民航未来几十年的发展格局。

此次重组于2002年底尘埃落定,最终组建三大航空集团。

在此次重组过程中,包括海航在内的各地方航空也感受到了前所未有的危机。

对于大部分航空公司,只有两条路,要不抱上三大航的大腿,加入三大航,要不抱团取暖做大自己。

就是这段时期内,山航找到了国航,川航引进了南航、上航、山航入股,武航选择了东航。

对于地处一隅的海南航空而言,可能挑战更为巨大。

要不被边缘化,要不就做大自己。

陈峰决定走出海南,“上岸”发展。

正时候,原海南省省长担任民航总局局长,对海南航空发展大力支持。

融资,重组,再融资,是海航一贯的手法。

2000年1月,在海南航空股份有限公司基础上,组建了海航集团有限责任公司,海航集团化战略开始逐步实施。

刚开始,海航尝试着在上海和广州发展,先后建立丁宁波基地和广州基地,但都没有实现大的突破。

2000年8月,海航与重组长安航空,挺进西北。

此后,海航的整合动作势如破竹。

2001年2月,海航与神华集团重组新华航空,海航进入京津。

2001年7月,海航重组山西航空。

2002年,原9家航空公司合并重组成三大航。

海航在民航总局的批复下,也对旗下四家航空公司:海南航空、新华航空、长安航空、山西航空实施合并运行,统一使用海航“HU”两字代码,统一安全责任,统一运行标准,海航由此一举奠定了国内第四大航空集团的地位。

2002年10月,海航股份、新华航空、长安航空、山西航空4家公司合并运行,海航一跃成为中国第四大航空集团。

3.四处突进

与海航集团的实际控制人为慈航基金不同的是,至今在海南航空控股公司的年报所表明的的实际控制人为海南省国资委。

不可否认的是地方政府在海南航空的发展历程中起着非常重要的作用,启动资金是来自于海航省政府的资金。

在收购长安航空、新华航空、山西航空过程中,地方政府也发挥了很大作用。

正是深刻明白地方政府在海航成长过程中所发挥的重要作用,在此后的发展过程中,海航四处出击,与地方政府合资成立航空公司,其中海航出飞机、专业人才等航空资源,而地方政府则出资金、土地等资源,并给予财政扶持。

2002年7月,与上海国资合资成了金鹏航空。

2004年6月,与云南国资合资成立了祥鹏航空。

2009年6月,与天津国资合资成立了天津航空。

2010年2月,与北京国资合资成立了首都航空。

2012年4月,重庆国资成为西部航空股东。

2013年10月,与乌鲁木齐国资合资成立乌鲁木齐航空。

2014年2月,与福州国资合资成立了福州航空。

2014年7月,与广西地国资合资成立了北部湾航空

2015年9月,与桂林国资合资成立了桂林航空。

海航航空主业在境内经营12张客运牌照:

海南航空、新华航空、山西航空、福州航空、祥鹏航空、长安航空、北部湾航空、乌鲁木齐航空、首都航空、西部航空、金鹏航空、天津航空、桂林航空等12家航空公司。

几乎有机场的地方,就有海航的身影出现。

这些合作,为海航获得大量的土地资源,同时也获得进入各产业的机会。

由此,海航也成为国内拥有航空公司牌照最多的航空集团。

此外海航也成立机场集团,是中国民航业内唯一一家拥有机场的航空集团,参股控股了多达十几家机场:海口美兰,三亚凤凰,宜昌三峡、敦煌、嘉峪关、庆阳机场、潍坊南苑、东营永安、满洲里西郊、安庆天柱山、巴中恩阳、唐山三女河、三沙永兴、松原查干湖、惠州平潭、海南博鳌等机场,在国内仅次于首都机场集团。

4.应对非典危机

说实话,最初的海航还是有着许多过人之处。

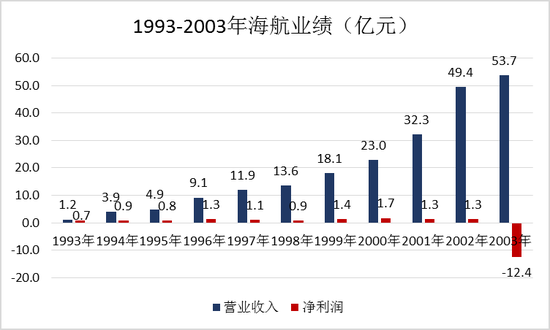

自1993年正式运营以来,海航创造了连续十年的盈利奇迹,一时风头无俩。

尤其是在97-99年期间,民航业尤为困难,纷纷遭遇亏损,但海航依然保持了盈利,而且盈利金额也不少。

即使不提97-99年,在民航恢复盈利的2000年,中国民航全行业主营业务收入894亿元,实现利润8.5亿元。

这一年,海南航空完成主营业务收入22.96亿元,占全行业的2.57%;而全年实现利润总额1.85亿元,占中国民航全行业利润的21.76%。

所以后来海南地方将亏损严重的海口机场和三亚机场都交给了海航,在海航的管理下,也恢复了盈利,海航机场还实现了在港股上市。

从这一点来看,海航的管理能力还是非常强的。

此外,海航的服务也是有口皆碑的。

虽然陈峰喜欢作秀,陈峰在第一个航班上为旅客端茶倒水的镜头广为流传,但这也表明着他对服务工作的重视。

同一天,海航的另一位大佬级创始人王健就在柜台为旅客办理值机手续。

据说海航在初创的5年内,采取了一个比较极端的办法,只要是有旅客投诉空乘,公司不做分析,马上让空乘下岗。这一招奠定了海航的服务基础,空乘服务以旅客需求为中心,一切服务围着旅客转。

海航的服务一时在中国民航业内声名鹊起。

事实上,海航也是国内唯一一个被SKYTRAX评为5星航空的企业。

2003年的非典危机给了一路凯歌的海航当头一棒。

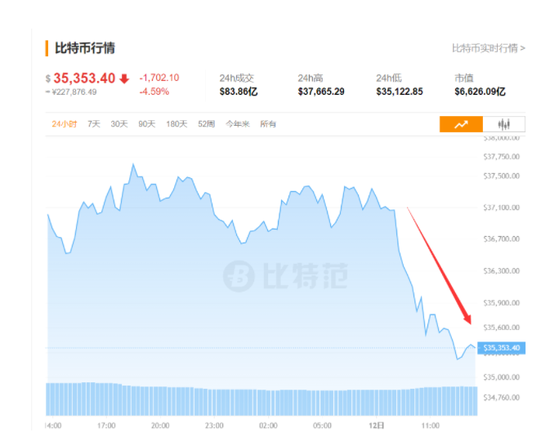

2003年,海航营收53.7亿元,但净利润为-12.4亿元。

一年的亏损几乎吞噬了过去十年的利润之和。

这让海航开始思考多元化。

陈峰等人意识到,这样下去不行,单一民航产业的抗周期性也比较薄弱,海航应当走产业多元化、金融控股道路。

于是,海航提出了“一主两翼”战略——做大航空运输主业的同时,大力发展与主业相关的酒店、地产、旅游和金融业务,围绕航空主业进行上下游产业链延伸。

由此,海航开始了多元化的道路。

海航一开始的多元化道路也是顺风顺水。

在经历了2008年的金融危机后,海南航空迅速回血。

2010年,海航控股营业收入217亿元,净利润高达32亿元,净利润高达16%,远高于三大航的水平。

4.多元化的飙进

也许是与政府的合作让海航尝到了甜头,也许是海航在扩张的过程恰逢我国经济在处于高速发展的扩张周期中,更重要的在自1993年开航以来的26年里,海航并没有遇到太多的困难与挑战。

根据海航控股年报数据统计,1993-2018年的26年里,海航只有4个年度发生亏损,分别是2003、2005、2008和2018年,即便是1997-1999年亚洲金融危机期间,行业普遍发生巨额,而海航丝毫无损。

且每次亏损,海航都迅速得以恢复,并重新走上成长的快车道。

如果说2008年以前,海航还在国内收购兼并。

那么2008年次贷危机爆发后,海航开始进行海外收购,并趁国际金融海啸、欧美资产贬值的有利时机,将触角伸向全球,积极围绕上下游进行海外收购、扩张。

也许正是因为过于顺风顺水,让海航过于托大,并制定了进入世界500强,50强,10强这些当时看来是远大的理想,今天看来有些好高骛远的目标。

如果仅从航空产业链方面的收购与整合来看,海航多元化兼并之路还是有一定的可圈可点之处。

实际上,在2016年之前,海航的投资并购基本都是围绕航空旅游、现代物流、现代金融服务三大支柱产业展开,并且有步骤有策略的稳步进行。

(1)在租赁业

2010年以1.5亿美元收购澳大利亚ALLCO航空租赁业务;

2011年12月,海航集团收购全球五大集装箱租赁公司之一新加坡GE SEACO,借以实现在全球物流和租赁业务网络的战略布局;

2014年11月,海航集团旗下公司渤海租赁收购Cronos,进而成为世界最大的集装箱租赁业务提供商。

2015年9月,渤海金控(现更名为渤海租赁)以25.55亿美元收购爱尔兰飞机租赁公司Avolon100%的股权;

2017年4月,Avolon通过下属全资子公司以103.8亿美元收购CIT Group旗下的商业飞机租赁业务,从而一跃成为全球第三大飞机租赁公司。

(2)在旅游及航空配餐业

2009年,海航商业控股以其持有的海南航空食品公司51%的股权、三亚汉莎食品公司49%的股权、北京新华空港航空食品公司100%的股权以及另外三家航空食品公司的股权,与宝商集团的股权进行了资产置换,从而实现了借壳上市。

2011年6月,海航旅业以2.8亿元人民币收购凯撒同盛合计51%的股权,控股凯撒旅游。

2015年9月,凯撒旅游借壳易食股份(主要系航空配餐等业务)登陆A股,凯撒旅游成为A股仅有的两家以旅行社为核心业务的民营公司之一,同时在旅行社业务之外获得了航空和铁路配餐新业务。

(3)在航空业

2011年7月,海航以2500万美元取得土耳其ACT货运航空公司49%股权;

2012年10月,海航集团出资4000万美元完成对法国蓝鹰航空48%股权的收购,成为蓝鹰航空的第二大股东;

2016年,海航以4.5亿美元收购巴西第三大航空公司蓝色航空(Azul Brazilian Airlines)23.7%的股权,成为其单一最大股东;

2016年,海航入股TAP葡萄牙航空公司,最终持有TAP航空23%的经济利益。

2016年,海航集团经过多次交易,最终持有维珍澳洲航空19.99%的股权。

通过多次交易,海航最终在欧洲、南美、欧洲都持有了部分航空公司的股权。

(4)在航空维修业

2010年,海航以3000万美元现金收购土耳其myTECHNIC机务维修公司60%的股权;

2016年,收购瑞士飞机维护服务提供商SR Technics的多数权益。

(5)在航空其他关联产业

2013年,海航集团收购澳大利亚Arena航校80%股权,后更名为澳大利亚国际航空学院。

2015年,海航以175亿元全资收购瑞士国际空港服务公司Swissport,Swissport是全球最大航空地面服务及货运服务供应商。

2016年,海航以15亿美元的价格收购瑞士航空配餐公司。

海航在航空及其关联产业的收购,目前旗下拥有国内第三大机场集团,全球第三大飞机租赁公司,全球最大集装箱租赁公司,全球最大的航空地面服务商。

自2016年起,海航的扩张步伐加速,在全球六大洲进行了价值超过400亿美元的并购,该公司不但业务遍及旅游、物流、金融服务等众多领域,而且还成为希尔顿全球控股和德意志银行等世界大牌公司的最大股东。

2016年,以60亿美元收购了美国科技公司英迈100%股权,以15亿美元收购瑞士航空服务公司佳美集团100%股权,以65亿美元收购希尔顿集团25%股份,以10亿英镑(14亿美元)的英国外币兑换运营商International Currency Exchange(ICE。

2017年以55.30亿港元竞得位于九龙启德第1L区1号的地块、以22亿美元购买纽约曼哈顿一写字楼、以4.46亿美元收购英国耆卫保险公司(Old Mutual Plc)旗下美国资产管理公司25%股份、以103.8亿美元收购美国CIT飞机租赁业务、增持德意志银行股份至9.9%等。

在这种情况下,海航集团的资产规模也在急剧膨胀:

2013年底2662亿元,2014年底3226亿元,2015年底4687亿元,2016年底10155亿元,2017年底12319亿元,

在2013-2017年期间,海航集团总资产由2662亿元增至12319亿元,资产规模翻了两番还多;特别是在2016年,总资产增加了5468亿元。

二、扩张的末路

陈峰后来接受媒体采访所述,2015年以后,陈峰以逐渐退出一线。

海航二号人物王健带领着海航一路飞奔。

不过海航扩张带来过多的恶果。

一是利润逐年下滑。

十多年的快速并购之下,海航集团的资产规模快速扩张,营业收入规模也因新资产的纳入而不断增长。

但由于管理不善,大规模并购活动并没有带来业绩的明显改善。从盈利能力上来看,由于各业务板块的协同效应没有真正发挥,毛利率和净利率出现了明显的下滑。

随着业务版图的扩张,航空运输主业的占比不断下滑,在收购了全球最大的电子产品分销业务英迈后,其在集团营业收入中的占比已经高达50%,但毛利率却维持在低位,难以为海航集团贡献较高的利润。

在2013-2017年期间,海航集团总收入由560亿元增至5871亿元,飙升了10倍,但是利润没有得到同等程度的提升,特别是在2018年还出现了亏损。

过快扩张使得海航背上了沉重的包袱,特别是与国家产业政策以及金融政策出现了背离,最终爆发了债务危机。

二是债务危机爆发

长期以来,海航集团都维持较高的资产负债率,大规模的举债融资使得企业每年需要支付巨额的财务费用。

以2017年为例,海航集团财务费用支出共288.7亿元,净利润却只达到81.3亿元。

随着2017年国家多个部委对万达、安邦、海航、复星海外扩张提出警示,海航扩张之外由此戛然而止。

更要命的是,原来支持海航扩张的银行等金融机构不再给予海航输血。

在2017年后去杠杆加快的背景下,海航集团融资成本和融资难度不断加大,债务压力进一步凸显。

在巨额的偿债压力之下,海航也面临着资产受限问题。

一方面由于为获取借款抵押,另一方面由于2018年后供销大集、海航基础等子公司由于纠纷股权遭遇冻结,资产受限程度进一步加大。

而从受限资产结构上来看,2018年海航集团受限货币资金规模高达490亿元,占货币资金总额的50%左右。

在大量资产受限的背景下,海航集团的流动性压力进一步加剧,债务兑付能力下滑。

2018年7月3日,王健在法国意外去世。

陈峰重新回到台前,并加快处置相关资产。

海航从一路买买买转向卖卖卖,当年处置资产3000亿元。

与此同时,海航与地方政府签订协议,分别要将北部湾航空、西部航空、乌鲁木齐、福州航空、首都航空控股权转让给地方。

三、海航破产重整

当陈峰在2020年新年致辞中还信心十足的将2020年定为化解流动性风险之年。

一场疫情突如其来。

所谓屋漏偏逢连夜雨,船破又遇顶头风。

原来海航凭借着航空公司的强大的现金流还能免为支撑,但疫情彻底粉碎了海航最后的希望。

信心也许要很多年才能建立,但2020年2月这一个月就足以将海航击垮。

海航控股共356架飞机,这一月只运送了48万人次,平均每架飞机每天只运46人。

海航绝大部分飞机都在晒太阳。

没有旅客,没有现金进来,旅客还在不断退票,还需要支付退票费。

海航已难以为继。

海航集团认为:

自2017年末爆发流动性风险以来,在各方支持下,海航集团积极开展“自救”,但未能彻底化解风险。受2020年初“新冠肺炎”疫情叠加影响,流动性风险有加剧趋势。

2020年2月29日,海航集团对外公告:

应本集团请求,海南省人民政府牵头会同相关部门派出专业人员共同成立了“海南省海航集团联合工作组”。联合工作组将全面协助、全力推进本集团风险处置工作。

海南省发展控股有限公司董事长顾刚担任工作组组长进入海航集团。

经过近一年的摸排清查,工作组基本摸清了海航的情况。

2021年1月28日,海航集团工作组组长顾刚向全体员工发出一封公开信,信中有这么一句话:

刚刚,还在海航大厦加班的清华同志给我发了三张照片,是我们全新的完整版的几家上市公司及集团公司的股权关系树状图,每一张都近三米。

她说:“组长,看清明上河图。”

海航股权的复杂可见一斑。

这也是工作组化大量时间去梳理厘清的一个关键问题。

顾刚深入海航近一年,挖掘出种种问题,让他感觉到的满腔愤懑,有几句话是这样写的:

想起过去那种野蛮生长挖下的要处理的一个个大坑,想起我们很多过去决策的粗糙,想起要研究一个个被别人利用商业条款灭失掉的资产,我就会充满愤怒和不满,这么好的一个集团怎么就走到了今天?

我们很多人从来没有想到过,会有一场如此百年未遇的疫情如此严重的影响我们,让雪上加霜的海航真的一下就走到了生死存亡的边缘。

但其实很多人并不知道,即便没有这一次疫情,我们也很难再走下去了。

海航集团走到今天,取得的成绩不是一蹴而就的,但是问题的积累也同样不是一朝一夕的,集团经过病在腠理,深入肌肤,而今几乎膏肓。

实际上:

海航过去挖的坑太多了海航已经病入膏肓了没有疫情冲击,海航也难走下去了。

海航集团过于看重资本运作,因此股权架构也非常复杂。由于海航企业架构复杂,股权关系复杂,出现大量循环注资,虚假出资,企业架构的复杂掩盖了循环注资的手段,出现大量重复抵押,给海航处置相关资产、解决相关问题带来非常大的难度。

一家公司若是股权架构多变或是长期结构不清晰,一方面给公司治理提升带来较大的难题,另一方面存在大量的关联交易对海外交易和投资都有着很大影响。

最终,海航于2021年2月份被海南省高级人民法院裁定破产重整,海航系共有382家公司进行破产重整。

由此,海航开始了破产重整之路。

2021年3月19日,海航集团在其官网一连发布三份公告。

海航集团航空主业战略投资者招募公告。

海航集团机场板块战略投资者招募公告。

供销大集战略投资者招募公告。

2021年6月4日,海航集团召开第一债权人会议。

据有关方面透露,截至6月3日,海航集团收到申报债权金额约1.2万亿元。

截至6月3日,累计收到6.74万家债权人申报债权,申报债权16.63万笔。

目前已确认的债权约4057亿元,不予确认的债权3535亿元,暂缓确认的债权1565亿元。

清算组在会议上指,321家公司实质上已经严重资不抵债,偿债资源缺口巨大。

目前管理人在全力组织战投招募工作,但是否能够在短时间内引入有实力愿大力投资的战投存在不确定性。

最近,均瑶集团、复星集团等一批潜在的战略投资者纷纷浮出水面,预示着围绕海航的未来仍有一番龙争虎斗。

四、未来何去何从

海航虽然往这重整的方向去走,但围绕着海航何去何从,人们疑虑重重。

382家全部重整?

原来的9大产业或7大产业还有几个保留下来?

海航集团与海航控股将呈现什么样的关系?

海航集团有无必要保留?

机场板块是否回到海南国资旗下?

航空板块到底被谁买下?

租赁板块划归谁所有?

这些疑问只有等到海航重整尘埃落定的那一天,或许方能揭晓谜底。

对于海航来说,目前正处于风雨飘摇之中,员工队伍能否稳定,运行安全能否保证,这已非是海航这家公司的事,甚至干系到对整个民航行业的安全与稳定。

海航集团在其对外宣传中这样说道,海航航空旗下航空公司 14 家,机队规模885架,年旅客运输量逾1.2亿人次,这么大体量的航空集团,保证其安全运行,稳定经营在当下也许尤为重要。

这因为如此,海航在其重整条件中,也明确了人员的稳定,航空公司的稳定,这是基于这个原因。

其实,从某种意义上来看,海航今天所面临的困境,具有一定普遍意义,在国家经济发展的大浪潮之下,各行各业都曾出现过许多头部公司,那么如何守好初心,克服外界诱惑,勤练内功,在坚持高质量发展的路上砥砺前行,不仅要活下来,更要活得好,活得长久,也许这才是企业思考一个话题。

牛市来了?如何快速上车,金牌投顾服务免费送>>