上证报中国证券网讯(记者 陆海晴)“固收+”产品管理颇为考验基金经理的大类资产配置能力,万家基金总经理助理、固定收益部及现金管理部总监苏谋东从业早期在不同资产上的投研经历,使他在资产配置和风险严控上形成了相对完备的投资方法论。

“‘固收+’产品不仅仅是在股票牛市时能够提供较高回报的产品,它应该是一个可以穿越股债牛熊周期的产品。”在苏谋东看来,对于“固收+”产品而言,最重要的是稳健的持续增长,但稳健不代表保守。“建立在稳健的基础上,要再获得一些超额收益,同时避免短期的趋势性、情绪性投资。”

精细化选股择券

获得中长期的稳健投资回报是苏谋东对“固收+”产品不变的初心。从其管理的产品来看,最近一年平均回报率超过12%,其中万家瑞富、万家瑞祥2只基金连续9个季度实现正收益。

稳健收益的背后是苏谋东坚实的投资框架。首先,采用自上而下投资策略,从基本面、流动性、政策以及大类资产估值比较等角度出发,判断股票和债券两类大类资产的系统性风险并调整仓位;其次,通过构建包括股票、债券、转债等多资产组合,拓展产品的投资有效边际。

他强调,无论是债券还是个股标的的选择都要重视基本面因素。从债券来看,对于利率债,苏谋东会根据宏观经济和货币政策及时调整攻防策略。对于信用债而言,重点配置高评级信用债。“我们会深入研究企业主体所处的行业、商业模式、公司治理以及现金流等各项财务数据,来综合判断其信用风险。坚持基于基本面的深度研究去做信用债的投资,不能凭信仰或者侥幸去买各类型的高收益债券。”

对于股票投资,苏谋东同样以价值投资为主,主要是对ROE稳定、估值合理的标的进行核心配置,不配置纯粹靠估值提升或者流动性溢价作为股价驱动因素的个股。

风物长宜放眼量,在苏谋东看来,基于中长期视角的深度研究十分重要。“我们要求以中长期视角去做研究,因为短期受情绪影响的因素太多且变化太快,非常容易看不清。一般以6个月的时间窗口来做大类资产配置,比较少做高频择时,这样对经济、货币、各类资产走势的判断都会更为准确一些。”

追求稳健绝对收益

经历了A股市场太多起起伏伏,苏谋东始终绷着一根风险的弦。“投资要先守住风险底线,其次才是获取超额收益。我们根据‘固收+’产品线的定位,给每个产品设定了不同的回撤红线,一旦超过就减仓,通过一些外在的纪律性约束,让产品能够在一些特殊的阶段减少因主观误判带来的影响。”

“如果用一句话来概括万家‘固收+’基金,我们希望通过多资产管理,短期力争为投资者获得正向绝对收益,中长期力争为投资者创造不错相对收益。”苏谋东将其概括为三个关键词:多资产管理穿越周期、绝对收益目标、注重回撤控制。

对于正在发行的万家瑞泽回报一年持有期混合基金,苏谋东表示,上述三个关键词同样适用。“万家瑞泽设置了一年的持有期,一方面,通过持有期引导投资者树立长期投资的理念,避免追涨杀跌,能较长时间地持有基金,不再频繁地被净值波动所影响,享受时间复利;另一方面,可以提升资金使用效率,因为最短一年的持有期能够适当降低基金申购赎回对基金规模造成的流动性影响,基金经理可以更好地贯彻投资计划,降低交易成本。”

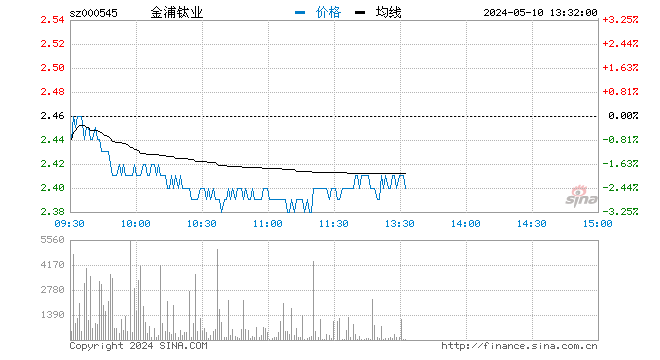

展望后市,苏谋东认为,2021年债券市场依然将维持震荡走势,10年期国债收益率的核心波动区间预计在3%~3.5%之间,经济基本面和货币政策是驱动2021年债券市场的核心因素。从权益市场来看,未来仍将是结构性行情,当前相对更看好中低估值、周期成长风格,如果上市公司的业绩和估值出现的负面信号较多,则会降低股票仓位。“我们希望在守住绝对收益底线的基础上,追求更高的投资回报。”