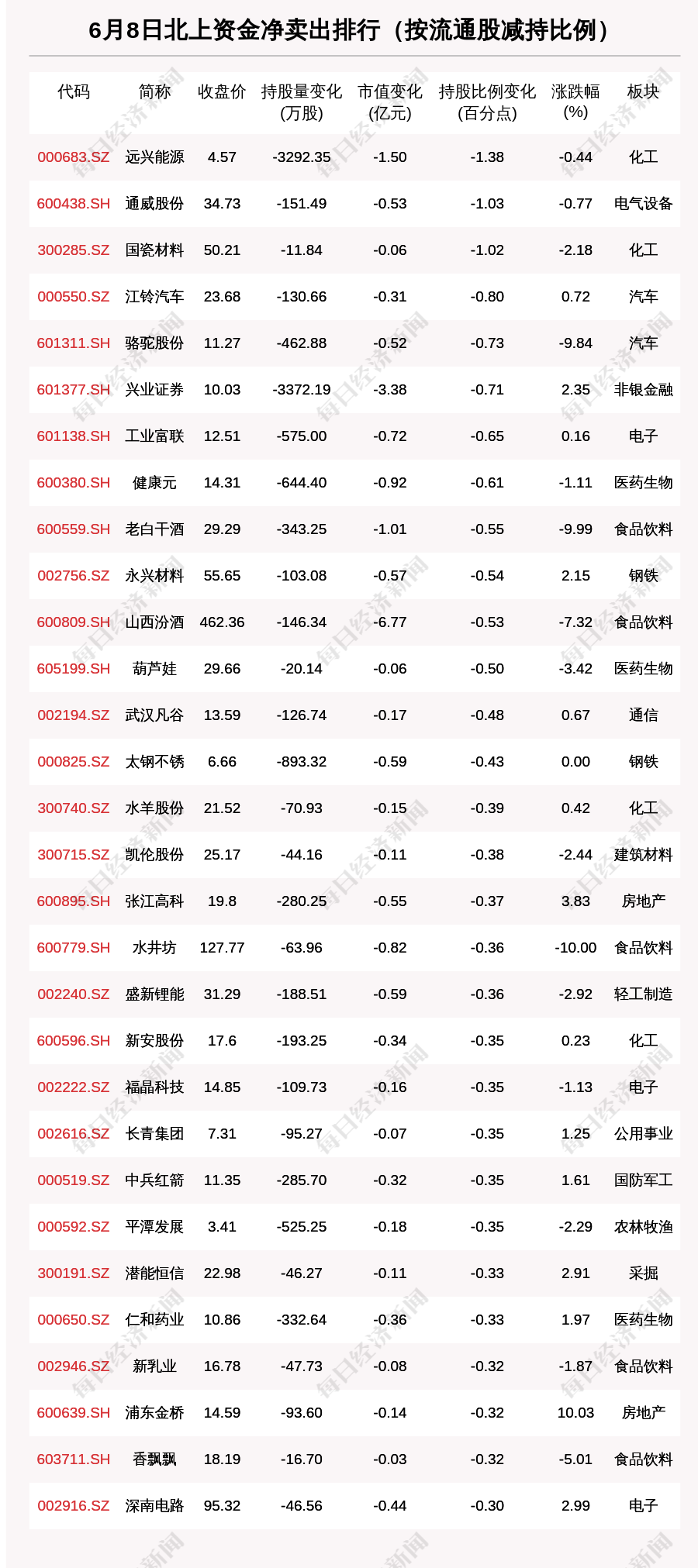

中国基金报记者 方丽 陆慧婧

就在一周前的5月31日,首批9只公募REITs正式向公众投资者发售,短短一天时间全部售罄,单日合计吸金超过500亿元,成为近段时间资本市场关注的焦点。

对于已经认购公募REITs的广大投资者而言,最关心的问题莫过于公募REITs啥时候上市交易?啥时候可以将场外份额转托管至场内?刚刚披露的基金公告正式公布了最新的时间安排。

6月7日晚间,首批公募REITs发布成立公告,公告显示,9只公募REITs合计吸引了近150万户投资者认购,净募集金额超过300亿元,最快将于6月8日起可以转托管。据基金君此前了解,首批公募REITs或有望在7月前上市交易。

首批公募REITs正式成立

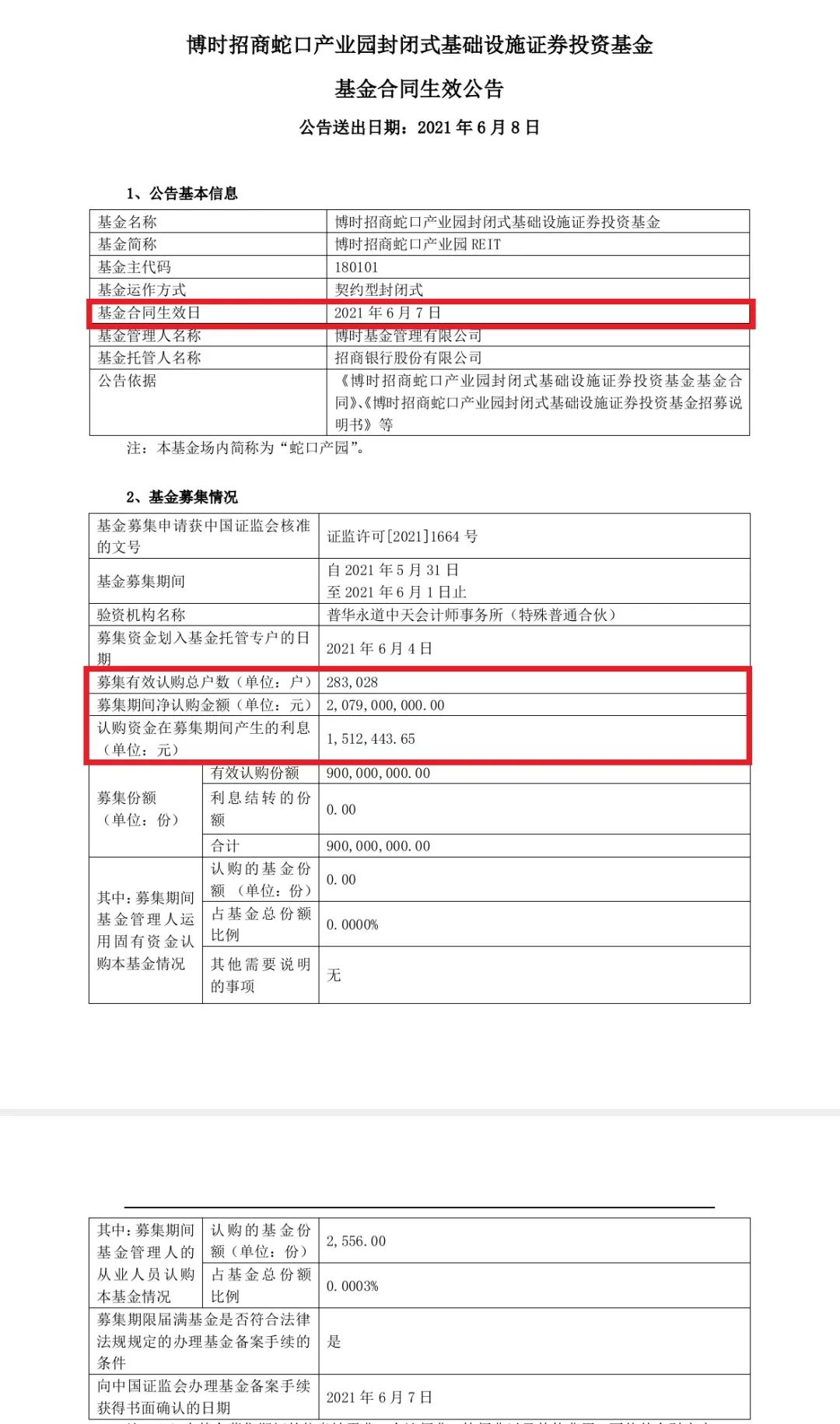

经过托管行复核验资,首批9只公募REITs于6月7日晚间齐齐通过沪深交易所发布成立公告。

博时基金公告显示,博时招商蛇口产业园 REIT于6月7日正式成立,募集有效认购总户数达到28.30万户,合计募集9亿份,募集金额达到20.79亿元。经过份额回拨与比例配售,最终向战略投资者、网下投资者、公众投资者发售的基金份额数占募集总份额比例分别为65%、24.5%、10%。

根据其余公募REITs披露的成立公告统计,首批9只公募REITs合计吸引了超过144万户投资者认购,其中,浙江杭徽、蛇口产园、首创水务3只REITs吸引了超过20万户投资者认购,其他7只公募REITs也均吸引了超过10万户投资者认购。

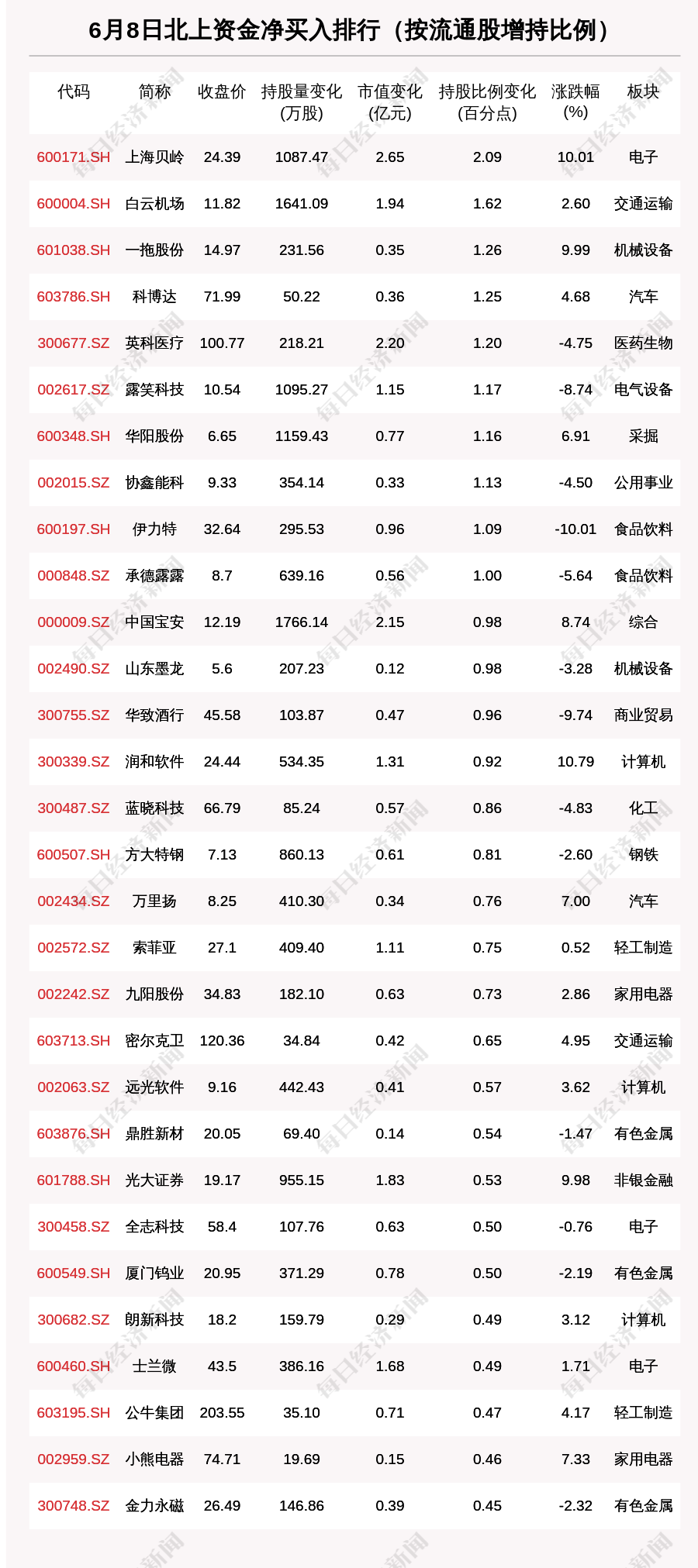

首批公募REITs认购情况一览

公募REITs代码

公募REITs简称

基金管理人

有效认购总户数(户)

净认购金额(亿元)

基金管理人运用固有资金认购(份)

从业人员认购基金份额(份)

508000

张江REIT

华安基金

123442

14.95

1133418

20045

508001

浙江杭徽

浙江浙商证券资产

209939

43.6

83555

58

508027

东吴苏园

东吴基金

94718

34.92

/

40

508056

普洛斯

中金基金

122157

58.35

/

641

180301

盐港REIT

红土创新

136838

18.40

/

3239

180801

首钢绿能

中航基金

142085

13.38

65726

512

508006

首创水务

富国基金

207178

18.50

/

311

180201

广州广河

平安基金

125364

91.14

/

13519

180101

蛇口产园

博时基金

283028

20.79

/

2556

部分基金公司管理人也用固有资金认购公募REITs,例如华安基金认购了113.34万份公募REITs,根据认购价格计算,认购金额超过300万元,浙江浙商证券资产、中航基金也在募集期间认购了旗下公募REITs,认购金额在70-80万不等。

基金公司从业人员也热情认购,成立公告显示,首批9只公募REITs均获得基金公司从业人员认购,部分公募REITs的基金从业人员认购份数更是超过2万份。

最快6月8日可以转托管

首批公募REITs的转托管时间也刚刚确定。

据富国首创水务REIT公告,为向投资者提供更优质的服务,基金管理人向中国证券登记结算有限责任公司提出申请,自 2021年6月8日起开通本基金场外转托管至场内业务。为办理本基金上市业务,2021年6月17日暂停办理场外转托管至场内业务一日,2021年6月18 日起重新开放。

综合其他8只公募REITs的公告信息,时间安排也均是于6月8日起开始办理转托管业务。

除了网下投资者及公众投资者之外,公募REITs的原始权益人及其他战略投资者均有12—60个月不等的锁定期。其中,盐港REIT、广州广河、蛇口产园、首钢绿能4只在深交所上市的公募REITs在公告中称,战略投资者持有的基础设施基金战略配售份额符合解除限售条件的,可以通过基金管理人在限售解除前5个交易日披露解除限售安排。

富国首创水务REIT还同时公告了该基金场内及场外认购份额比例,公告显示,富国首创水务REIT的场内认购基金份额确认为 469,271,799.00 份,场外认购的基金份额确认为 30,728,201.00 份,因此,这3000多份基金份额的持有人需要特别注意基金转托管的时间。

成立后或尽快启动上市

首批公募REITs正式成立,距离上市交易又前进了一步。

记者此前从业内了解到,不少人士表示首批REITs的上市时间可能会比较快,可能是在今年7月份之前。

值得一提的是,因为基础设施REITs基金采取封闭式运作,不开放申购与赎回,在证券交易所上市,场外份额持有人需将基金份额转托管至场内方可卖出。也就是说,公募REITs成立之后只能通过二级市场买卖,届时需要注意基金的折溢价风险。

而从业内对此类产品上市的反馈来看,对可能出现折价和溢价成为各大基金论坛和朋友圈的重点话题。

一位REITs基金经理曾表示,上市后产品表现受到基本面因素、市场因素、流动性因素等多个因素的影响。因此REITs二级交易如果出现相对于评估值的折价的话,其原因也是多方面的,具体事情需要具体分析。在这种情况下,专业投资人对于REITs基础资产质量、上市后可能出现的情况等专业判断力很重要,也要有充足的风险防范意识。此外,因为REITs有做市商机制,能够起到一定缓冲器的作用,使得二级价格不会脱离资产价值太远,这也是REITs交易机制的一个亮点。

申万宏源证券研究所分析师邓虎、宋施怡在研究报告指出,根据《公开募集基础设施证券投资基金运营操作指引(试行)》,应当将收益法中现金流量折现法作为主要的评估方法,因此,公募 REITs 定价的锚主要是基于未来现金流和折现率确定的资产评估价值。

鹏华前海万科 REITs 是目前国内唯一的公募 REITs,基金通过增资方式持有目标公司股权至 2023 年7月24日,获取自2015年1月1日起至2023 年7月24日期间前海企业公馆项目 100%的实际或应当取得的除物业管理费收入之外的营业收入。但目前基金所持股权市值占基金资产总值比例在逐步下滑。2021年一季度比例仅为11.45%,与基础设施 REITs 规定的 80%以上的基金资产投资于基础设施 ABS有很大差距。基金上市初期为小幅折价,在 2016 年 1 月中旬转为溢价,在 2017 年 8 月起又出现折价,且折价幅度持续增加,2018 年至今折价幅度有所回调。截止到 2021年5月7日,折价率为 6.40%。

此外,香港领展 REITS上市初期也呈现溢价后期转为折价的情形,据悉,领展( Link REIT)是香港最大的RETS公司,业务涵盖投资和管理多元化的物业组合,以购物中心等商业物业为主,资产分布香港、北京、上海、广州、深圳、伦敦及悉尼。领展主要通过优质资产的收购、提升和持有驱动公司的业务增长。截至2021/2/25,领展的总市值达1547.78亿港元,占香港所有 REITS产品总市值的62.44%,是香港 REITS领域的龙头公司。

由于基础设施REITs为封闭运作,封闭期限较长、流动性较弱,所以大概率在上市后折价交易。但从鹏华前海万科 REITs 以及香港领展(Link REITs)的经验看,上市初期往往是溢价交易,而后才转为折价交易。随着基金越接近到期日,则基金折价率逐渐缩窄。因此,可把握基础设施 REITs 上市后的投资机会。

不过,目前对折溢价还很难判断,需等上市之后市场才能给出答案。

上市首日涨跌幅为±30%

从基础设施公募REITs交易存在涨跌幅限制来看,上市首日涨跌幅限制比例为30%,非上市首日涨跌幅限制比例为10%。

基础设施基金份额上市首日,其即时行情显示的前收盘价为基础设施基金发售价格。基础设施基金涨跌幅限制价格的计算公式为:涨跌幅限制价格=前收盘价×(1±涨跌幅限制比例)。

需要指出的是,投资基础设施基金可能面临的主要风险包括基金价格波动风险、基础设施项目运营风险、流动性风险、终止上市风险、税收等政策调整风险等。投资者在参与基础设施基金相关业务前,应认真阅读基金合同、招募说明书等法律文件,熟悉基础设施基金相关规则,自主判断基金投资价值,自主做出投资决策,自行承担投资风险。

中金公司研究部曾表示,考虑到资本市场对于REITs产品及其投资逻辑尚不甚熟悉,不排除首批产品上市后二级市场价格出现一定波动。从境外市场来看,出现过部分REITs产品上市后类似股票大幅上涨或者下挫的现象,建议投资者理性看待首批上市REITs投资价值,避免追涨杀跌,导致投资损失。对于公众投资者来说,切不可怀有炒公募REITs“一夜暴富”的心态。

上交所此前针对公募REITs的交易规定做了一期投教文章,投资者也可参考。