出品:大眼楼管

作者:肖恩

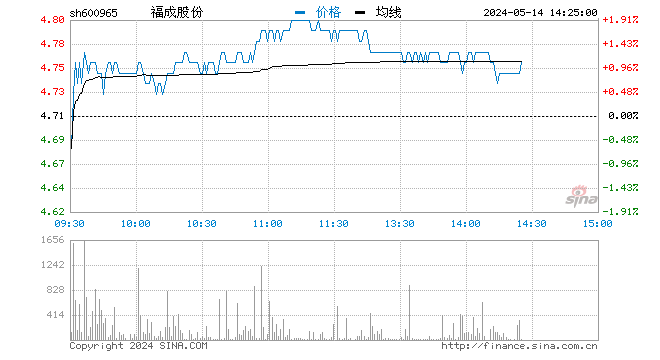

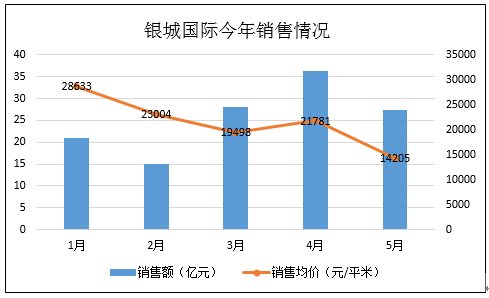

6月7日,银城国际控股有限公司(简称“银城国际”)发布2021年5月未经审核的经营数据。公告显示,今年5月,银城国际连同其合营企业及联营公司的总合约销售额约为27.29亿元,环比减少了24.68%。

5月平均合约售价约为14205元/平米,而今年前5个月的平均合约售价则约为19900元/平米,甚至参考2020年的20125元/平米的销售均价,银城国际在较大的降杠杆压力之下,有明显降价促回款的动作。但面对利润率已降至2020年的3.61%,银城国际降价后是否已经不得不面临盈亏困境呢?

今年来销售均价持续下滑高达50%

整体来看,今年前5个月,银城国际连同其合营企业及联营公司的总合约销售额约为127.39亿元,已完成全年300亿目标的42.46%。但这样的成绩是在销售均价持续下滑的情况下实现的,前五个月合约总建筑面积约为64.01万平方米,折合均价为19900元/平米。

从1月份的28633元/平米,到5月份的14205元/平米,销售均价降幅高达50%。此外,参考2020年的20125元/平米的销售均价,银城国际今年来的降价动作也是明显的,与此同时,今年的百城房价水平是在缓慢上升的,从2020年5月份的15280元/平米,涨至16006元/平米。

银城的发展策略是坚持“立足南京,深耕长三角,辐射都市圈”,布局在大中型城市,但今年5月份的销售均价竟然低于全国百城销售均价。

踩3道红线狠抓回款

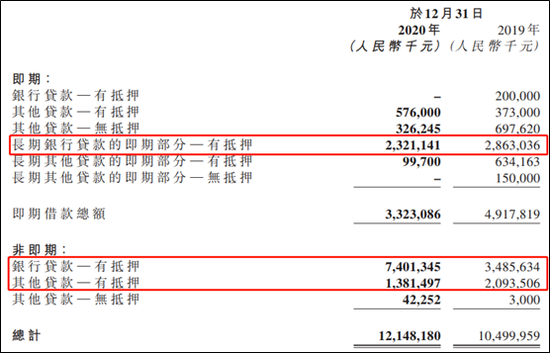

年报数据显示,截止到2020年12月底,银城国际的总有息负债是143.7亿,其中短期负债是55.4亿,长期负债是88.3亿,在资金来源方面,银行贷款是97.2亿元,占67%。其他金融机构类类似信托是24.3亿,占16.9%。美元票据22.2亿,占15.4%。

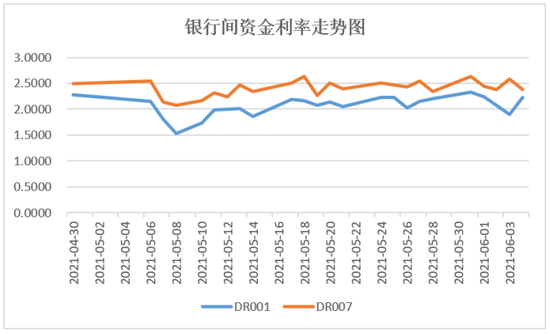

银城国际的融资来源主要是银行,通过抵押的方式从银行融资的成本相对较低,2020年的整体融资成本为7.7%。

但相较于35.18亿元的现金及等价物(含受限制现金),短期有息负债达到55.4亿元,现金短债比小于1。此外,净负债率仍然高达151%,而剔除预付款后的资产负债率84.2%,三条红线均踩线。近日成都出台规定,红档企业在拿地方面受到较大限制,三道红线的作用正在逐渐发挥威力。

因此,在不少房企在2020年就已经实现降档的情况下,银城国际在2021年的降档紧迫感明显加强,同为红档房企的恒大近期流出不少违约、流动性紧张的传闻。

此外值得注意的是,银城国际3月份发行1.65亿美元利率11.8%,2022年到期的票据。考虑到发售价为票据本金的98.911%,银城国际此次1年期的美元债融资成本达到了12.889%的水平。融资成本高企的1年期美元债,尽管可以缓解短期流动性压力,但是无疑将拉高公司的整体融资成本。

缓解公司的债务压力,本质还是内生造血能力。

降价加速销售回款 利润率面临极大考验

年报显示,2020年银城国际共获取17幅地块,新增总建筑面积约216万平方米,新增货值超过人民币331.48亿元,预计销售均价为15346元/平米。而截至去年末,银城国际的总土储为599万平方米,主要位于南京、杭州、无锡等长三角区域核心城市的核心地块。其中公司应占权益土储478万平方米,总可售货值555亿元,可见预计销售均价仅为1万元出头。

而据公司在业绩发布会上透露,当前的土储平均拿地成本为7052元/平方米。土地成本和预计的销售均价之间的空间狭小,在扣除建设及安装成本、管理费用、融资成本、销售费用等,真正能盈利多少,抑或是亏损?存在较大不确定性。

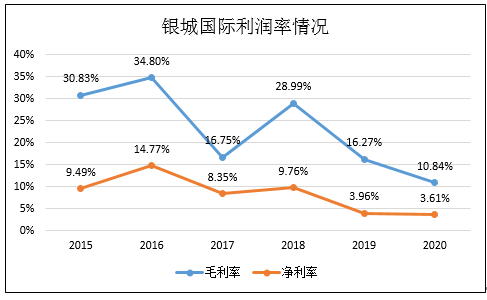

事实上,银城国际近几年的盈利能也确实在趋势性走坏。2020年毛利率10.8%,同比下降5.5个百分点,净利率3.6%,同比下降0.4个百分点。从2015年年以来下滑趋势更明显。

内生造血能力差,使得银城国际不得不持续以来体外融资来支撑规模上的抱负。筹资活动过去6年均为净流入状态,且规模连续增加,从2015年筹资流入3.92亿元到2020年的56.57亿元。

随着房地产行业调控的深入,从三道红线到两集中供地,从金融机构端的贷款占比限制没再到土地财政收归国税。行业的调整洗牌或仍在进行之中,包括银城国际在内的中小房企试图通过规模上的爆发赶上行业集中度提升的末班车,在未来的存量市场中占据一席之地。但行业内卷加重,房企利润率趋势性下滑明显,原本就利润微薄且无明显规模效应及成本优势的银城国际,真能通过盈利不乐观的规模实现逆袭吗?

牛市来了?如何快速上车,金牌投顾服务免费送>>