“A股进入公司投资时代”、“资本市场正在选出未来的赢家”、“好公司的买入时间窗口特别长”……日前,华泰柏瑞基金权益投资部副总监吕慧建在接受中国证券报记者采访时妙语连珠。这背后是吕慧建对于A股投资大趋势的洞悉,即上市公司盈利是个股涨跌背后最核心的因素,作为机构投资者,应该与长期趋势站在一起,聚焦具有长期发展潜力的行业,寻找业绩增长良好的投资标的。

据悉,由吕慧建担纲的华泰柏瑞行业严选混合基金正在发行。新基金将继续保持“消费+成长”的行业配置。

A股进入“公司投资时代”

“对于当前的A股市场,我的基本判断是:A股市场进入公司投资时代,长期投资机会在于优质龙头公司。”在采访一开始,吕慧建就介绍了他对A股市场宏观趋势的研判。

“我们现在投资A股,不是投资A股市场,而是投资一批最优质的行业龙头企业。我们对于A股投资的研究,不仅要关注宏观经济、国家政策、行业景气度,还要进一步深入到公司基本面研究。在高质量增长阶段,‘淘汰赛’是一个重要特征,要把具有核心竞争力的优势企业放在核心的位置上。”吕慧建指出。

那么,如何寻找这些市场中的“优胜者”?吕慧建认为,选股要从基本面着手,根据商业发展规律把具有长期投资价值的行业和公司选出来。此外,股价时钟和基本面时钟往往是不同步的,要基于对股价波动规律的理解来把握实际的买入、卖出时机。“股价涨跌和很多因素相关。其中,最核心的因素是企业的盈利。所以,无论研究商业发展规律,还是研究股价波动规律,最关键的变量都是企业的盈利分析。”

消费+成长“黄金搭档”

吕慧建介绍,他根据企业盈利波动特征不同,把企业分为三类,即“0-1”类、“1-10”类和“+/-1”类。其中,“0-1”类指的是商业模式逐渐成形阶段的公司,这类公司规模可能不大,盈利也不稳定,但快速增长,且未来空间巨大;“1-10”类公司已经形成稳定的竞争优势,盈利规模较大且能良好增长;“+/-1”类指的是成熟型公司,它们的盈利增长趋势不稳定而且会有波动。“不同类型的公司,评价投资价值的核心指标也不一样,股价时钟不一样、估值弹性不一样,风险程度也不一样。我会把‘1-10’类公司作为基础配置,在组合中占据较高权重,而‘0-1’公司会在创新周期中重点配置,追求股价弹性和高盈利。”吕慧建表示。

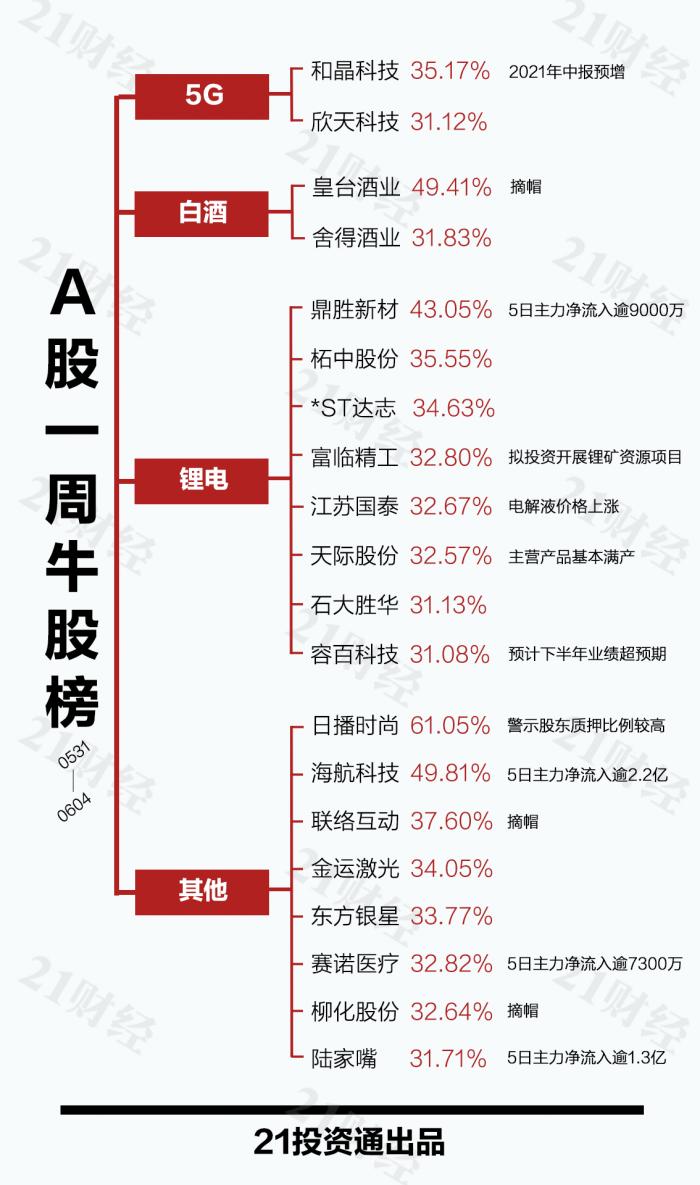

目前,由吕慧建担纲的华泰柏瑞行业严选混合基金正在发行。据悉,新基金将继续保持“消费+成长”的行业配置。在消费品方向,重点看好白酒的长期投资价值;在成长股方向,重点看好新能源汽车的锂电环节。

“中国消费品行业已经涌现出一大批品牌美誉度高、管理完善、核心竞争力突出的优秀企业,这些企业可以为我们带来长期投资价值。对于消费品,重点看好白酒的长期投资价值。目前白酒行业仍处在景气度良好的发展阶段,头部企业品牌优势突出,提价趋势确定,盈利增长良好,预计股价走势也会保持良好势态。成长股方面,重点看好新能源汽车的锂电环节。新能源汽车正在进入渗透率快速提升的高速发展阶段,发展趋势确定,产品竞争力快速提升。在锂电环节,龙头企业竞争优势突出,产品快速放量,未来空间巨大,股价仍有空间。”吕慧建表示。