《投资者网》陆永俊

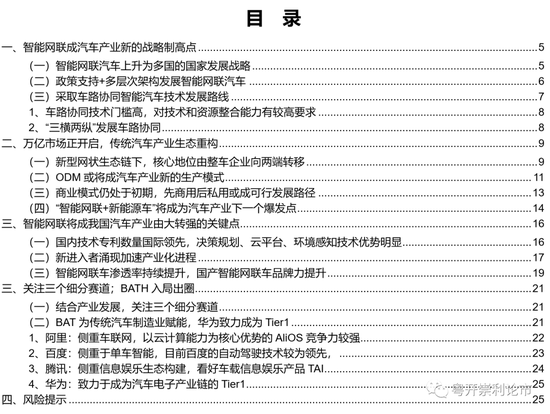

对一家医疗器械企业而言,产品商业化进展、营收净利、研发占比、销售情况等,都是投资者判断企业运营情况与潜力大小的重要参数。

然而,将微泰医疗器械(杭州)股份有限公司(下简称“微泰医疗”)的上述各项指标逐项来看,就会发现其产品商业化后的近两年净亏损近2亿、研发投入约等于总收入、商业化三年市场占有率仅3%……这对投资者来说,几乎每项都不是微泰医疗能说服投资者给予其青睐的“加分项”。

近两年累亏2亿 业绩前景不乐观

2021年5月14日,微泰医疗器械(杭州)股份有限公司(下称“微泰医疗”)递表港交所。

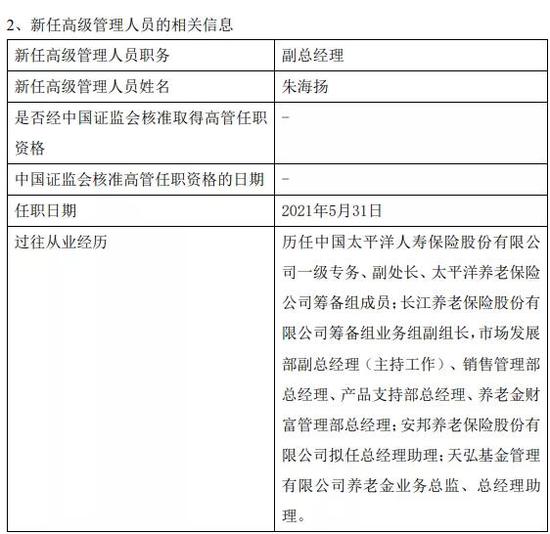

成立于2011年的微泰医疗,公司位于杭州,主营产品包括贴敷式胰岛素泵Equil和血糖检测系统。公司的产品线主要覆盖贴敷式胰岛素泵、持续血糖监测系统、闭环人工胰腺和IVD(体外诊断医疗器械)四个方面。

(来源:招股书)

(来源:招股书)微泰医疗招股书显示,目前公司有两款主打产品,包括:Equil是全球第二款商业化半抛式使用贴敷式胰岛素泵,也是首款同时在中国和欧盟获批的国产贴敷式胰岛素泵;持续血糖监测系统AiDEX G7是全球第二个实现商业化的免校准、实时持续葡萄糖监测系统。

过去两年这两款产品为公司平均每年贡献97%左右的收入。2020年微泰医疗营业收入7527.7万元,较2019年5186.3万元同比增长45.15%。值得留意的是,2019年Equil营收2468.4万元,占当年总营收的47.6%;血糖监测系统营收2698.9万元,占当年总营收的52%;2020年Equil营收3474.2万元,占当年总营收的46.2%;血糖监测系统营收3929万元,占当年总营收的52.2%。

就两款产品对公司业绩的贡献来看,血糖监测系统贡献的营收更多,Equil贡献的毛利更多。Equli2019年毛利1771.8万元,毛利率为71.8%;2020年毛利2517.5万元,同比增长42.09%,毛利率72.5%。相对而言,另一款产品AiDEX G7的毛利率不足三成。

然而,微泰医疗核心产品Equil的商业化并没使公司扭亏为盈。2020年微泰医疗亏损1.21亿元,较上年增亏4263.6万元,两年累计净亏损2亿元。

对此,公司强调税前亏损1.21亿元的主要原因为以权益结算的股份奖励开支1.11亿元。

“对人才的激励无可厚非。”一位长期关注医疗器械的观察者就此对《投资者网》表示,“投资医疗器械开发具有高度不确定性,前期需要大量的投入,而且还存在商业化可行性的巨大风险。”

然而,正如公司在招股书中坦言,在可预见的未来,公司可能会持续亏损,而且随着扩大研发及商业化的更多投入,亏损可能放大。

至少在业绩表现方面,微泰医疗的未来并不乐观。

研发投入居高不下 现金流却“不差钱”

作为一家致力于在糖尿病领域发力的年轻企业,微泰医疗强调公司的中期目标是推出糖尿病闭环解决方案,长期战略是打造基于云端大数据的糖尿病管理平台。

对医疗企业来说,无论是闭环解决方案的设想,还是云端大数据管理平台的谋划,这一切都离不开“研发”和“创新”。

从研发投入上看,微泰医疗在2019年度和2020年度的研发支出分别为5006万元和8200.9万元,分别占当年总收入的96.5%及108.9%,而且从过去两年的数据看,这一趋势或将持续。

公司目前正在研发的是AiDEX X(AiDEX G7的下一代产品)。公司称,AiDEX X将平衡对血糖读数的合理准确性的需求,在价格、便利性和舒适性方面满足FDA要求,同时尺寸更小。

值得注意的是,产品AiDEX G7的毛利率尚不足三成。而且微泰医疗也在招股书中明确指出,“我们预期,Equil的销售额在近期将继续作为我们总收入增长的重要推动因素。”

《投资者网》就相关问题咨询了公司,公司表示“目前公司正处于上市进程的缄默期,有关内容请参考港交所、公司公告等官方信息。”

就此,有行业观察者对《投资者网》表示,“公司目前的研发侧重或许无法改变公司现有产品相对单一、产品净利低的不利情况。”

另据招股书显示,公司预计在2021年下半年完成AiDEX X产品原型试生产和生产流程优化,于2021年完成医疗器械注册型式检验,并向国家药监局提交注册申请。

对此,一位长期关注医疗器械的观察者对《投资者网》表示,公司业务增长与否在很大程度上决定于公司监测、治疗和管理糖尿病的在研产品及未来在研产品是否开发成功、监管批准是否顺利和商业化是否成功,值得投资者持续关注。

尽管净亏损增大、股权激励豪掷亿元、研发战略也耗资巨大,但是微泰医疗的现金流却并没有太大承压。截至2020年12月31日,公司现金及现金等价物约5.4亿元,同比增长约1200%。

公司大幅度增长的现金流或与2020年的D轮融资有关。

事实上,微泰医疗自从成立一始,就得到了包括泰康乾贞基金、腾讯、IDG资本等资本青睐。2016年起,微泰医疗先后进行了4轮融资。招股书显示,四次融资金额分别为3100万元、1.2亿元、1.36亿元、5.75亿元,合计获得融资约8亿元。

D轮融资结束后,公司估值高达40.14亿元。

主打产品市占率仅3% 销售能力明显不足

如果说研发投入大小体现出的是企业的判断力与执行力,那么主力产品的市占率大小就是一场涉及企业生与死、兴与亡的大考。

微泰医疗所在的赛道并不拥挤。“糖尿病属于慢病,需要终身服药,群体极大。”一位券商分析师对《投资者网》强调,“慢病的负担比较重,要注意针对不同靶点创新药对于行业的推动作用”。

据灼识咨询的报告中指出,仅中国市场糖尿病管理医疗器械的规模就会从2020年的24亿美元增加至2030年的95亿美元,年复合增长增长率14.75%。

“虽然巨大的糖尿病市场有着众多医疗器械企业入局,但是糖尿病市场尚且算不上红海市场。”另一位券商分析师对《投资者网》表示,“除了胰岛素之外,其他细分的竞争相对有限。”

即便微泰医疗有着首款同时在中国和欧盟获批的国产贴敷式胰岛素泵,但其市场占有率却并不乐观。

据灼识咨询数据显示,目前公司胰岛素泵Equil市占率为3%。有分析人士对《投资者网》表示,考虑到该产品在2017年便已获批,2020年3474.2万元的收入就难免显得差强人意,“这或暴露出公司的销售短板。”

目前,胰岛素泵的市场知名度并不高,有不同券商的业内分析师甚至对《投资者网》表示,胰岛素泵这个领域过于细分,以至于并不完全了解胰岛素泵产品的具体情况。

公司的另一款核心产品血糖监测系统AiDEX G7的境遇就更难让人满意。与Equil国内无竞争对手不同,AiDEX G7的竞争优势就不那么明显。

事实上,微泰医疗的销售方式以“分销”为主,公司的前五大客户均为分销商。2019年及2020年,微泰医疗对分销商客户的总销售额分别为5125.1万元和7327.7万元,分别占营收的98.8%及97.3%。

虽然公司强调分销是医疗器械行业的惯例,但有业内投资人士对《投资者网》表示,微泰医疗面临最大的困境就在于企业销售能力的不足。

“营销策略需要改变。”北京鼎臣医药管理咨询公司负责人史立臣对《投资者网》表示,“目前公司主要通过‘医生推荐’与‘线上营销’两种方式营销。然而,这两种方式均属于传统营销策略而非精细化营销策略。然而,这将导致公司目前无法对接真正的细分客户群,从而出现推广速度过慢的现象。”

实际上,微泰医疗也正在试图寻找解决方案——不断筛选经销商。公司称,在2019年和2020年公司分别新增分销商147家与167家,同时又分别与103家和68家分销商停止了合作。

对此,史立臣对《投资者网》指出,“针对缺乏消费者服务的特点建议在线下开体验店、服务支持点;针对缺乏消费者教育的特点,建议用大数据筛选。”

如何尽快解决约3%市占率的问题,或许是留给微泰医疗亟待解决的主要问题之一。(思维财经出品)■

牛市来了?如何快速上车,金牌投顾服务免费送>>