来源:中国基金报

中国基金报记者张燕北

市场迅速回暖,带动交易型开放式指数基金(ETF)火爆,基金公司布局ETF的热情高涨起来。作为宽基ETF市场的又一创新产品,今天两只深创100ETF产品同时启动发售。

科技创新已是公募重点布局的领域,相关ETF于近期相继发行。受访人士称,科技、创新是企业持续发展的主线,也是下一阶段投资机遇生长的沃土,相关ETF将为为市场投资者分享科技创新企业发展红利提供金融工具。

宽基ETF布局再下一城

两只深创100ETF发行

今日,公募ETF发行市场再迎新品,首批跟踪“深证创新100指数”的两只ETF――华宝深证创新100ETF和永赢深证创新100ETF双双发售。

记者了解到,去年2月,深交所围绕科技、创新主线集中发布了5大全新指数,其中,深创100指数是唯一的宽基指数。指数发布后,多家基金公司向深交所寻求指数授权合作。

证监会官网信息显示,华宝、永赢基金两家公司最终抢得先机,旗下两只深创100ETF产品率先申报并获批,并于今天开售。深创100ETF产品首发前,包括深交所、基金公司、指数公司在内的各方均对产品发行工作予以高度重视,多方面加速筹备为产品顺利发行保驾护航。

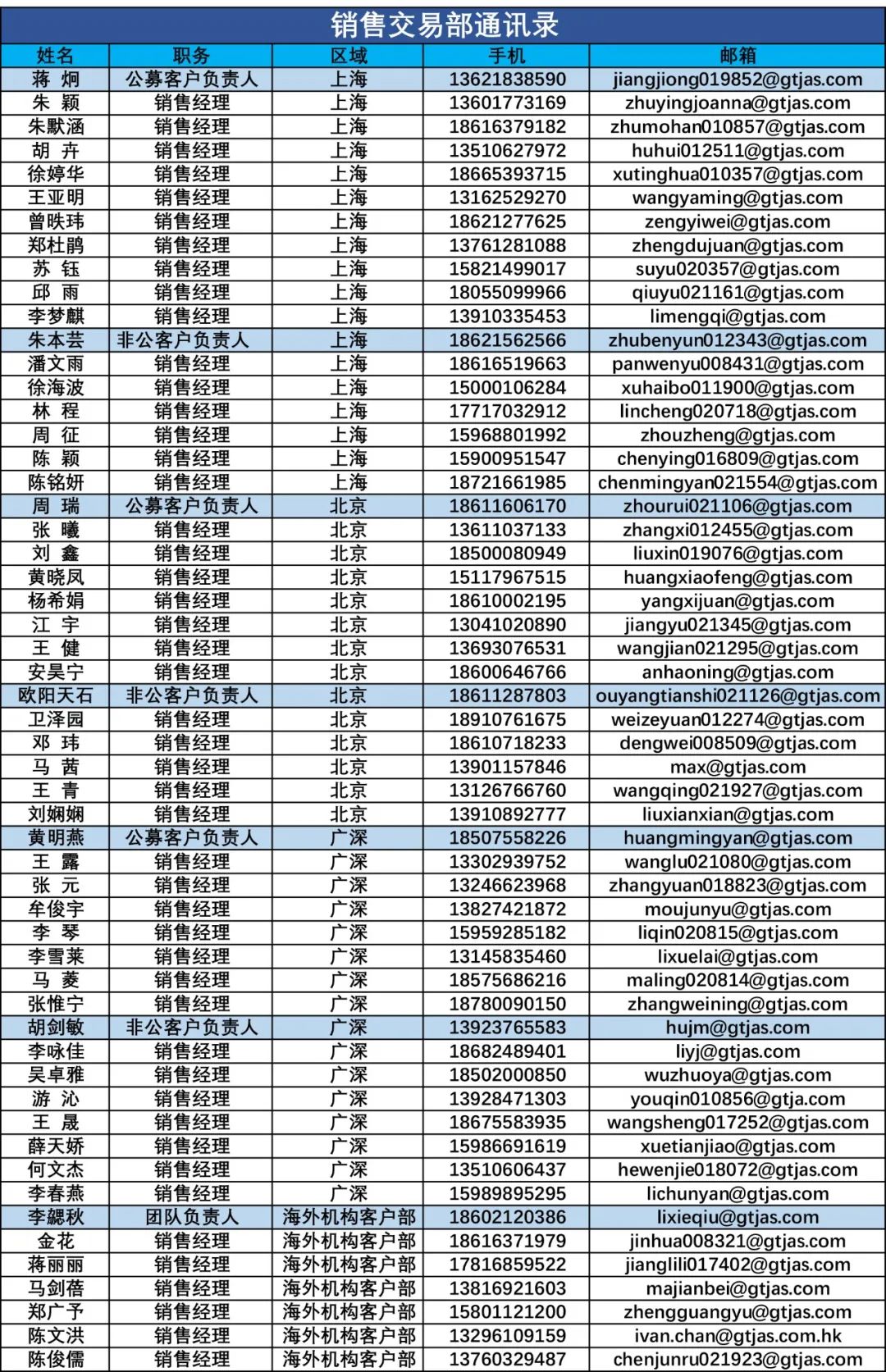

对于新品,两家基金公司都配备了实力舵手。华宝深创100ETF拟任基金经理为蒋俊阳,北京大学经济学和香港大学金融学双硕士。永赢深证创新100ETF将由公司权益投资部指数与数量投资部副总监万纯担纲管理。

据了解,深创100指数由深交所和深圳证券信息有限公司共同研发,全面反映深市创新型、成长型企业的运行特征。据一位知情人士透露,“指数选样过程中,分别剔除近半年日均成交额排名后10%的股票、商誉占净资产比率大于60%的股票、资产负债率大于80%的股票,确保指数具有良好的市场流动性,有效控制指数运行风险。最后,从企业属性、创新投入、创新产出、成长性、代表性五个维度、八项细分指标选择综合排名最高的100家企业作为指数样本。”

从行业上看,TMT、医药、家电和新能源占比超过75%,整体偏向于科技和制造两大方向,与当前科技赋能、经济转型升级的方向高度契合。成份股中深市主板市值占62.13%,创业板占比为37.87%,前20大权重股占比达到60.72%,龙头特色突出。

从历史收益表现看,深创100指数自去年2月发布以来,截至今年5月末,累计收益48%,在市场宽基指数中排名靠前。长期来看,自2012年12月31日计算至今年5月末,深创100指数年化收益达20.8%,是主流宽基中唯一一个复合年化收益超20%的指数。

万纯表示,中国经济处当前处在新旧经济动能切换的时间窗口。消费升级、科技创新仍然是未来投资的主旋律。今年市场的主逻辑来自盈利向上动能和流动性边际收缩,市场以结构性机会为主,关注产业转型升级新方向。

上述人士介绍,两只深创100ETF发售9个交易日,将在深交所快速上市。届时投资人可像买卖股票一样,在二级市场便捷地交易深创100。

科技、创新成ETF投资热土

随着市场回暖,基金公司布局ETF的步伐再度加快,科技、创新领域相关ETF产品发行更为密集。

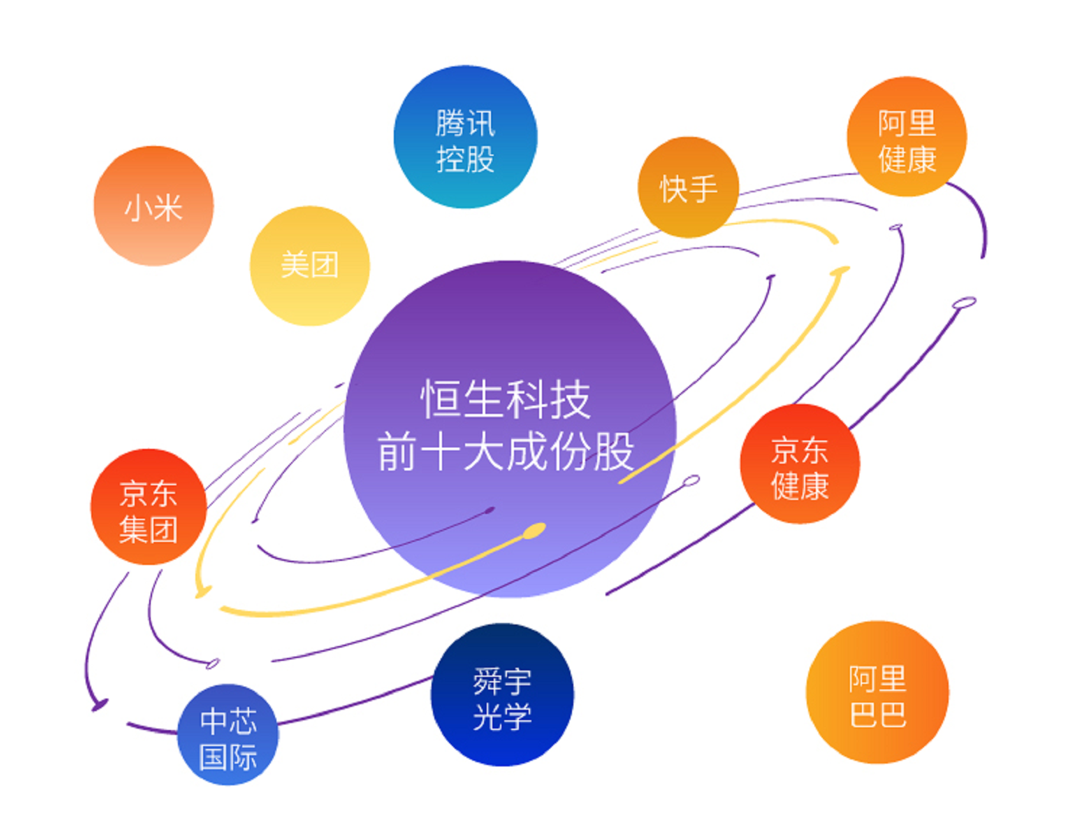

5月12日起,首批7只恒生科技ETF基金启动认购。5月18至24日,6只恒生科技ETF基金相继成立,投资者认购基金,其中3只一日结束募集。目前正处于募集阶段的ETF,包括平安中证医药及医疗器械创新ETF、景顺长城中证港股通科技ETF和华安中证沪港深科技(000021)100ETF等在内的多只科技、创新类ETF。

对于科技板块后市走势,沪上一位基金经理表示,短期看,七一前市场风险偏好有所提高,科技股将阶段性有估值修复的机会。中期来看,市场利率水平不断上升,部分估值过高的科技细分行业仍受到压制。

“行业配置方面,中期市场交易的主线仍是经济周期性回升,低估值的金融顺周期最为受益。首先,银行保险板块仍具有较好的配置价值,目前披露的银行一季报增速大幅提升,而且呈现出净息差、资产质量双双改善的局面,目前应该是投资银行股不错的阶段;保险资产端受益于利率上行和蓝筹股的上涨,负债端目前处于预期最差阶段,下半年有望边际改善。此外,随着海内外持续半年以上的补库存行情以及美国地产周期的上行,有色、化工等顺周期品种将最为受益。科技板块中可以逢低布局调整到低位且景气度较高的军工、半导体、工业软件等。”上述上海基金经理说。

创金合信科技成长基金经理周志敏表示,科技板块中,偏上游的子板块景气度较好,如处于上游元器件的半导体行业。此外,面板、电容、电感甚至LED等领域,基本都在一季度实现了50%以上的业绩增长,处于很高的景气度,细分领域的投资机会值得进一步关注。