在管理公募产品之前,博道基金的基金经理张建胜有着近6年的私募及专户产品投资管理经验,他此前管理的专户产品控制回撤表现极为突出。

除了注重控制回撤之外,在他的成长投资框架中,追求高性价比是他一贯秉承的投资思路。张建胜表示,所谓高性价比好公司需要兼顾竞争壁垒、景气度及估值,其中,竞争壁垒决定公司好坏与否,而平衡好景气度及估值可以尽量平滑基金净值波动。

绝对收益理念

与适度逆向相结合

作为一名80后“中生代”基金经理,张建胜已有11年证券、基金从业经验,他的职业生涯起步于券商研究所,曾在申万研究所担任TMT分析师,2012年曾名列新财富中小市值分析师第一;2015年起在博道投资担任投资经理,随着博道投资顺利完成“私转公”,他转任博道基金专户投资经理,去年年底开始担任公募基金经理。

张建胜深耕成长股研究和投资多年,他管理的产品更是以低回撤著称,所管理的产品在2015年股灾期间回撤大幅低于沪深300指数,且净值在当年年底就收复失地,创出新高。

“投资是相对自我的,但资管要以用户为中心。”谈及自己的投资理念时张建胜说,“用户有两个需求,第一是赚钱,第二是不要很痛苦地赚钱,若是基金波动特别大,客户有可能在相对低位的时候赎回资金。因此,基金经理在投资中首先是给客户赚钱,这就相当于绝对收益思维;其次是要相对没那么痛苦地赚钱,这就要求基金经理尽量去平滑净值波动。”

张建胜表示,自己在投资中追求高性价比的好公司,所谓高性价比的好公司需要兼顾竞争壁垒、景气度、估值三个维度。“竞争壁垒解决的是好公司的问题,投资这类公司的最终目标是要能赚钱,而平衡好景气度及估值则可以尽量平滑基金净值波动。”

据张建胜介绍,他调仓换股的主要依据是看5年期隐含回报率,随着持仓股票股价上涨,隐含回报率下降,在其投资组合中的权重也自然回落。

在张建胜的投资框架中,首先是有一个包含好公司的股票池,第二是统一的一杆尺子——5年期的隐含回报率。“因为一只股票涨得多了,隐含回报自然而然地会下来,我的仓位自然也会随之下降。”

除了具备绝对收益思维之外,张建胜的投资组合还兼顾适度逆向,即在投资组合中既有“花”也要有“花骨朵”,“花”是指市场上相对没有太多分歧的基金重仓股,“花骨朵”是指一些左侧布局的个股,这类股票的价值体现需要时间。例如,去年12月疫情期间,他就曾经逆向布局酒店板块,在他看来,疫情终将过去,酒店板块未来价值也会回升。

二季度迎来布局良机

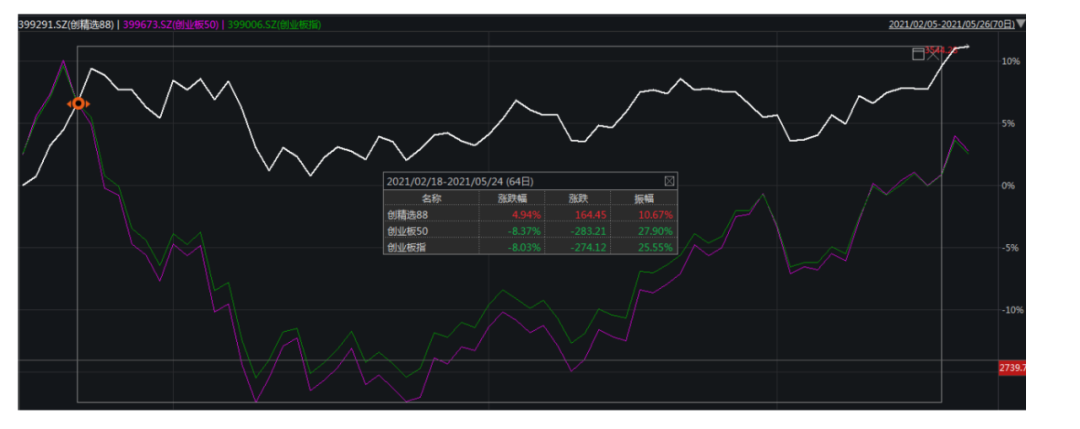

尽管今年春节以来A股市场持续调整,张建胜认为,对今年股票市场中期走势不用悲观,目前只是牛市中场休息,二季度预计市场将迎来播种的好时机。

他表示,根据PE倒数跟理财收益率对比,目前A股市场并不具备大熊市的基础,而从长期看,权益投资在未来10年居民大类资产配置中占比提升是不可逆转的趋势。

在张建胜看来,今年二季度或是新基金建仓一个较好的时点,因为今年经济或呈现前高后低的走势,而二季度或将迎来拐点,也将是流动性收紧预期和通胀预期的最强节点。

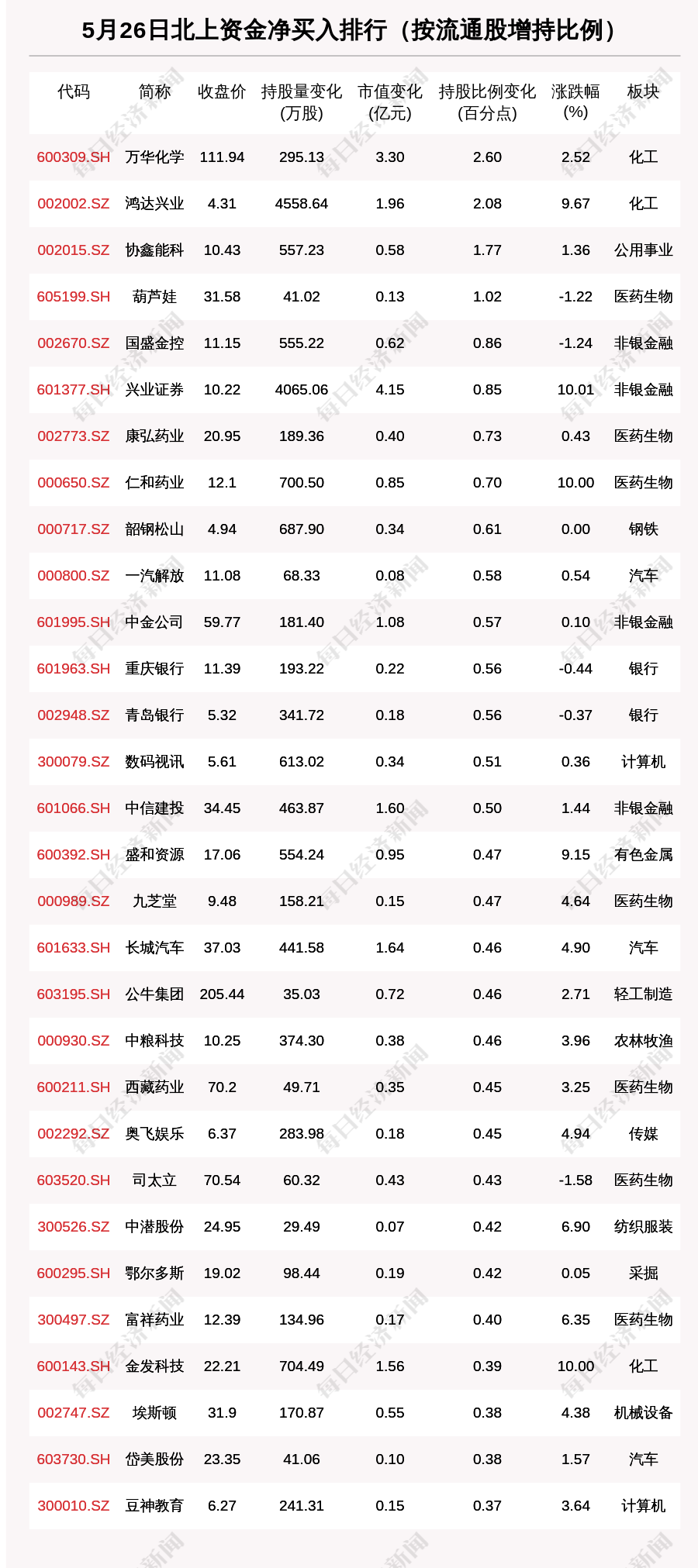

对于看好的行业,张建胜表示,第一,看好产业渗透率或者集中度加速提升的板块或行业,如啤酒、连锁酒店、面板等。“啤酒行业我觉得是处于景气度向上走的一个阶段,与消费升级更相关,以前拼的是渠道能力,现在开始拼中高端的品牌能力。”第二,看好长期趋势不可逆的行业或板块,如互联网化、老龄化,对应的云计算、医疗服务等。最后是低估行业里面具有性价比的行业,“如银行,我觉得今年至少从绝对收益的角度还是可以配置的。”

“今年公募超额收益的潜在方向,首先是在港股和一些次新股,然后是那些中盘成长的个股,最后是白马股。”张建胜说,港股中的互联网板块是目前其逆向布局的重点之一,在注册制实施的背景下,今年将会出现很多新上市公司,一些市场来不及研究的个股也可能是获取超额收益的来源。