来源:少数派投资

5月份东方财富研究中心做了一个研究统计,居然很多龙头股“腰斩”了,要知道里面很多标的都是前段时间的大牛股,有些还是“核心资产”。这个现象会让投资者很迷惑,那些热点不参与的话很可能错失大机会,但是何时撤退也是非常难以判断的。

抱着学习的态度,我们会借鉴一些其他同行的研究思路,试图分析一下如何抓住机会,如何规避风险。

当然我们也认为,如果没有把握做好这个选择,换种思路也是不错的,选择收益风险比高的投资机会,更容易长期取得超额收益。

先来看看东方财富研究中心的统计,由于很长一段时间以来,不管是机构投资者,还是自然人投资者,投资方向主要集中在行业龙头,或者是细分龙头上,仅统计市值500亿以上的公司。

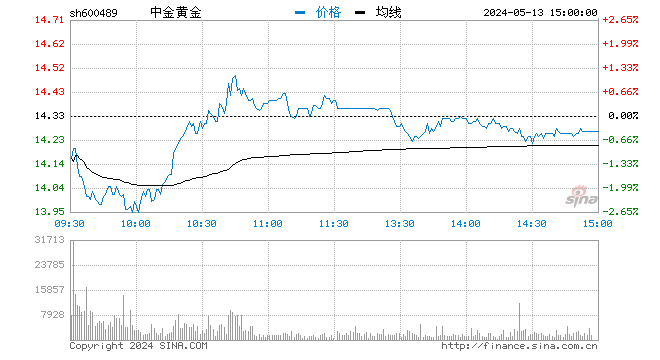

截至5月上旬,A股最新市值500亿以上的公司有285家,相较52周最高价来讲,其中的239家公司跌超10%,173家公司跌超20%,94家公司跌超30%,46家公司跌超40%,13家公司超过50%。其中部分的行业龙头回撤幅度很大,比如顺丰控股回撤了49.54%、金龙鱼回撤了47.17%、比亚迪回撤了46.39%、立讯精密回撤了45.99%、三一重工回撤了42.35%等等。

不仅是A股,过去一段时间南向资金疯狂流入港股,很多500亿以上的公司,表现也很惨淡。

数据显示,港股最新市值500亿以上的191家公司中,有135家公司相较52周最高价,回撤超过10%,92家公司回撤超过20%,51家公司回撤超过30%,23家公司回撤超过40%,6家公司超过50%。

其中不乏“核心资产”,比如药明生物回撤达到58.23%、海底捞回撤49.36%、泡泡玛特回撤46.56%、美团回撤45.87%、快手回撤45.62%、农夫山泉回撤44%等等。

为了更好的参与成长股投资,各家研究机构也做了很多研究。天风策略研究有个专题,把市场上的公司大致可以分为两类:

一类是可用 DCF 定价的资产,这类资产的特点是有可持续增长能力,能够看长期,此时盈利的可持续增长是长期回报率的来源。

另一类是增长持续性不确定或有周期性的资产,对于这类资产,理论上来说,不能采用 PEG 定价,更多是“炒业绩”的逻辑,即市场更倾向于用短期高增长(增速G)给予定价,当年扣非增速更快的公司往往表现更好,此时,回测发现(针对扣非增速在30%以上的公司)估值高低反而不是决定超额收益的核心因素。

这个思路很值得投资者借鉴,但是难点是怎么知道未来业绩会不会超过30%呢?

什么时候成长的逻辑被市场的投资者不认同了呢?优秀的跟踪能力并不是一般投资者具备的,就算是机构投资者也会有一定的不确定性。

国信证券研究所金融工程组做了另外一项研究,《基于分析师认可度的成长股投资策略》。

上市公司披露盈余公告后,分析师经常会点评其业绩,这给确认其成长性提供了额外的信息。如果上市公司披露盈余公告显示业绩增速高,并且分析师撰写研报也确认了其“业绩大幅增长”且同时上调其预期净利润,那么就更加能确认其高成长性。

根据盈余公告后分析师研报标题对于业绩的认可与预期净利润的上下调情况来判断分析师对于股票业绩的认可情况,进而在高增速股票池中,以分析师认可数量差、分析师上下调比例差共同选股构建了季频换仓的分析师认可成长股组合,效果也是很不错的。

这类的量化研究更好的结合了基本面变化的整体判断,也考虑换股问题,是一种比较可行的策略。至少不用“死扛”着股票来面对未来长期的很多不确定性。

当然这个难度也很大,别说普通投资者根本无法掌握,即便是对专业机构投资者而言,数据来源的及时性准确性,算法的合理性,策略失效后新的算法的迭代问题等等,这些都是很难的课题。

我们觉得,投资者也可以采取另一类思路,寻找当下“收益风险比”高的机会,虽然会错过很多“风景”,但是这种投资策略长期看下跌的空间不大,向上收益的不小,投资者可以更加从容。

扫二维码,注册即可领取6.xx%理财券>>