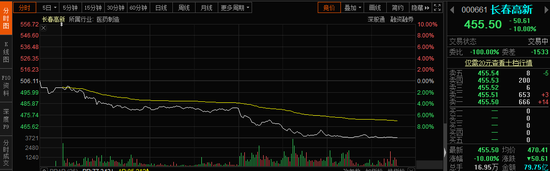

中国经济网北京5月21日讯今日,广州三孚新材料科技股份有限公司(以下简称“三孚新科”)在上交所科创板上市。截至今日收盘,三孚新科报39元,涨幅253.58%,成交额5.02亿元,换手率79.26%,振幅106.26%,总市值35.95亿元。

三孚新科是一家表面工程专用化学品提供商,主要从事表面工程技术的研究及新型环保表面工程专用化学品的研发、生产和销售。公司产品广泛应用于印刷电路板、通讯基站设备、手机零部件、五金卫浴产品及汽车零部件等工业产品的表面处理。

三孚新科控股股东为上官文龙,实际控制人为上官文龙、瞿承红夫妇,其直接和间接合计控制三孚新科62.13%的股份。其中,上官文龙直接持有三孚新科2795.20万股股份,持股比例为40.43%;瞿承红直接持有三孚新科1500.00万股股份,持股比例为21.70%。

三孚新科于2021年2月2日首发过会,科创板上市委员会2021年第12次审议会议对三孚新科提出问询的主要问题为:

1.请发行人代表说明:(1)发行人各细分项下毛利率水平变化的合理性;(2)各细分产品的定价机制,以及发行人是否建立了完善稳定的定价流程及内控程序。请保荐代表人发表明确意见。

2.请发行人代表说明发行人是否存在体外资金循环、第三方代垫成本费用等情形,以及相关资金管理的内部控制制度是否健全并有效执行。请保荐代表人详细说明核查过程并发表明确意见。

3.请发行人代表说明:(1)水平沉铜和化学镍金两项产品的核心竞争力;(2)在扩大应用领域,实现进口替代方面可能面临的困难和发展前景;(3)在电子化学品已成为发行人主要产品的背景下,发行人募投项目“替代氰化电镀的高密度铜电镀循环经济关键技术产业化示范项目”的合理性。请保荐代表人发表明确意见。

三孚新科本次在上交所科创板上市,公开发行股票数量为2304.6377万股,发行股数占发行后总股本的25%。三孚新科本次发行价格为11.03元/股,保荐机构为民生证券股份有限公司,保荐代表人为王凯、王建玮。三孚新科本次募集资金总额为2.54亿元,扣除发行费用后,募集资金净额为2.03亿元。

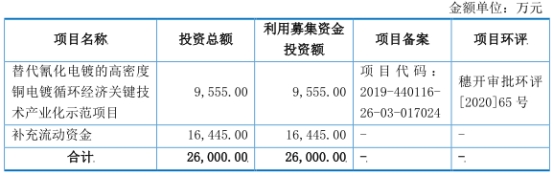

三孚新科最终募集资金净额比原计划少5714.11万元。三孚新科5月18日披露的招股说明书显示,公司拟募集资金2.60亿元,其中9555.00万元用于替代氰化电镀的高密度铜电镀循环经济关键技术产业化示范项目、1.64亿元用于补充流动资金。

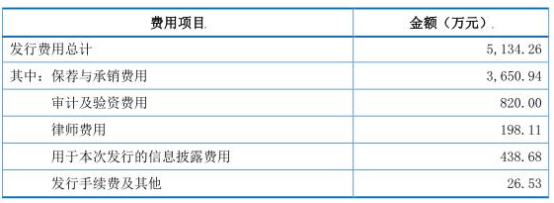

三孚新科本次上市发行费用为5134.26万元,其中保荐机构民生证券股份有限公司获得保荐与承销费用3650.94万元,华兴会计师事务所(特殊普通合伙)获得审计及验资费用820.00万元,北京观韬中茂律师事务所获得律师费用198.11万元。

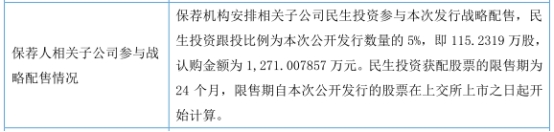

本次发行的战略配售对象为保荐机构相关子公司民生投资,无其他战略配售安排。民生投资跟投比例为5%,即115.2319万股,跟投金额为1271.007857万元。

扫二维码,注册即可领取6.xx%理财券>>

扫二维码,注册即可领取6.xx%理财券>>