记者:李树超 续高

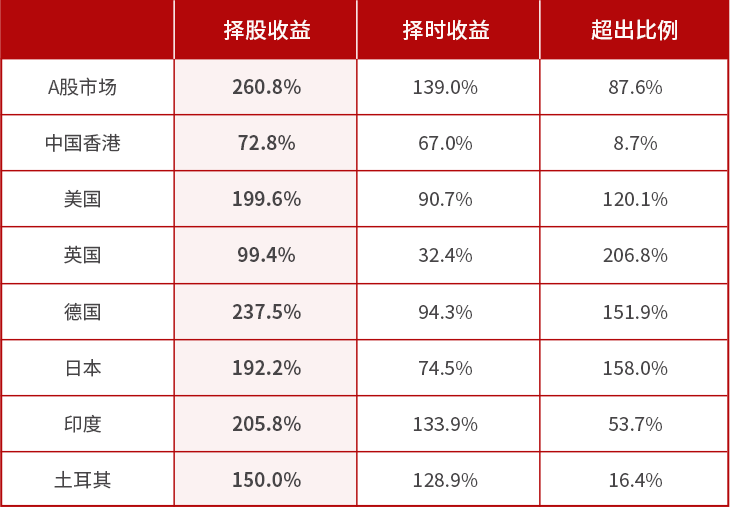

“去年是对公司盈利模式的重估,今年是对公司增长质量与成色做出验证的一年。只有那些能够持续验证业绩增长、具备行业竞争壁垒的企业才能维持估值溢价。因此,精挑细选公司质地,获取优秀个股阿尔法就成为今年投资制胜的关键。”谈及今年投资策略,银华阿尔法混合拟任基金经理薄官辉如是称。

在空间巨大行业中

寻找好公司

薄官辉拥有16年证券从业经验,2015年4月起任银华中国梦30基金经理、银华基金基本面趋势组团队负责人。卖方、买方研究员和基金经理的职业经历,培养了他多角度研究上市公司、深度挖掘价值的专业能力,形成了“形神兼备,以神为主”的投资哲学。

所谓“形”是指公司的财务报表质量和公司管理水平,以及公司的商业逻辑是否立足社会发展,满足大众需求;“神”则是指公司未来的发展空间。

以上述投资理念为基础,他构建了“选股制胜”的投资框架,强调对行业发展和公司成长的深入理解,寻找业绩持续增长的公司并长期持有。

落实到选股上,薄官辉会寻找代表公司成长因素的经营能力和技术进步的好公司,综合参考行业景气度、利润增长和估值水平,在消费、科技两大优势行业中寻找细分子行业的投资机会。同时把握行业和公司的边际变化,做好成长性和估值平衡,追求风险调整后的收益。

银河数据显示,截至5月14日,薄官辉管理银华中国梦30近六年,回报率达134.4%,年化回报15.12%,超基准总回报130.66%。

在追求超额收益的同时,他将基金的回撤管理放在非常重要的位置,赚取风险可控下的合理回报。

掘金消费、科技

两大优势行业

展望A股市场,薄官辉认为今年乃至未来几年的市场都将以精选个股作为主线。在他看来,今年的市场行情不是很乐观,但也无需悲观。不论在交易结构还是持股结构上,A股的“抱团”现象已经被打破,市场的不确定性已充分体现在年初的股价调整中,“悲观的人已经离场”。

从基本面来看,一季度数据显示,大部分上市公司的业绩增长可圈可点,除金融和石化行业,一季度A股上市公司的平均利润增长超过20%,较为强劲的增长超出了市场预期;政策导向上,政治局会议确定了对宏观经济政策的健康定调,当前经济恢复不均衡、不稳固,并强调了货币政策“不急转弯”的导向。

基于以上判断,薄官辉今年在投资上将采取更为谨慎的态度,寻求结构性的投资机会。

具体到行业配置上,他看好消费、医药等高景气度板块,比如消费领域中的白酒、医美与医药领域中的CXO板块,以及新能源汽车中的电池产业链、隔膜等。此外,科技与消费相结合的新兴消费领域也是薄官辉关注的重点。

薄官辉判断今年的板块性机会可能出现在制造业。这是因为,一方面,受益于全球产能向中国转移的趋势,中国制造业中的大部分公司都在紧锣密鼓地进行制造业升级和智能化改造;另一方面,疫情对劳动力形成了较大约束,考虑到供应链安全问题,越来越多的国内企业开始尝试使用国内产业链产品,为国内高端制造业企业提供了更多机会。

不过薄官辉也强调,随着中国经济不断恢复,利率也随之正常化,利率上行会对估值造成压力。

正在发行中的银华阿尔法混合基金在投资范围上可投向科技、消费,甚至医药和周期,是涵盖A股和港股的全市场权益基金。为了提升新基金投研水平,银华基金增强了投研力量,专注科技成长股研究投资、有12年证券从业经历的王浩将与薄官辉一起共同管理这只新基金,最大程度发挥各自的能力圈优势。

“只要市场有机会,还是能够在抓住收益的同时,尽可能减少波动。但若一直无法累积起安全垫,我会低仓位保持到建仓期结束。尽管这样可能会损失一些收益,但能为持有人提供最大的保护。”薄官辉坦言。

风险提示:基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金净值会因为证券市场波动等因素产生波动,投资者需根据自身的风险承受能力、投资期限和投资目标,谨慎选择合适的产品并详细阅读产品法律文件,基金的具体风险请查阅招募说明书的“风险揭示”章节的相关内容。