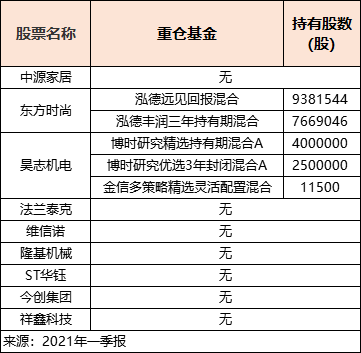

5月17日,国家统计局公布了4月份的经济数据,中国4月规模以上工业增加值增加9.8%,前值14.1%,比2019年同期增长14.1%,两年平均增长6.8%。从环比看,4月份,规模以上工业增加值比上月增长0.52%,前值0.60%。1—4月份,全国固定资产投资(不含农户)143804亿元,同比增长19.9%;比2019年1—4月份增长8.0%,两年平均增长3.9%。其中,民间固定资产投资82519亿元,同比增长21.0%。从环比看,4月份固定资产投资(不含农户)增长1.49%。4月份,社会消费品零售总额33153亿元,同比增长17.7%;比2019年4月份增长8.8%,两年平均增速为4.3%。

工业增加值环比增速略有下滑,

产量总体稳定

表:我国宏观经济数据

数据来源:wind,鑫元基金整理

4月规模以上工业增加值增加9.8%,前值14.1%,比2019年同期增长14.1%,两年平均增长6.8%。从环比看,4月份,规模以上工业增加值比上月增长0.52%,前值0.60%。从主要产品产量来看,4月份钢材、水泥、十种有色金属、原油加工量的两年平均增速分别为8.0、5.0、7.6、4.1较3月份分别变化1.9、0.7、0.6、1.6个百分点,增速大体稳定。汽车产量增速回升至5.9%,主要由基数效应来解释,但环比来看4月汽车产量环比减少9.7 %,与芯片供应不足有直接关系。

制造业相关的金属切削机床持平于前值,工业机器人较前值有10%左右的跌幅,制造业景气尚可,部分领域依然受制于元器件短缺。电脑和智能手机产量分别为3290万台和1.27亿部,前值分别为4070万台和1.05亿部,涨跌互现,从出口数据上来看海外相关需求尚可。

发电量为6230亿度,略逊于前值的6579亿度,季节性回落,本月出口交货值为11584亿,基本持平于前值11947亿,与外贸数据依然处于景气度的表现相吻合。3月工业生产活动维持在较为活跃的水平,海外需求和内部生产依然处于正常的经济轨道之中。

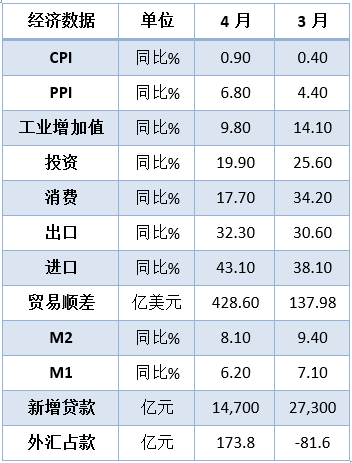

基建稳地产有韧性制造业有空间

图1:投资分项累计同比回落

数据来源:wind,鑫元基金整理

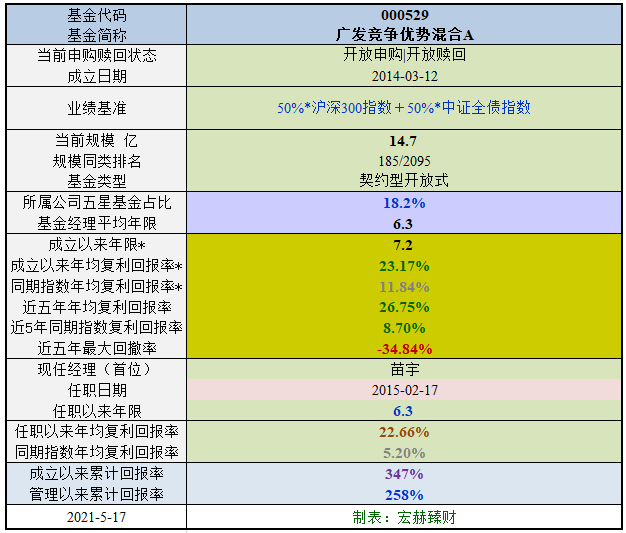

1—4月份,全国固定资产投资(不含农户)143804亿元,同比增长19.9%;比2019年1—4月份增长8.0%,两年平均增长3.9%。其中,民间固定资产投资82519亿元,同比增长21.0%。从环比看,4月份固定资产投资(不含农户)增长1.49%。基建投资方面,4月基建投资两年平均增长3.8% 表现不温不火。预计未来几个月基建投资增速大体维持这一水平。过去两年基建投资增速均在3 .4左右。今年4月基建投资3 .8的两年平均增速表现不温不火。

去年专项债发行大幅增加,但受制于项目不足,基建投资增速并未提高。今年新增专项债规模比去年有所有所缩减,但综合考虑项目充足程度以及地方政府债务约束的背景,今年基建投资增速可能与去年大体接近。制造业投资方面,4月份制造业投资两年平均增长3.4% 明显好于前值0.3%,未来制造业投资增速依然有改善的空间,1-3月份工业企业利润总额两年平均增长22.6 %,制造业企业投资的内源性融资有所回升。另外今年4月份企业中长贷两年平均增长53%,仍维持了较高的增速。较高的盈利增速和信贷增速对制造业投资构成支撑,预计未来几个月制造业投资增速继续改善。

房地产方面,4月份房地产销售增速略有回落但仍然较高,新开工与土地购置仍然偏弱,施工面积增速略有回落预计未来几个月房地产投资增速缓慢回落。4 份商品房销售面积两年平均增长8.0%,较3月增速8 .9略有回落,但仍处于较高水平。房屋新开工和购置土地面积分别两年平均增长 5.4%、1.9 %,两者均仍是负增长,表现偏弱。较好的销售对房地产投资构成支撑,不过偏弱的土地购置和新开工对房地产投资构成抑制。4 月份房地产投资两年平均增长10.3% 高于3月增速 7.7%。

但是1-4月施工面积两年平均增速较1-3月下滑0.4个百分点至6.4%。考虑到施工和新开工面积增速均有所下滑,4月房地产投资增速的回升可能是因为土地购置费用的增长有所加快。土地购置费用并不直接形成实物投资,短期波动相对较大,从我们内部的地产研究团队的观点来看,3月一线城市和多个重点二线城市均受到供地“两集中”制度约束,推地和成交面积均有一定回落,4月随着宅地“两集中”供应新规在多个城市陆续落地,重点城市土地交易活跃度明显增加,宅地成交量较上月上涨近三倍,出让金总额为1549亿元,环比上涨近五倍,溢价率环比上涨近16个百分点。在楼市调控、房贷利率整体略有上升背景下,预计未来几个月商品房销售增长会继续放缓。

但考虑到政策收紧主要针对部分楼市过热的地区,不具有全局性,调控的初衷是维持房地产平稳健康发展,我们预计商品房销售增速回落会相对缓慢。近几个月偏弱的房屋新开工反映了开发商对房地产市场偏谨慎的态度,对未来的房地产 投资也构成一定的拖累。预计未来几个月房地产投资增速缓慢回落。

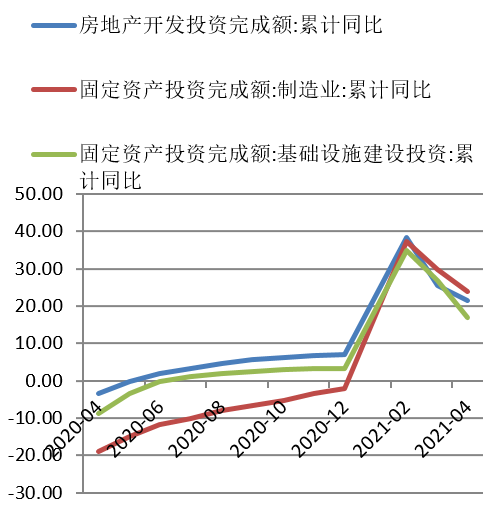

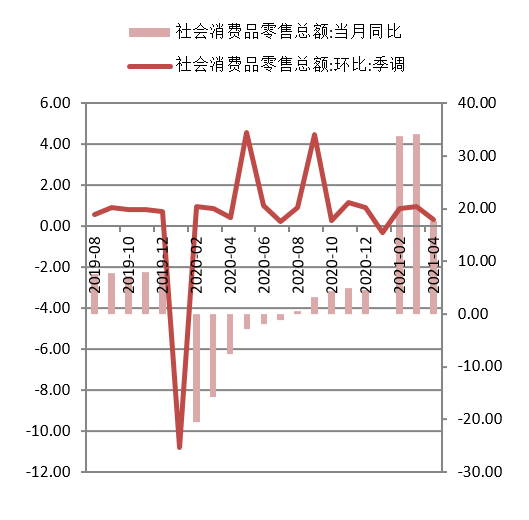

零售总额持平于前值,弱于预期

图2:消费品零售总额季调环比回落

数据来源:wind,鑫元基金整理

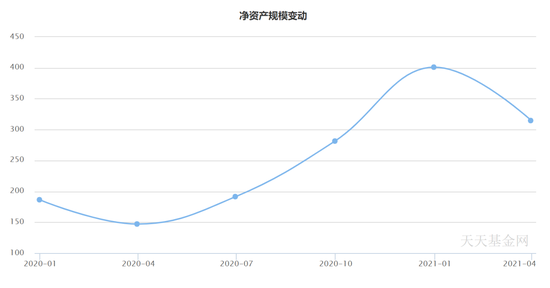

4月份,社会消费品零售总额33153亿元,同比增长17.7%;比2019年4月份增长8.8%,两年平均增速为4.3%。其中,除汽车以外的消费品零售额29468亿元,增长17.9%。扣除价格因素,4月份社会消费品零售总额实际增长15.8%,两年平均增长2.6%。从环比看,4月份社会消费品零售总额增长0.32%。4月消费增速明显偏弱不仅低于3月增速,也低于去年四季度6.5%左右的两年平均增速。芯片供应的不足对汽车、通讯器材等的消费构成约束4月相关消费增速有所回落,限额以上单位商品零售额为3685亿,逊于前值3930亿,本月通讯器材销售额为434亿,亦逊于前值457亿。

消费增速一般表现是较为平稳的,当年两年平均增速依然低于疫情前的2019年12月的8%水平,从我们内部的宏观框架来看,消费增长中枢很难回到过去8%的水平,消费增长由分配局面决定,而任何分配都是生产方式本身分配的结果,过去两年多的生产方式并没有发生根本性的变化,增长中枢回落也在意料之中。相较于其他总量数据的回升力度而言,零售总额数据的回升力度略显不足,与疫情的反复以及中国自身的经济结构有密切的关系。

目前经济恢复水准,接近疫情前

在工业生产依然较为活跃的当下,监管层对地产市场的调控继续保持高压态势,反映出政策制定者对于债务驱动增长模式的警惕性。与此同时,我们也注意到部分地方政府对于地价涨幅的控制,合理控制租赁比例,这一点与决策层对于地方政府的债务扩张是一脉相承的。国内的政策目标依然是相当清晰的,即在控制总量的前提下进行结构调整,最终实现内外双循环的局面。

物价方面来看,工业品价格的暴涨终于引起决策层的关注,这才有了国常会上李克强总理专门针对这一问题的表态,“要跟踪分析国内外形势和市场变化,做好市场调节,应对大宗商品价格过快上涨及其连带影响”,这是一个明显的信号,表明政府层面对当下大宗商品过快上涨产生了极大的担忧,相关的政策也在陆续出台,包括正式和非正式的手段正在运用。

正是基于这个主要逻辑,本周后面两个交易日的资本市场走得较为极端,之前强势上涨的商品市场出现跌停潮,而股票市场则迎来大幅上涨,债券市场收益率继续延续下行趋势。从基本经济逻辑来讲,当政策强力干预大宗商品市场时,物价上涨的节奏被打断,通胀预期会有所降温,进而刺激成长股和利率债的上涨,两者的定价中通胀预期均是极为重要的因素。海外方面,物价表现大幅超出政策制定者预期,而非农又大幅不及预期,“滞胀”预期日益强烈,美债应声下跌。

从美国国债收益率曲线表现来看,一年期和五年期国债收益率曲线的上涨幅度明显落后于十年期国债曲线,当前的期限利差水平明显高于历史同期相同经济活跃度水平时的利差表现。我们以美国工业总本产出指数和全部制造业出货量水平与疫情之前进行比较,不难看到,目前的工业总体产出指数距离历史最高位附近只有5%左右的差距,而全部制造业出货量水平则已经创历史新高。这表明目前的经济恢复水准已经接近恢复至疫情正常经济水平。

相形之下,现在的利差水平表现还处于2017年年初的水平,也就是经济恢复初期水平,这也与美联储对于当前的经济恢复状况的描述是相一致的。正是缘于此,美联储维持宽松的政策立场不变。这种政策与经济表现之间的不协商正是大宗商品价格持续强劲表现的主要原因之一,在美联储没有实质性收缩流动性投放之前,已经接近历史高位的经济表现将成为市场参与者将持续做多大宗品的主要理由。因此,在资产价格的迅速上涨以及经济表现的滞胀担忧上,我们继续坚持前面“萧条之前是滞胀”的判断。

免责声明

本报告中的信息均来源于已公开的资料,我公司对这些信息的准确性及完整性不作任何保证。

在任何情况下,报告中的信息或所表达的意见并不构成证券买卖的出价或询价。在任何情况下,我公司不就报告中的任何投资做出任何形式的担保。本报告内容和意见不构成投资建议,仅供参考,使用前务请核实,风险自负。

本报告版权归鑫元基金管理有限公司所有,未获得鑫元基金管理有限公司事先书面授权,任何人不得对本报告进行任何形式的发布、复制。