近日,惠州仁信新材料股份有限公司(简称“仁信新材”)闯关创业板获受理,本次公司拟募资6.29亿元,保荐机构为万和证券。

仁信新材是一家专门从事聚苯乙烯高分子新材料研发、生产和销售的国家高新技 术企业,现有产品主要为通用级聚苯乙烯,其应用广泛,经加工成型后可应用于 光学显示、家用电器、日用品、包装等领域,主要产品按类型可以划分为普通料 和专用料,其中专用料按照具体用途区分又可以进一步细分为导光板系列、扩散 板系列、冰箱专用料系列。

招股书显示,邱汉周、邱汉义、杨国贤为仁信新材的共同创始人,三人已经签署《一致行动协议》,合计持有股份57.73%,为公司的实际控制人。

界面新闻记者梳理招股书发现,仁信新材存在原材料价格波动大、单一供应商占比过高、扩充3倍产能能否消化等风险。

营收连降净利大增

招股书显示,报告期内,仁信新材实现营业收入分别为13.53亿元、12.41亿元和11.13亿元,净利润分别为6745.23万元、1.09亿元和1.70亿元,公司的收入规模呈下降趋势,而净利润规模持续上升。

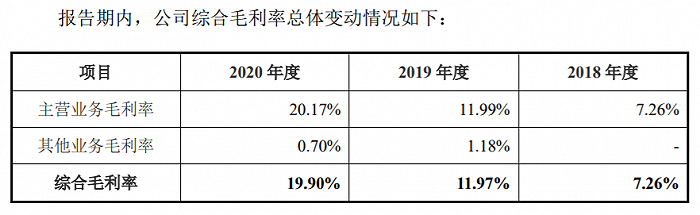

界面新闻记者查阅招股书发现,仁信新材净利润规模持续上升的核心原因是公司的综合毛利率呈现逐年上升态势。

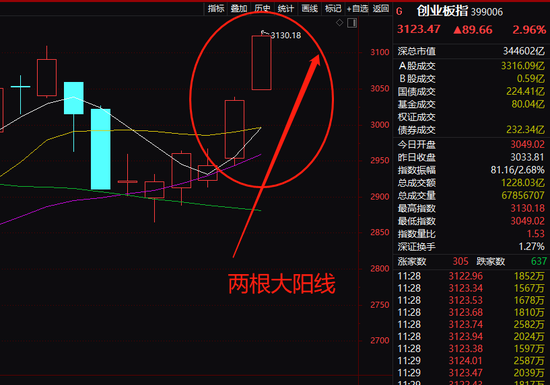

图片来源:招股书

图片来源:招股书招股书显示,报告期内,仁信新材综合毛利率分别为7.26%、11.97%和19.90%,而主营业务毛利率分别为7.26%、11.99%、20.17%,因此主营业务毛利率的波动情况将直接影响综合毛利率的变动情况。

仁信新材的主营业务收入来自通用型聚苯乙烯的销售,因此公司的综合毛利率波动集中反映为产成品聚苯乙烯与主要原材料苯乙烯之间的价差变动。

界面新闻记者注意到,报告期内,仁信新材原材料苯乙烯的成本价格比产品聚苯乙烯的销售价格下跌更快,其价差分别为739.14元/吨、1032.85元/吨和1452.84元/吨,价差拉大,直接拉升了主营业务毛利率的上涨。

但值得一提的是,报告期内,仁信新材苯乙烯采购占全部原材料采购的比重分别为98.04%、97.34%、97.07%,那么苯乙烯的价格波动会直接影响公司的生产成本,从而影响公司业绩。

市场分析人士称,苯乙烯作为一种重要的有机化工原料,其价格波动与国际石油及相关基础化工产品(如乙烯、纯苯等)的价格波动高度相关,而影响国际石油价格波动的不确定因素众多,间接导致苯乙烯的价格变动相对较大,未来苯乙烯的价格走势仍然不确定。

因此,仁信新材在未来原材料苯乙烯的成本价格不确定的情况下,能否通过维持或者提高聚苯乙烯的销售单价来拉升利润价差将会直接影响公司的综合毛利率以及净利润。

单一供应商采购占比过大

招股书显示,报告期内,仁信新材对前五大供应商的采购金额分别为11.39亿元、9.56亿元和7.80亿元,占采购总额的比重分别为92.19%、93.08%和91.46%,均超90%以上。

值得注意的是,仁信新材对第一大供应商中海壳牌石油化工有限公司(简称“中海壳牌”)存严重采购依赖的现象。

报告期内,公司向中海壳牌采购的原材料为苯乙烯,采购金额分别为9.13亿元、7.15亿元和5.52亿元,占采购总额的比重分别为73.88%、69.66%和64.65%,尽管采购金额整体呈下降趋势,但采购比例持续在60%以上。

天眼查显示,中海壳牌是国内投资额最大的中外合资石化企业之一,其外资股东为持股50%的壳牌南海私有有限公司,是荷兰皇家壳牌有限公司的成员之一;中资股东为持股50%的中海石油化工投资有限公司,股权穿透后,实控人为国务院国资委。中海壳牌主要生产乙烯和相关石化产品、石油产品及附属产品,是国内最大的乙烯生产企业。

关于向中海壳牌单一采购比例过高的原因,仁信新材称公司与中海壳牌之间系基于双方相互需要而形成的互利共赢、长期稳定的合作关系,但表示如果未来与中海壳牌的合作出现不利情况,公司的经营业绩可能会因此而出现重大波动。

扩充3倍产能能消化吗?

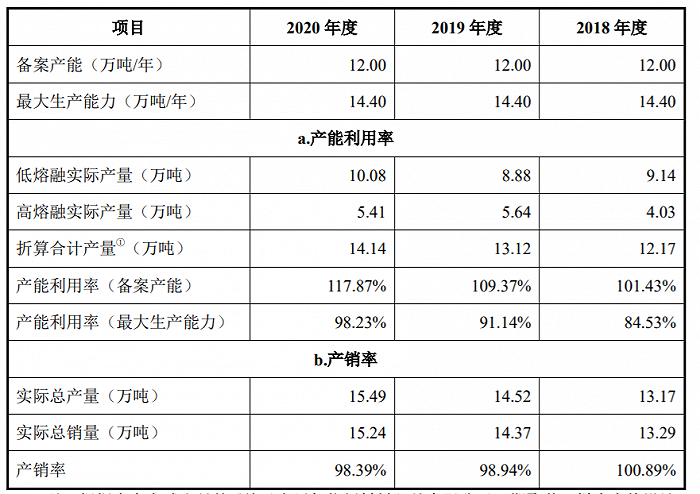

图片来源:招股书

图片来源:招股书需要注意的是,以反应停留时间为折算基础,在仁信新材现有的反应釜配置模式及规模下,高熔融产品的产量等于低熔融产品的产量乘以约1.33,而该表将高熔融指数的产品折算成低熔融指数的产品进行产能统计。

招股书显示,报告期内,仁信新材聚苯乙烯生产线设计年产能为12万吨,最大的产能利用率为84.53%、91.14%和98.23%,产销率为100.89%、98.94%和98.39%。

界面新闻记者注意到,仁信新材本次拟募资5.32亿元用于扩充聚苯乙烯的产能项目建设,达产后将增36万吨年产能,最终公司聚苯乙烯年产能将达48万吨,产能增加3倍。

值得一提的是,与同行业可比公司相比,行业内最为领先的石化产品生产企业之一的镇江奇美化工有限公司,其聚苯乙烯年产能为52万吨,位居全国第一位,而仁信新材拟扩充3倍未来达48万吨的年产能是否能够消化将是一个大大的问号。

仁信新材称,本次聚苯乙烯产能项目实施完毕之后,公司将成为行业内产能相对领先、品质优良、成长较快的代表性企业,而优质的客户资源有助于消化公司的新增产能,行业影响力和持续盈利能力将会得到进一步提升,但仍然不能排除未来在市场开拓、产品开发等方面无法达到原有预期,公司将面临募集资金投资项目产能难以消化的风险。

扫二维码,注册即可领取6.xx%理财券>>