债券市场

上周长端收益率整体震荡,周四短端收益率有所上行。大宗商品价格上涨,通胀预期更加强烈。周二PPI数据超预期,但债券市场反应不大,出现商品、债券同涨的状态。周三金融数据明显下行,市场呈现利好出尽走势。资金面仍然宽松。长端表现好于短端。

国寿安保基金认为

从基本面来看,通胀预期愈演愈烈,中美通胀数据都超出预期。这轮大宗商品的上涨既有供给短缺的因素影响,也有经济复苏、需求增加的拉动。中美两国对于通胀的态度一致,美联储认为通胀上行是暂时的,一方面有基数因素影响,另一方面在群体免疫、供给放开后,通胀压力可控;国内央行同样强调本轮大宗商品的上涨没有叠加内需过热,很难形成输入性通胀。

央行态度直接影响了流动性表现。二季度货币政策执行报告中对通胀进行了专栏分析,并且再次强调我国没有长期通胀通缩的基础,央行对通胀的态度是增加关注但尚无行动,这就导致了央行维持了态度中性,资金面相对宽松。

供给方面,本月国债供给缩量,或为地方债发行铺路,地方债预计将继续放量发行。近期债券表现较好,主要是资金面宽松的逻辑持续发酵,市场无视通胀利空。由于年初疫情反复,部分省份的服务业复苏受到影响,导致一季度环比低增长。因而相比通胀风险,政策更加关注稳增长,保持了较为宽松的货币环境。3月、4月数据已经出现好转,二季度经济环比增速预计有所反弹。5月地方债发行有所放量,需要观察央行的流动性配合。资金面变动可能带来进一步的交易性机会。

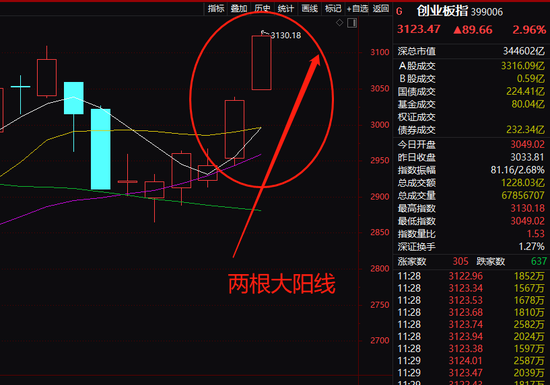

股票市场

上周A股整体显著走强,市场分化波动巨大。

前期由于大宗商品持续上涨,顺周期行业持续保持强势,但后期在国常会“做好市场调节,应对大宗商品价格过快上涨及其连带影响”的表述后,大宗商品价格持续大幅下行,带动整体顺周期行业大幅调整。

另一方面,前期担忧商品价格上行对中下游制造业产生成本冲击,相关行业也出现了大幅调整,但后续在商品价格加速下跌中也显著反弹;市场风险偏好在下半周也显著改善,前期调整较多的核心资产以及部分受市场情绪影响大的军工、券商等板块也大幅上涨。

国寿安保基金认为

股票市场仍在相对较好的反弹窗口期,但中期来看还是需要关注通胀走势。中期基本面仍将延续向好,目前看大宗商品价格大幅上行对中下游成本产生影响,但相对可控,整体上内外需仍然较好,企业盈利会维持较好的水平。但是也需要关注后续成本上行趋势下上市公司盈利的分化,部分产业链具有优势或成本具有优势的公司,在上游涨价趋势中有望进一步改善或维持较高盈利能力,优质公司的投资价值会中期有所体现。

负面因素上,市场估值中期还会受到全球无风险利率上行和国内宽松政策逐渐退出的压制,整体市场层面还不至于明显的上行或下行,大概率仍将维持震荡格局。

综上,高频价格快速回落,市场短期有反弹机会,但持续性还需要判断,目前应以阶段性弹性更强的板块作为主要布局方向,前期调整充分的部分科技股以及顺周期且盈利扩张的部分行业会明显受益,主要集中于,受益于通胀上行的一些周期品比如煤炭、化工、有色;另外关注光伏等新能源行业、电子元器件、军工上游、计算机软件等投资机会。