【招商策略】行业景气观察0512——全球半导体销售额同比涨幅扩大,资源品价格涨势延续

来源:招商策略研究

张夏耿睿坦陈星宇

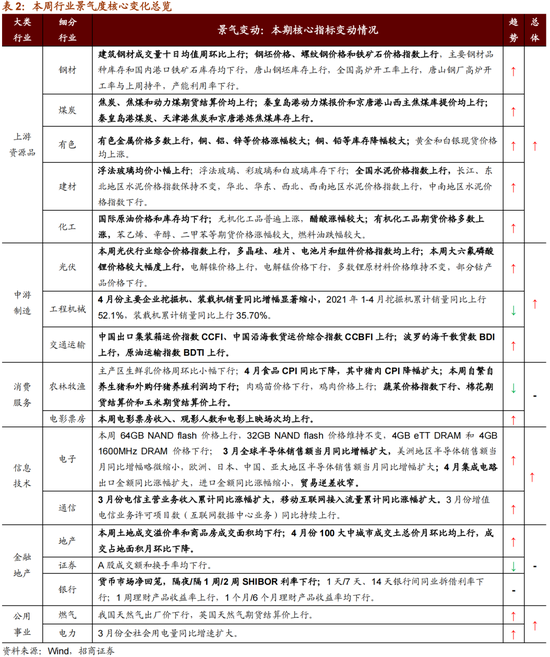

TMT方面,3月全球半导体销售额同比涨幅扩大。中游制造方面,光伏行业综合价格指数上行,多晶硅、硅片、电池片和组件价格指数均上行;4月份主要企业挖掘机、装载机销量同比涨幅均显著缩小。消费需求方面,生猪、仔猪和猪肉价格下降,自繁自养生猪和外购仔猪养殖利润均下行;电影票房环比上行。资源品方面,钢坯、螺纹钢和铁矿石价格上行;主要钢材品种库存下降;焦炭、焦煤和动力煤期货结算价均上行;玻璃和水泥价格上涨;铜、镍等多数工业金属价格上涨。3月份全社会用电量同比增幅扩大,其中第三产业增幅扩大明显。

核心观点

⚑【本周关注】近期电子领域景气度较大程度提升,面板价格延续去年5月份以来的涨势;智能手机产量同比增幅继续扩大,5G 手机出货量占比进一步提升;全球半导体销售额同比增幅继续扩大;从台股细分领域的营收来看,IC 设计、PCB、被动元件、面板、LED 等领域营收同比增速继续保持较高增速。

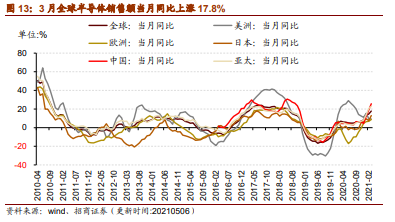

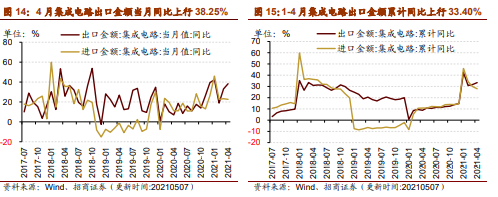

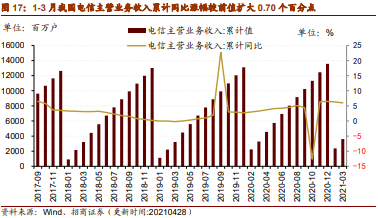

⚑【信息技术】本周 64GB NAND flash 价格上行。3 月全球半导体销售额同比涨幅扩大,美洲地区半导体销售额同比涨幅缩小,欧洲、日本、中国、亚太地区半导体销售额同比涨幅均扩大。4 月集成电路出口金额同比增幅扩大,进口金额同比涨幅缩小。1-3 月份电信主营业务收入累计同比涨幅扩大,移动互联网接入流量累计同比涨幅扩大。

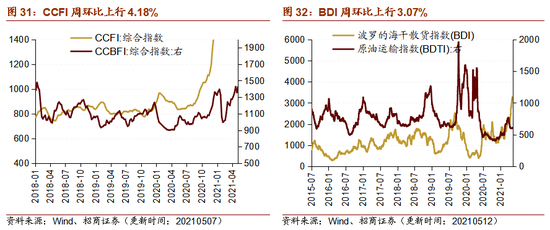

⚑【中游制造】本周光伏行业综合价格指数上行,多晶硅、硅片、电池片和组件价格指数均上行。本周大六氟磷酸锂价格较大幅度上行,电解镍价格上行,电解锰价格下行,多数锂原材料价格维持不变,部分钴产品价格下行。4 月份主要企业挖掘机、装载机销量同比涨幅均显著缩小。CCFI 和CCFBI 上行;BDI 和 BDTI 上行。

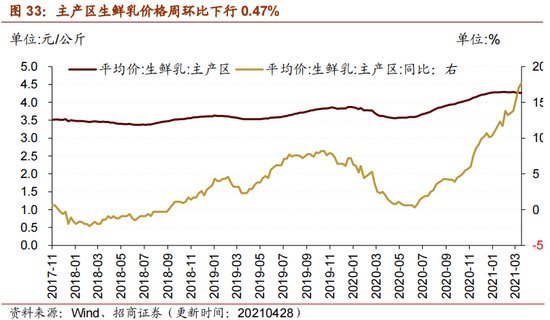

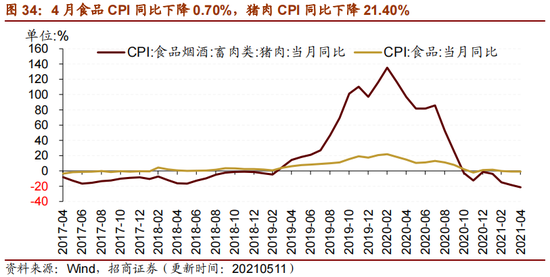

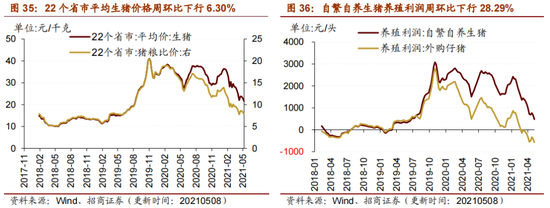

⚑【消费需求】主产区生鲜乳价格周环比下行。4 月食品 CPI 同比下降,其中猪肉 CPI 降幅扩大。本周生猪、仔猪和猪肉价格下降,自繁自养生猪和外购仔猪养殖利润均下行。肉鸡苗价格下行,鸡肉价格上行。蔬菜价格指数下行,棉花、玉米期货结算价上行。本周电影票房收入、观影人数和电影上映场次均上行。

⚑【资源品】建筑钢材成交量十日均值周环比上行;钢坯价格、螺纹钢价格和铁矿石价格指数上行;主要钢材品种库存和国内港口铁矿石库存下行,唐山钢坯库存上行。焦炭、焦煤和动力煤期货结算价均上行;秦皇岛港煤炭、天津港焦炭和京唐港炼焦煤库存上行。浮法玻璃和水泥价格指数上行。国际原油价格和库存下行;有机化工品价格多数上涨;镍、铜等金属价格涨幅较大;铜、铅等库存降幅较大;黄金和白银现货价格均上涨。

⚑【金融地产】货币市场净回笼,隔夜/隔1周/2周SHIBOR利率下行;土地成交溢价率和商品房成交面积均下行;4月份100大中城市成交土总价月环比均上行,成交占地面积月环比下降。

⚑【公用事业】我国天然气出厂价和英国天然气期货结算价均上行。4月份我国制造业PMI维持在荣枯线以上。3月份全社会用电量同比增幅扩大,其中第三产业增幅扩大明显。

风险提示:产业扶持力度不及预期,宏观经济波动

目录

01

本周行业景气度核心变化总览

1、本周关注: 面板涨价延续,半导体销量增幅扩大,行业景气高启

近期电子领域景气度较大程度提升,面板价格延续去年 5 月份以来的涨势;智能手机产量同比增幅继续扩大,5G 手机出货量占比进一步提升;全球半导体销售额同比增幅继续扩大;从台股细分领域的营收来看,IC 设计、PCB、被动元件、面板、LED 等领域营收同比增速继续保持较高增速。

⚑ 面板领域

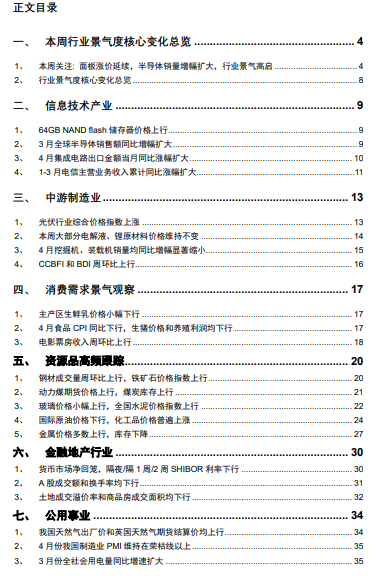

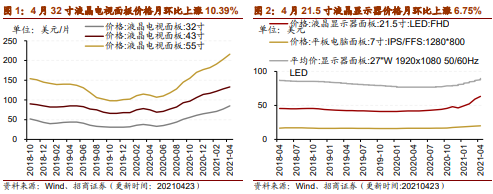

一季度虽然处于 面板行业的传统淡季,但面板价格依然延续了自去年 5 月份以来的上涨。4 月份液晶面板价格继续全面上行。液晶电视面板方面,截至 4 月 23 日,32 寸液晶电视面板价格为 85 美元/片,月环比上涨 10.39%;43 寸液晶电视面板价格为 133 美元/片,月环比上涨 3.91%;55 寸液晶电视面板价格为 216 美元/片,月环比上涨 6.40%;液晶显示器中,截至 4 月 23 日,21.5 寸液晶显示器价格为 63.3 美元,月环比上涨6.75%;7 寸平板电脑面板价格为 20 美元,月环比上涨 2.56%;截至 4 月 20 日,27寸显示器价格为 89.7美元,月环比上涨 3.46%;手机面板方面,4 月份 5.71 寸手机面板价格为 11 美元,月环比上涨 10%;6.22 寸手机面板价格为 14 美元,月环比上涨 3.7%。

3 月面板出货量环比上行,同比增幅缩小,平板电脑液晶显示器面板出货量同比增幅显著。3 月份 TV LCD 出货量为 23.2 百万,同比下降 2.93%,月环比上涨 12.08%;LCD液晶显示器面板出货量为 13.7 百万,同比增长 5.38%,涨幅较上月收窄 28.66 个百分点,月环比上涨 8.73%;LCD 平板电脑液晶显示器面板出货量为 40.9 百万,同比增长76.29%,涨幅较上月收窄 89.68 个百分点,环比上涨 6.79%,同比继续维持较高增速。

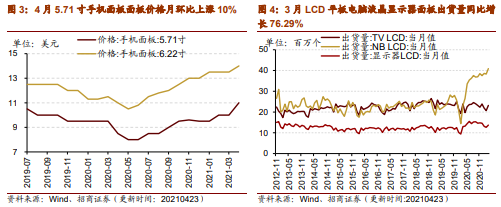

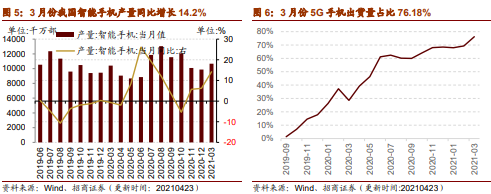

⚑ 智能手机

智能手机产量自去年 11 月转正以来,同比增幅不断扩大。3 月份我国智能手机产量当月值1.05 亿台,同比增长 14.2%,增幅较 2 月份继续扩大 8 个百分点。1-3 月份智能手机出货量累计值达到 0.96 亿台,同比增速达到 101.5%,相比 2019 年同期增速达到31.63%。其中 5G 手机出货量占比继续提升,目前达到 76.18%(2 月份为 69.26%)。

⚑ 半导体市场

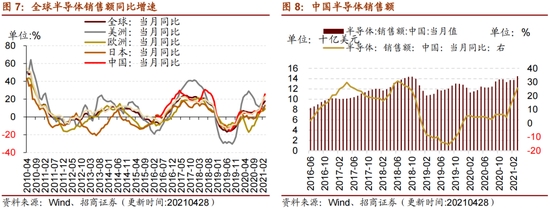

3月全球半导体销售额同比增幅继续扩大,欧洲、日本、中国、亚太地区半导体销售额同比增幅均扩大,美国地区半导体销售额同增幅略有收窄。根据美国半导体产业协会统计数据,3 月全球半导体当月销售额为 410.5 亿美元,环比上行 3.69%,同比上行 17.8%,涨幅较 2 月份扩大 3.1 个百分点。从细分地区来看,美洲半导体销售额为 80.5 亿美元,同比增长 9.2%,较 2 月涨幅收窄 0.5 个百分点 ;欧洲地区半导体销售额为 36.8 亿美元,较去年同期增长 8.7%,涨幅较上月扩大 1.9 个百分点;日本半导体销售额为 32.6亿美元,同比增长 13%,增幅较 2 月份扩大 5.4 个百分点;中国地区半导体销售额为144.7 亿美元,同比增长 25.6%,增幅较 2 月份扩大 6.7 个百分点;亚太地区半导体销售额为 260.5 亿美元,同比增长 22.9%,增幅较 2 月份扩大 2.5 个百分点。

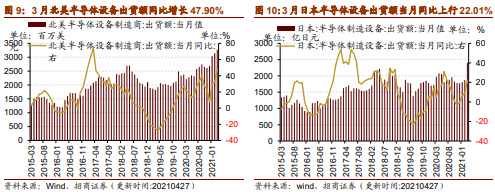

3 月北美和日本半导体设备出货额同比增幅扩大。3 月份,北美半导体设备制造商出货额当月值为 3273.9 百万美元,同比上行 47.90%,涨幅较上月扩大 15.50 个百分点;根据日本半导体制造装置协会统计数据,3 月份日本半导体设备制造商出货额当月值为2406.96 亿日元,同比上行 22.01%,涨幅较上月扩大 13.26 个百分点。

⚑ 电子企业营收

从 3 月电子企业的营收来看,IC 设计、储存器、封装、PCB、被动元件、面板、LED等厂商营收均同比继续保持较高增速,硅片、部分 IC 制造和镜头同比有所下滑。IC 设计领域联发科 3 月份营收当月同比增长 75.89%,增幅较 2 月增幅收窄 2.77 个百分点;联咏 3 月份营收当月同比增长 63.96%,增幅较 2 月份扩大 4.35 个百分点;IC 制造领域台积电、联电、世界、稳懋 3 月份营收当月同比分别增长 13.75%、14.06%、24.57%和-4.35%,其中台积电增幅收窄 0.32 个百分点,联电增幅扩大 4.20 个百分点,世界增幅扩大 15.92 个百分点,稳懋跌幅扩大 1.44 个百分点;存储器厂商南科营收同比涨幅扩大 6.17 个百分点至 64.08%,华邦电同比涨幅扩大 19.16 个百分点至 92.41%,宏旺营收同比增速转负至-7.06%;硅片厂商台胜科当月营收同比增幅扩大,封装厂商日月光当月营收同比增幅收窄;PCB 厂商景硕电子营收增长 22.35%;被动原件厂商国巨 3 月份营收当月同比增长 116.27%,奇力新 3 月份营收当月同比增长 10.95%;镜头厂商大立光营收同比下跌 26.33%,玉晶光当月营收同比下跌 19.90%,亚洲光学营收同比上涨 55.31%;面板、LED 厂商中,友达、晶电营收同比增幅扩大,群创、亿光营收同比增幅收窄。

整体来看,电子领域景气度高启,细分领域中面板:上游原材料短缺,厂商在供应链议价能力较大,叠加产业链向中国转移,国内稳步崛起的优势企业值得重点关注;半导体板块:全球半导体销量旺盛,受益于国产替代,中国和亚洲是销量增长的主要力量;消费电子板块在疫情之后逐渐修复,景气度预计进一步提升。

2、行业景气度核心变化总览

02

信息技术产业

1、64GB NAND flash 储存器价格上行

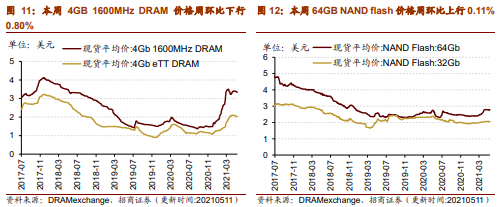

本周 64GB NAND flash 价格上行,32GB NAND flash 价格维持不变,4GB eTT DRAM和 4GB 1600MHz DRAM 价格下行。截至 5 月 11 日,4GB 1600MHz DRAM 价格周环比下行 0.80%至 3.345 美元,月环比为-0.65%;4GB eTT DRAM 价格周环比下行1.46%至 2.020 美元,月环比为-3.58%;32GB NAND flash 价格周环比为 0.00%,价格维持在 2.058 美元,月环比增长 0.68%;64GB NAND flash 价格周环比上行 0.11%至 2.765 美元,月环比下降 0.79%。

2、3 月全球半导体销售额同比增幅扩大

3 月全球半导体销售额同比增幅继续扩大,欧洲、日本、中国、亚太地区半导体销售额同比增幅均扩大,美国地区半导体销售额同增幅略有收窄。根据美国半导体产业协会统计数据,3 月全球半导体当月销售额为 410.5 亿美元,同比上行 17.8%,涨幅较 2 月份份扩大 3.1 个百分点。从细分地区来看,美洲半导体销售额为 80.5 亿美元,同比增长9.2%,较 2 月涨幅收窄 0.5 个百分点 ;欧洲地区半导体销售额为 36.8 亿美元,较去年同期增长 8.7%,涨幅较上月扩大 1.9 个百分点;日本半导体销售额为 32.6 亿美元,同比增长 13%,增幅较 2 月份扩大 5.4 个百分点;中国地区半导体销售额为 144.7 亿美元,同比增长 25.6%,增幅较 2 月份扩大 6.7 个百分点;亚太地区半导体销售额为 260.5亿美元,同比增长 22.9%,增幅较 2 月份扩大 2.5 个百分点。

3、4 月集成电路出口金额当月同比涨幅扩大

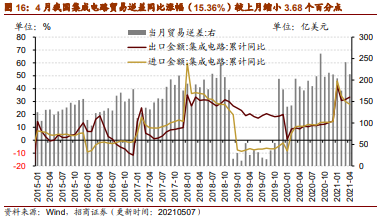

4 月集成电路进口金额同比涨幅收窄,出口金额同比涨幅扩大,贸易逆差收窄。4 月份,集成电路出口金额当月值为 117.35 亿美元,当月同比上行 38.25%,涨幅较上月扩大5.21 个百分点,累计同比上行 33.40%;集成电路进口金额当月值为 330.94 亿美元,当月同比上行 22.56%,较上月涨幅缩小 0.71 个百分点,累计同比上行 27.90%。集成电路贸易逆差当月值为 213.59 亿美元,同比上行 15.36%,较上月缩小 3.68 个百分点。

4、1-3 月电信主营业务收入累计同比涨幅扩大

1-3 月份电信主营业务收入累计同比涨幅扩大。3 月份我国电信主营业务收入累计值为3,601.0 亿元,累计同比上行 6.50%,较 1-2 月份累计同比涨幅扩大 0.70 个百分点。

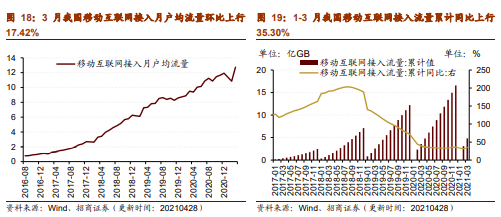

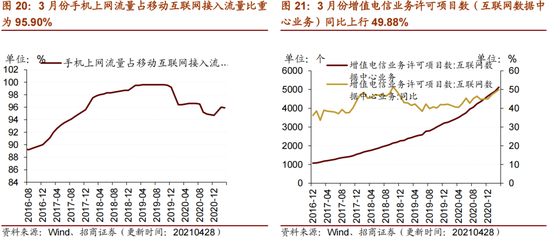

1-3 月份移动互联网接入流量累计同比涨幅扩大。3 月我国移动互联网接入月户均流量为 13,045.76MB,1-3 月移动互联网接入流量累计值为 4,820,000.00 万 GB,累计同比上行 35.30%,较 1-2 月累计同比涨幅扩大 3.50 个百分点。此外,3 月份手机上网流量占移动互联网接入流量比重为 95.90%。

3 月份增值电信业务许可项目数(互联网数据中心业务)同比持续上行。3 月份,我国增值电信业务许可项目数互联网数据中心业务为 5,123 个,同比上行 49.88%。

03

中游制造业

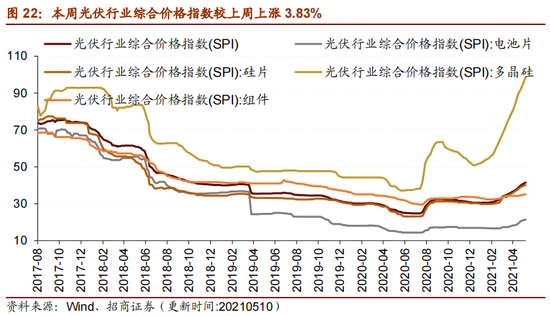

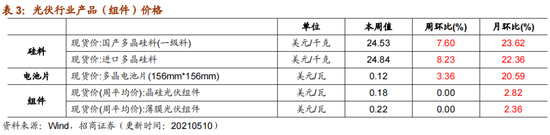

1、光伏行业综合价格指数上涨

本周光伏行业综合价格指数上行,多晶硅、硅片、电池片和组件价格指数均上行。截至5月10日,光伏行业综合价格指数较上周上涨 3.83%至 41.51,多晶硅价格指数较上 周上涨 7.07%至 98.45,硅片价格指数较上周上涨 2.56%至 40.11,电池片价格指数较上周上涨3.98%至 21.41,组件价格指数较上周上涨 1.74%至 35.12。

本周光伏行业产业链中硅料、电池片价格上涨,组件价格维持不变。在硅料方面,截至5月10日,国产多晶硅料价格为24.53美元/千克,较上周上涨7.60%;进口多晶硅料价格为24.84美元/千克,较上周上涨8.23%。在电池片方面,截至5月10日,156多晶电池片现货价为0.12美元/瓦,较上周上涨3.36%。在组件方面,截至5月5日,晶硅光伏组件现货价维持在0.18美元/瓦;薄膜光伏组件现货价维持在0.22美元/瓦。

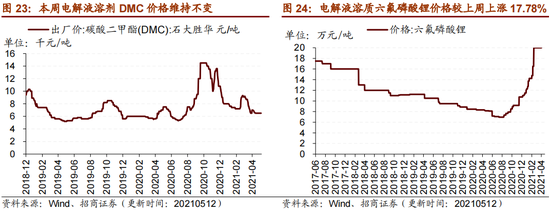

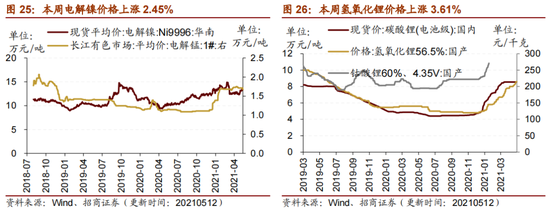

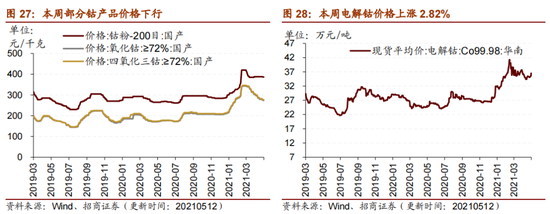

2、本周大部分电解液、锂原材料价格维持不变

本周大六氟磷酸锂价格较大幅度上行,电解镍价格上行,电解锰价格下行,多数锂原材料价格维持不变,部分钴产品价格下行。在电解液方面,截至5月11日,电解液溶剂DMC价格维持在6500元/吨;截至5月12日,六氟磷酸锂价格较上周上涨17.78%至26.50万元/吨。在正极材料方面,截至5月12日,电解镍现货均价较上周涨2.45%至134000元/吨;电解锰市场平均价格周跌2.33%至16750元/吨。在锂原材料方面,截至5月11日,电池级碳酸锂现货价格维持在85500元/吨;截至5月12日,氢氧化锂价格较上周上涨3.61%至86000元/吨,三元材料价格维持在147元/千克,电解液锰酸锂价格维持在3.7万元/吨,电解液磷酸铁锂价格维持在6.45万元/吨。钴产品中,截至5月12日,电解钴价格较上周上涨2.82%至365000元/吨;钴粉价格周跌0.52%至386元/千克;氧化钴价格周跌1.79%至274元/千克;四氧化三钴价格周跌1.77%至277元/千克。

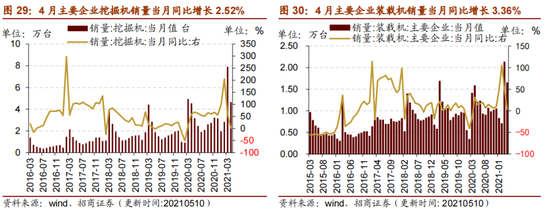

3、4月挖掘机、装载机销量均同比增幅显著缩小

4月份主要企业挖掘机销量同比上行,增幅有较大程度收窄。根据中国工程机械工业协会统计,2021年4月纳入统计的26家挖掘机制造企业共销售各类挖掘机共46572台,同比上涨2.52%,增幅较上月缩小57.48个百分点;2021年1-4月累计销售挖掘机173513台,同比增长52.1%。

4月份主要企业3吨及以上装载机销量同比上行,增幅显著缩小。2021年4月份主要企业3吨及以上装载机销量共16506台,同比上涨3.36%,同比增幅较前值(50.20%)缩小46.84个百分点;2021年1-4月累计销售3吨及以上装载机53076台,同比增长35.70%,较上月缩小23.60个百分点。

4、CCBFI和BDI周环比上行

本周中国出口集装箱运价指数CCFI和中国沿海散货运价综合指数CCFBI上行。在国内航运方面,截至5月7日,中国出口集装箱运价综合指数CCFI周环比上行4.18%至2074.35点,月环比上行10.82%;中国沿海散货运价综合指数CCBFI周环比上行5.10%至1426.43点。本周波罗的海干散货指数BDI和原油运输指数BDTI上行。在国际航运方面,截至5月11日,波罗的海干散货指数BDI为3254.00点,较上周上行3.07%,月环比为51.70%;原油运输指数BDTI为606.00点,较上周上行0.66%,月环比下降3.66%。

04

消费需求景气观察

1、主产区生鲜乳价格小幅下行

主产区生鲜乳价格周环比下行。截至4月21日,主产区生鲜乳价格报4.24元/公斤,周环比下行0.47%,较去年同期上涨17.78%

2、4月食品CPI同比下行,生猪价格和养殖利润均下行

4月食品CPI同比继续下行,其中猪肉CPI降幅扩大。4月食品CPI同比下降0.7%(前值-0.7%),其中猪肉CPI同比下降21.40%,相比上月降幅扩大3.0个百分点。

本周生猪、仔猪和猪肉价格均下降。截至5月7日,22个省市仔猪平均价格87.20元/千克,周环比下降2.65%;22个省市平均生猪价格21.55元/千克,周环比下行6.30%;22个省市平均猪肉价格33.79元/千克,周环比下降2.99%。本周生猪养殖利润方面,本周自繁自养生猪和外购仔猪养殖利润继续下降。截至5月7日,自繁自养生猪养殖利润为477.30元/头,周环比下行28.29%;外购仔猪养殖利润为-570.22元/头,较上周利润继续下降151.49元/头。

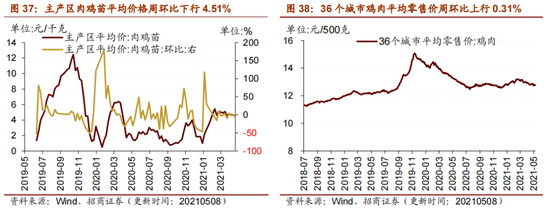

在肉鸡养殖方面,肉鸡苗价格下行,鸡肉价格上行。截至5月7日,主产区肉鸡苗平均价格为4.45元/羽,周环比下行4.51%;截至5月8日,36个城市平均鸡肉零售价格为12.77元/500克,周环比上行0.31%。

蔬菜价格指数下行,棉花和玉米期货结算价上行。截至5月11日,中国寿光蔬菜价格指数为119.14,较上周下行10.25%;截至5月11日,棉花期货结算价格为87.75美分/磅,较上周上行0.67%;玉米期货结算价格为722.25美分/蒲式耳,较上周上行3.66%。

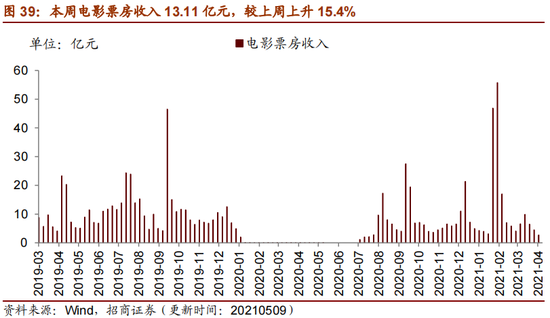

3、电影票房收入周环比上行

本周电影票房收入、观影人数和电影上映场次环比均上行。截至5月9日,本周电影票房收入13.11亿元,较上周上升15.4%,月环比上行103.30%;观影人数3516.00万人,较上周上升16.4%,月环比上行100.23%;电影上映281.66万场,较上周上行10.6%,月环比上行11.4%。

05

资源品高频跟踪

1、钢材成交量周环比上行,铁矿石价格指数上行

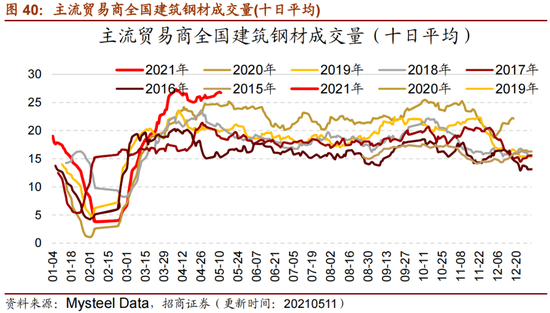

建筑钢材成交量十日均值周环比上行。根据 Mysteel Data,5月11日主流贸易商全国建筑钢材成交量为21.25万吨;从过去十日移动均值情况来看,主流贸易商全国建筑钢材成交量十日均值为26.74万吨,周环比上行2.28%。

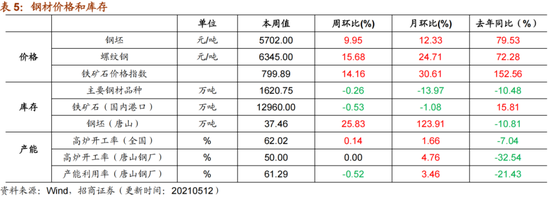

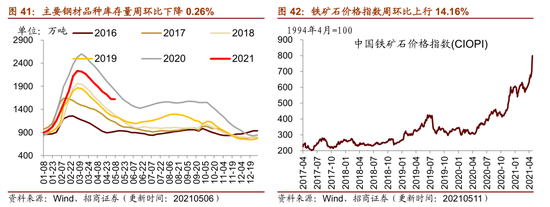

本周钢坯价格、螺纹钢价格和铁矿石价格指数上行,主要钢材品种库存和国内港口铁矿石库存均下行,唐山钢坯库存上行,全国高炉开工率上行,唐山钢厂高炉开工率与上周持平,产能利用率下行。价格方面,截至5月11日,螺纹钢价格为6345.0元/吨,周环比上行15.68%;截至5月10日,钢坯价格5702.0元/吨,周环比上行9.95%;截至5月 11日,铁矿石价格指数为799.89,周环比上行14.16%。库存方面,截至5月6日,国内港口铁矿石库存量为12960.0万吨,周环比下行0.53%;唐山钢坯库存量为37.46万吨,周环比上行25.83%;截至5月7日,主要钢材品种库存相比上周下降0.26%至1620.75万吨。产能方面,截止5月7日,全国高炉开工率62.02%,较上周上行0.14个百分点;唐山钢厂高炉开工率50%,与上周持平;唐山钢厂产能利用率61.29%,较上周下行0.52个百分点。

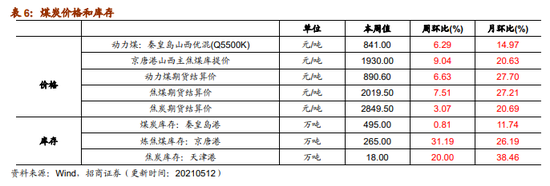

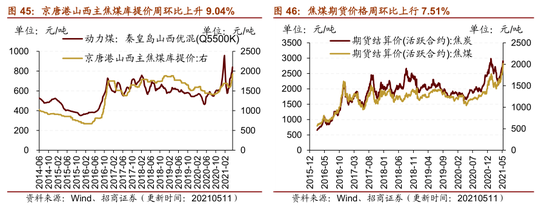

2、 动力煤期货价格上行,煤炭库存上行

价格方面,秦皇岛港动力煤报价和京唐港山西主焦煤库提价均上行,焦炭、焦煤和动力煤期货结算价均上行。截至5月10日,秦皇岛港动力煤报价841.00元/吨,周环比上升6.29%;截至5月11日,京唐港山西主焦煤库提价报1930元/吨,周环比上行9.04%。截至5月11日,焦炭期货结算价收于2849.5元/吨,周环比上行3.07%;焦煤期货结算价收于2019.5元/吨,周环比上行7.51%;动力煤期货结算价890.6 元/吨,周环比上行6.63%。

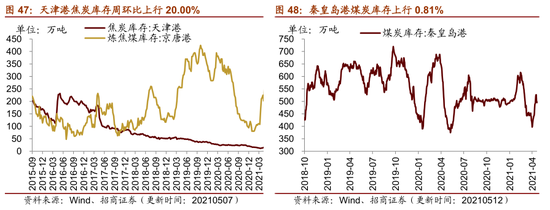

库存方面,本周秦皇岛港煤炭、天津港焦炭和京唐港炼焦煤库存上行。截至5月12日,秦皇岛港煤炭库存报495.0万吨,周环比上行0.81%;截至5月7日,京唐港炼焦煤库存报265.0万吨,周环比上行31.19%;天津港焦炭库存报 18.00万吨,周环比上行20.00%。

3、玻璃价格小幅上行,全国水泥价格指数上行

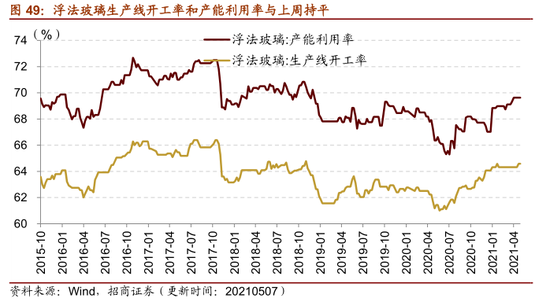

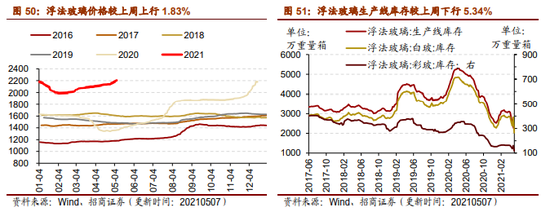

本周浮法玻璃现货均价上行,浮法玻璃生产线库存、白玻璃和彩玻璃库存均下行,浮法玻璃生产线开工率和产能利用率与上周持平。在价格方面,截至5月7日,全国主要城市浮法玻璃现货均价较上周上行1.83%至2204.66元/吨。库存方面,截至5月7日,浮法玻璃生产线库存较上周下行 5.34%至2197万重量箱;白玻璃库存较上周下行28.26%至2026万重量箱;彩玻璃库存为116万重量箱,周环比下行 27.95%。在生产端,截至5月7日,浮法玻璃生产线开工率64.58%,浮法玻璃产能利用率69.63%,均与上周持平。

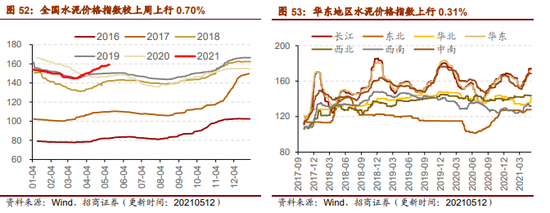

水泥价格方面,本周全国水泥价格指数小幅上行,长江、东北地区水泥价格指数保持不变,华北、华东、西北、西南地区水泥价格指数上行,中南地区水泥价格指数下行。截至5月11日,全国水泥价格指数为159.03点,较上周上行 0.70%;长江地区水泥价格指数较为174.03点,与上周持平;东北地区水泥价格指数为127.90点,与上周持平;华北地区水泥价格指数上行4.38%至141.63点;华东地区水泥价格指数较上周上行0.31%至172.48点;西北地区水泥价格指数为143.70点,较上周上行0.08%;西南地区水泥价格指数上行0.24%至131.98点;中南地区水泥价格指数为168.46点,较上周下行0.10%。

4、国际原油价格下行,化工品价格普遍上涨

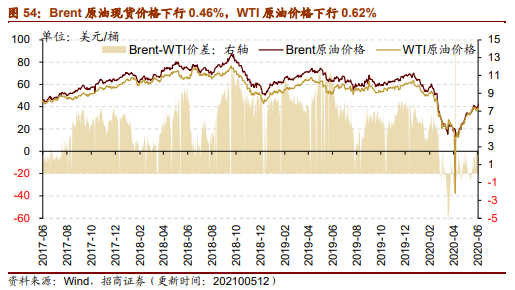

国际原油价格和库存均下行。截至5月11日,Brent 原油现货价格周环比下行0.46%至69.00美元/桶,WTI 原油价格下行0.62%至65.28美元/桶。在供给方面,截至2021年5 月7日,美国钻机数量当周值为448部,较上周增加8部;截至2021年4月30日,全美商业原油库存量周环比下行1.62%至4.85亿桶。

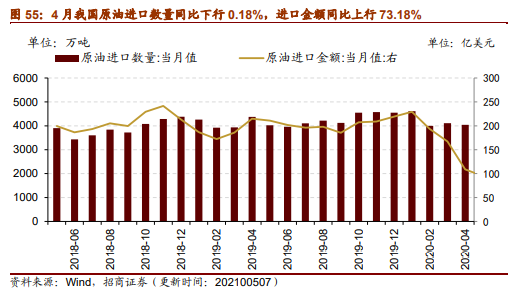

4月我国原油进口数量同比下行,进口金额同比上行。根据海关总署数据,4月我国原油进口数量为4035.80万吨,同比下降0.18%;4月原油进口金额为188.55亿美元,同比上涨73.18%1-4月我国累计原油进口数量为1.80亿吨,同比上涨7.14%;1-4月累计原油进口金额为760.14亿美元,同比上涨8.79%。

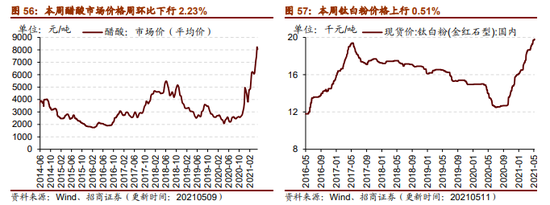

无机化工品涨跌互现,醋酸跌幅较大。截至5月9日,醋酸市场均价8041.7元/吨,较上周下行2.23%。截至5月11 日,钛白粉市场均价19800.0元/吨,较上周上行0.51%。截至5月12日,纯碱期货结算价较上周上行0.05%至1890.0元/吨。

有机化工品期货价格多数上涨,苯乙烯、辛醇、二甲苯等期货价格涨幅较大, 燃料油跌幅较大。截至5月12日,辛醇价格较上周上行14.25%至16378.57元/吨;二甲苯价格周环比上行2.91%至6020.5元/吨;苯乙烯价格较上周上行7.17%至10529.17元/吨;甲苯周环比上行6.97%至5975.5 元/吨;甲醇期货结算价2616.0元/吨,较上周上行 4.22%;PVC 期货结算价上行2.43%至9265.0元/吨;二乙二醇周环比上行1.41%至6720.0元/吨;LLDPE 期货结算价为8295.0元/吨,较上周上行0.97%;聚丙烯期货结算价为8824.0元/吨,较上周上行1.58%;沥青结算价上行 0.71%至3102.0元/吨;天然橡胶期货结算价下行0.91%至 14165.0元/吨;PTA 期货结算价为4836.0元/吨,较上周下行1.39%;燃料油期货结算价为2511.00 元/吨,较上周下行2.86%。

5、金属价格多数上行,库存下降

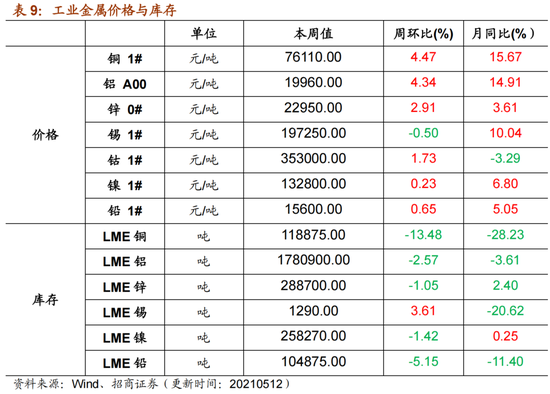

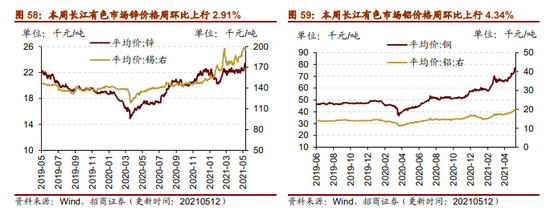

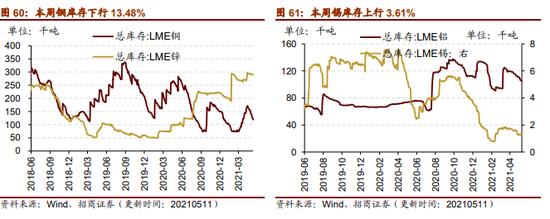

有色金属价格多数上行,铜、铝价格涨幅较大;有色金属库存多数下行。截至5月12日,铜平均价收于76110.0元/吨,周环比上行4.47%;铝价格周环比上行4.34%至19960.0元/吨;长江有色市场锌价格为22950.0元/吨,周环比上行2.91%;钴价格相比上周上行1.73%至353000.0 元/吨;铅价格周环比上行0.65%至15600.0元/吨;镍价格周环比上行0.23%至132800.0元/吨;锡价格周环比下行 0.50%至197250.0元/吨。库存方面,截至5月11日,锡库存周环比上行3.61%至1290.0吨;铜库存较上周下行13.48%至118875.0吨;铅库存本周下行5.15%至104875.0吨;铝库存较上周下行2.57%至1780900.0吨;锌库存下行1.05%至288700.0吨;镍库存258270.0吨,较上周下行1.42%。

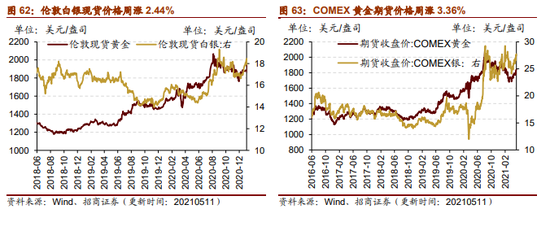

本周黄金和白银现货价格均上涨。截至5月11日,伦敦黄金现货价格为1829.10美元/盎司,周环比上行1.74%;伦敦白银现货价格收于27.48美元/盎司,较上周上行2.44%。截至5月11日,COMEX黄金期货收盘价报1838.40美元/盎司,较上周上行3.36%;COMEX白银期货收盘价上行4.32%至27.75美元/盎司。

06

金融地产行业

1、货币市场净回笼,隔夜/隔1周/2周SHIBOR利率下行

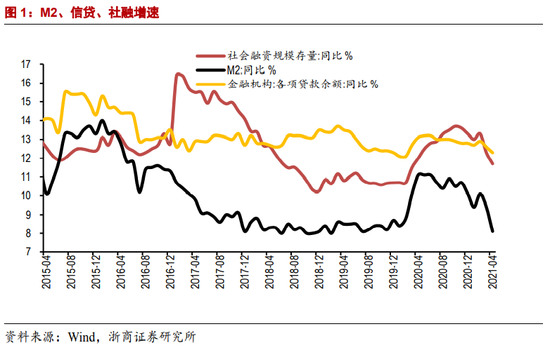

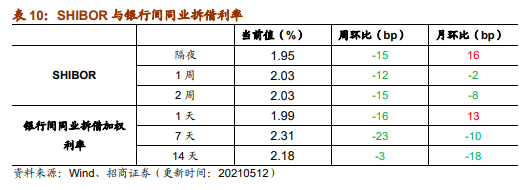

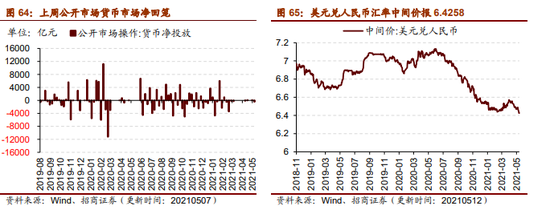

本周货币市场净回笼,隔夜/隔1周/2周SHIBOR利率下行。截至5月12日,隔夜SHIBOR较上周下行15bps至1.95%,1周SHIBOR较上周下行12bps至2.03%,2周SHIBOR较上周下行15bps至2.03%。截至5月11日,1天银行间同业拆借利率较上周下行16ps至1.99,7天银行间同业拆借利率较上周下行23ps至2.31,14天银行间同业拆借利率下行3ps至2.18。在货币市场方面,截至5月7日,上周货币市场投放200亿元,货币市场回笼600亿元,货币市场净回笼。在汇率方面,截至5月12日,美元兑人民币中间价较上周下行0.06报6.4258。

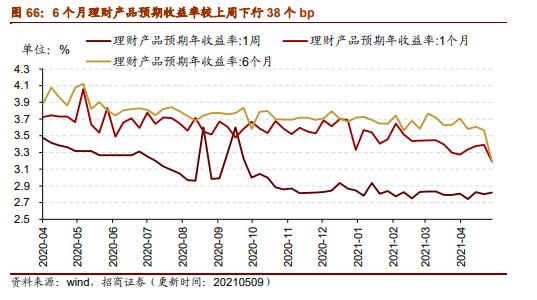

1周理财产品收益率上行,1个月/6个月理财产品收益率均下行。截至5月9日,1周理财产品预期收益率为2.82%,较上周上行2个bp;1个月理财产品预期收益率为3.19%,较上周下行20个bp;6个月理财产品预期收益率为3.19%,较上周上行38个bp。

2、A股成交额和换手率均下行

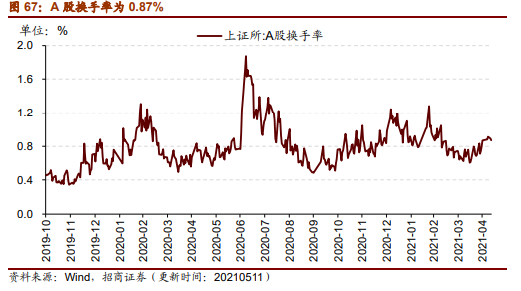

A股成交额和换手率均下行。截至5月11日,上证A股换手率较上周下行0.01个百分点至0.87%;沪深两市日总成交额下行,截至5月11日,两市日成交总额为8227.48亿元人民币,较上周下行2.88%。

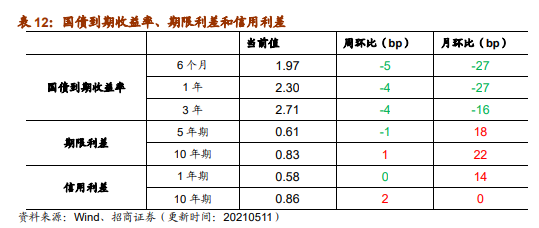

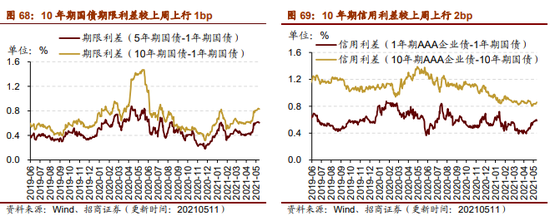

在债券收益率方面,6个月/1年/3年国债到期收益率均下行。截至5月11日,6个月国债到期收益率本周下行5bp至1.97%,1年国债到期收益率下行4bp至2.30%,3年期国债到期收益率下行4bp为2.71%;5年期债券期限利差较上周下行1bp至0.61%;10年期债券期限利差较上周上行1bp至0.83%;1年期AAA债券信用利差与上周持平,10年期AAA级债券信用利差较上周上行2bp至0.86%。

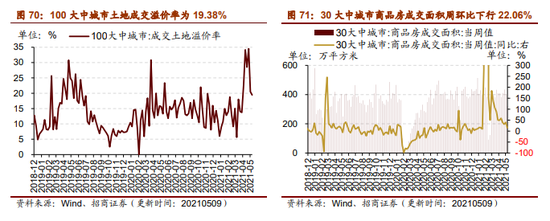

3、本周土地成交溢价率和商品房成交面积均下行

本周土地成交溢价率和商品房成交面积均下行。截至5月9日,100大中城市土地成交溢价率为19.38%,较上周下行2.38个百分点;30大中城市商品房成交面积当周值为332.60万平方米,较上周下行22.06%。

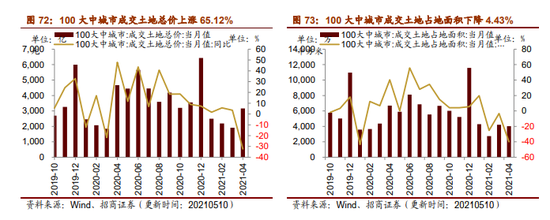

4月份100大中城市成交土总价月环比均上行,成交占地面积月环比下降。4月份100大中城市成交土地总价为3159.05亿元,较3月份环比上涨65.12%;100大中城市成交土地占地面积为4,023.88万平方米,较3月份环比下降4.43%。

07

公用事业

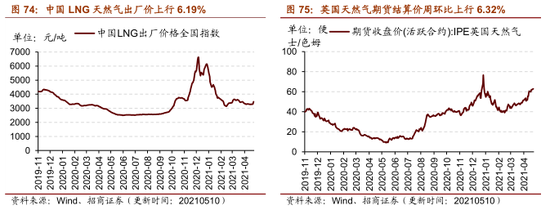

1、 我国天然气出厂价和英国天然气期货结算价均上行。

我国天然气出厂价和英国天然气期货结算价均上行。截至5月10日,我国天然气出厂价报3484.0元/吨,较上周上行6.19%;截至5月10日,英国天然气期货结算价收于64.05便士/色姆,较上周上行6.32%。

供给方面,截至5月7日,美国天然气钻机数量为103部,较上周增加7部;截至4月30日,美国48个州合计可用天然气库存19580亿立方英尺,周环比上行3.16%。

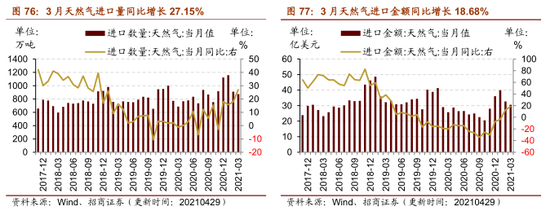

3月份我国天然气当月进口量为872.68万吨,同比增长27.15%,增幅较上月上涨9.30个百分点;3月我国天然气当月进口金额为30.59亿美元,同比增长18.68%,增幅较上月扩大6.29个百分点。

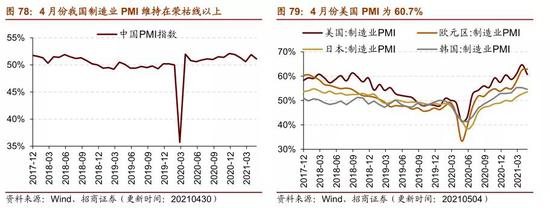

2、 4月份我国制造业PMI维持在荣枯线以上

4月份我国制造业PMI维持在荣枯线以上,4月份我国PMI指数为51.1%,相比3月份降低了0.8个百分点,仍然维持在荣枯线以上。其中大型企业PMI为51.7%,较3月下降1个百分点;中型企业PMI为50.3%,相比3月份下降了1.3个百分点;小型企业PMI为50.8%,相比3月份上涨了0.4个百分点。

4月份美国PMI指数为60.7%,相比3月份下行了4.0个百分点;欧元区制造业PMI为62.9%,较3月上行了0.4个百分点;日本制造业PMI为53.6%,相比3月份上行了0.9个百分点;韩国制造业PMI为54.6%,相比3月份下行了0.7个百分点。

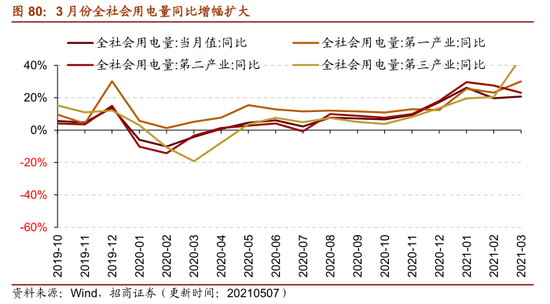

3、 3月份全社会用电量同比增速扩大

3月份全社会用电量同比增幅扩大,其中第三产业增幅扩大明显。3月份全社会用电量当月值6631亿千瓦时,同比增长20.73%,增速较上个月扩大2.20个百分点。细分产业来看,第一产业当月用电量67.9亿千瓦时,同比增长30.11%,增幅较上月扩大3.68个百分点;第二产业当月用电量4615亿千瓦时,同比增长23.06%,增幅较上月扩大0.56个百分点;第三产业当月用电量1018亿千瓦时,同比增长44.93%,增速较上个月提高20.27个百分点。

- END -

扫二维码,注册即可领取6.xx%理财券>>