来源:上海证券报

近期,市场依旧以震荡为主,从公私募股票仓位来看,机构当前的打法还是比较偏向防御。展望后市,众多机构强调,应重点关注业绩成长性和确定性较高个股,其中碳中和主题要重点考虑布局。

相关数据显示,截至4月30日,偏股型基金仓位为63.07%,较此前一周下降2.59个百分点,仓位总体处于历史中位水平。而股票主观多头策略型私募基金的平均仓位为78%,相较于上月略微下降,但仍处于历史高位水平。

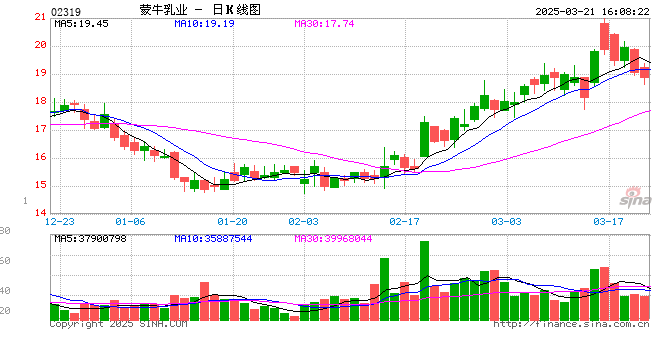

前期下跌较多的部分核心资产,如白酒、医药、电动车等板块在4月份出现了反弹。聚鸣投资分析称,这些板块前期反弹主要有三方面原因:一是美联储持续强调通胀是暂时的,会维持低利率和流动性宽松,纳斯达克基本回到高点;二是由于印度疫情加剧,相关医药股及流动性受益的核心资产得到资金青睐;三是核心资产中维持高增速的品种得到了一部分资金的认可。

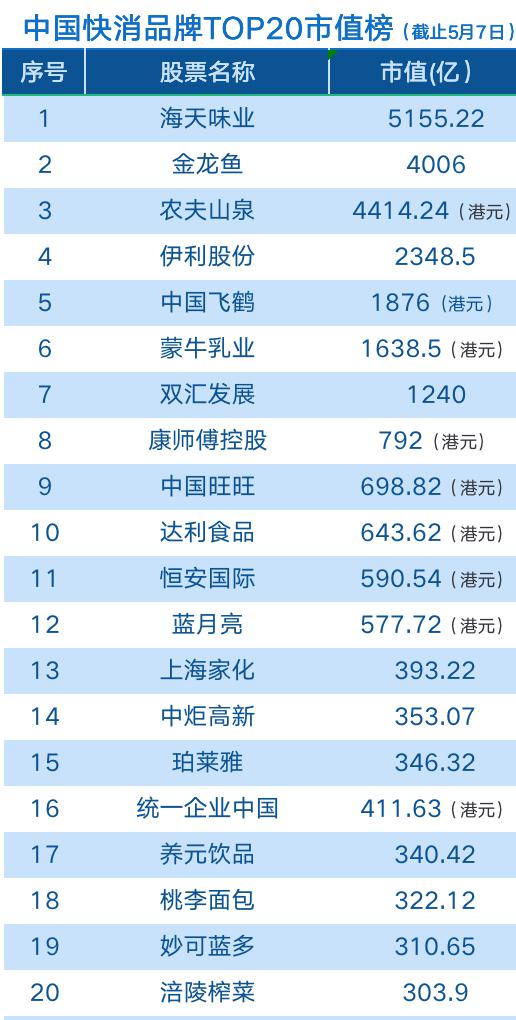

从估值性价比看,中欧基金认为目前金融股风险溢价仍然较高,须有一定的配置。其他行业中,医药股和科技成长股的风险溢价经过下跌已恢复到一个中枢偏上的位置,而可选消费和制造业板块的风险溢价仍然较低,预期回报并不高。中欧基金表示,后市会重点关注业绩较为稳定的医药、食品、银行股等,同时可适当关注一部分与宏观关联不大或者逆宏观周期的科技成长股。

接下来将采取怎样的投资策略,大家一致的选择是追求确定性。诺德基金表示,一方面,全球经济持续复苏,企业盈利改善逐渐得到确认。另一方面,通胀预期抬头,全球无风险利率持续上行,给股票估值带来较大压力。而估值压力需要业绩成长性来弥补,因此,今年对上市公司业绩成长性和确定性的要求更高,优质资产更加稀缺。本轮市场调整后,高估值压力有所释放,基本面优秀且业绩确定性高、持续性强的优质公司有望成为资金重点配置方向。

对此,世诚投资的观点基本一致。他们认为,结构性行情始终存在,接下来一段时间的分化行情将由盈利预期主导,即高景气度、高增速行业个股有更大机会穿越市场波动,回到或者接近春节假期前的股价高点。

在具体的投资方向,“碳中和”一词被反复提到。多家机构认为,新能源板块的机会值得重点关注。诺德基金认为,汽车行业向电动化和智能化转型是未来比较确定的大方向。从投资角度来看,国内已经形成完整的产业链闭环,产业链格局逐渐呈现。相对看好具备全球竞争力的新能源汽车供应链,如电池、热管理、轻量化、智能驾驶、智能座舱等环节的龙头公司。拾贝投资也表示,新能源是未来实现碳中和的重点,新能源的技术创新是价值创造点。