作者:赵书涵

去年年底,拟在创业板上市的菲鹏生物股份有限公司(下称“菲鹏生物”)于今年3月30日因更新财务资料而主动申请中止发行上市审核程序。菲鹏生物曾在新三板挂牌一年半,此次IPO聘请华泰联合证券为其保荐,拟募资规模达25亿元。

然而,在深交所受理菲鹏生物IPO申请的前一周,保荐机构华泰联合证券投资银行部前副总监广某在任职期间因犯内幕交易罪,证监会对其采取终身证券市场禁入措施。

菲鹏生物IPO的起程因这段小插曲遮盖了一片乌云。反观菲鹏生物自身,两次仅隔21天的增资疑有利益输送、与大客户数据打架等问题也将为IPO增加障碍。

增资隔21天价差20倍,实控人持股4天套现获利

2018年2月26日,菲鹏生物在新三板终止挂牌的次月召开了2018年第一次临时股东大会,审议通过公司注册资本由15,170.06万元增加至18,709.75万元。这是菲鹏生物从新三板退市后的第一次增资,主要系增加注册资本及调整股权结构,各股东按原持股比例等比例增资,其中控股股东深圳市雯博投资有限公司由其股东崔鹏、曹菲(崔、曹是实控人,夫妻关系)及二人投资的五莲景程生物科技合伙企业(有限合伙,下称“五莲景程”)进行增资,其余股东则是直接增资。

原七名股东宁波百奥投资管理中心(有限合伙,后更名为“天津百奥科技合伙企业”,系员工持股平台)、崔鹏、宁波鼎锋明道汇锦投资合伙企业(有限合伙,下称“鼎峰汇锦”)、宁波鼎锋明道汇信投资合伙企业(有限合伙,下称“鼎峰汇信”)、刘强、宁波鼎锋明道万年青投资合伙企业(有限合伙)、上官鹏分别认购公司新增股份960.05万元、 2,126.24万元、18.66万元、2.99万元、4.48万元、3.73万元、1.49万元。新股东曹菲和五莲景程分别认购新增股份234.94万元、187.10万元。以上股东的增资价格均为每股2元。

增资后,菲鹏生物的股东由原来的8位增加至10位,注册资本增加3,539.68万元。2018年3月15日,菲鹏生物就上述增资办理了工商变更登记手续。

但仅隔4天,五莲景程与深圳市分享精准医疗投资合伙企业(有限合伙,下称“分享医疗”)签署了《股份转让协议书》,五莲景程将其持有的公司187.10万股股份(占股本总额的1.00%)以7,000.00万元的价格转让予分享医疗,股权转让单价为37.41元/股。至此,五莲景程退出对菲鹏生物的投资。

根据公开资料,五莲景程成立于2017年8月17日,其中崔鹏持股89.90%,曹菲持股10.10%。2018年9月17日,五莲景程注销。崔鹏和曹菲仅通过此次股权交易就获利了6,625.80万元。

2018年4月8日,鼎锋汇锦、鼎锋汇信又与刘强签署了《股份转让协议》,鼎锋汇锦将其持有公司的98.65万股股份(占股本总额的0.53%)以3,732.86万元的价格转让予刘强,鼎锋汇信将其持有公司的15.78万股股份(占股本总额的0.08%)以597.14万元的价格转让予刘强,股权转让单价均为37.84元/股。至此,鼎锋汇锦、鼎锋汇信也退出了对菲鹏生物的投资。

然而在2018年3月19日,菲鹏生物召开2018年第二次临时股东大会,审议通过注册资本由18,709.75万元增加至18,908.54万元,距离2018年第一次临时股东大会审议通过增加注册资本仅相隔二十一天,此次增资由4位股东认购,增资的价格则上涨至每股42.76元。

菲鹏生物两次增资间隔时间如此短,但是增资单价却悬殊巨大,差异达到20倍之多。

与大客户同期IPO,500万元购销差额怎解释

菲鹏生物自成立以来主要从事体外诊断试剂核心原料的研发、生产和销售,为客户提供体外诊断仪器与试剂整体解决方案,在体外诊断行业已深耕近二十年,公司客户包含迈瑞医疗、华大基因、圣湘生物等在内的众多国内体外诊断上市公司。

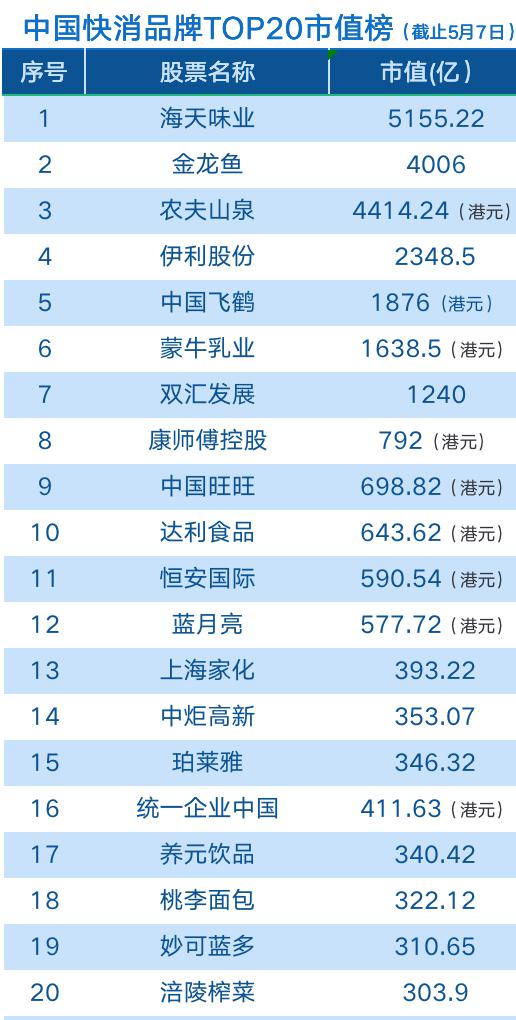

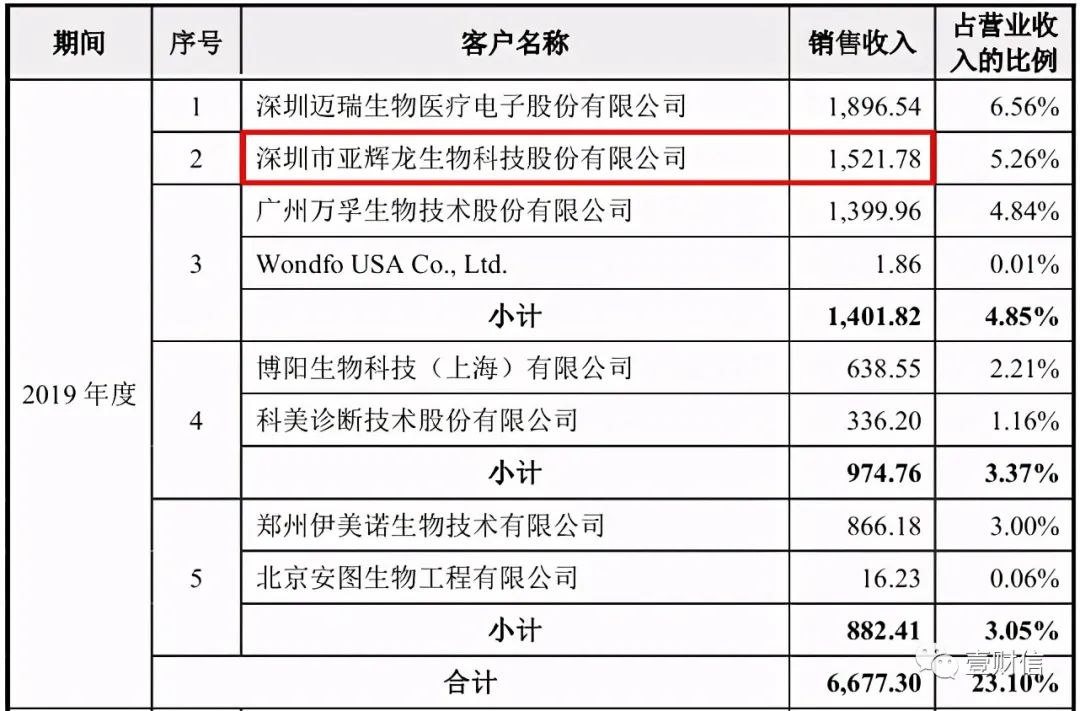

2017年至2020年上半年,菲鹏生物来自前五大客户的销售收入分别为4,814.95万元、4,135.59万元、6,677.30万元、21,322.56万元,占当期营业收入比例分别为21.76%、18.69%、23.10%、43.08%。

其中,客户深圳市亚辉龙生物科技股份有限公司(下称“亚辉龙”)2019年是菲鹏生物的前五大客户之一,当期的交易额是1,521.78万元。

(截图来自菲鹏生物招股书)

(截图来自菲鹏生物招股书)客户亚辉龙是科创板IPO企业,相较于菲鹏生物,亚辉龙已经一只脚迈入资本市场。今年3月9日亚辉龙注册生效,于5月6日进行网上网下新股申购。根据其4月23日公示的招股意向书,亚辉龙分为自产业务和代理业务,不仅销售自产体外诊断产品,还代理销售贝克曼体外诊断产品、施乐辉关节镜产品、碧迪微生物诊断及医用耗材、沃芬血凝检测产品等,代理销售区域主要集中在广东省内。

据其招股意向书,亚辉龙自产业务主要向供应商采购仪器及试剂的原材料。菲鹏生物2018年和2019年均进入了亚辉龙自产业务的前五大供应商名单,主要为其提供生物原料,采购金额分别为1,041.36万元(不含税)、1,005.86万元(不含税)。

(截图来自亚辉龙招股意向书)

(截图来自亚辉龙招股意向书)亚辉龙代理业务供应商主要为贝克曼、施乐辉、碧迪、沃芬等国际医疗器械龙

头企业在国内的进口贸易公司或一级经销商。2018年至2019年,菲鹏生物不在亚辉龙代理业务的前五大供应商名单中。

对比两方披露的信息,菲鹏生物招股书显示,亚辉龙2018年没有进入其前五大客户。但是亚辉龙招股意向书显示,在自产业务下双方当年度的交易金额为1,041.36万元(不含税),这一数据高于菲鹏生物与第二大客户迈瑞医疗之间的交易金额。2019年,菲鹏生物披露的双方交易金额1,521.78万元比亚辉龙招股意向书披露的自产业务下的双方交易金额1,005.86万元(不含税)高出515.92万元。

同时,菲鹏生物披露的购销数据也与另一名客户披露的数据出现些微差异。

2019年,菲鹏生物向科创板上市公司科美诊断及其子公司博阳生物科技(上海)有限公司销售产品974.76万元。

科美诊断于今年4月9日刚上市。根据其4月2日公示的招股书,菲鹏生物是其2019年的前五大物料供应商之一。科美诊断向菲鹏生物采购生物活性原料967.80万元,这一数据与菲鹏生物披露的数据相差6.96万元。

菲鹏生物的问题还不止于此,其募投项目也存在诸多问题,《壹财信》后续将继续带来相关报道。