热点栏目

热点栏目 亨通光电业绩下滑超两成 控股股东或存短期偿付风险

本报记者/李哲/北京报道

4月29日,江苏亨通光电股份有限公司(以下简称“亨通光电”,600487.SH)向市场交出2020年度“成绩单”,当期其实现营收323.84亿元,同比增长1.97%,净利润10.62亿元,同比下滑22.05%。

《中国经营报》记者注意到,在新冠肺炎疫情影响下,2020年制造业遭到冲击。亨通光电在营收保持稳定的情况下净利润却出现了较大幅度的下滑。对此,亨通光电内部人士表示:“这主要是因为公司产品的毛利率出现了下滑。”

事实上,相对于亨通光电净利润的下滑,其控股股东亨通集团有限公司(以下简称“亨通集团”)的债务问题则更加令人担忧。2018~2020年,亨通集团流动负债分别为375.65亿元、332.84亿元和413.38亿元,占负债总额的比例分别高达90.41%、80.39%和81.76%。在亨通集团的负债结构中,流动负债比例较高,短期内可能存在集中偿付压力。此外,因亨通集团对亨通光电持股比例较低,且63.84%股权进行了质押,一旦偿债困难,或将影响其对上市公司主体亨通光电控制权的稳定性。

毛利下滑影响利润

亨通光电成立于1993年,于2003年8月登陆上海证券交易所。该公司聚焦通信网络与能源互联两大主业,其产品主要围绕光纤光缆、电力电缆,特种通信线缆、光纤预制棒、光纤拉丝、电源材料及附件等。

4月29日,亨通光电发布的公司2020年财报显示,2020年公司实现营收323.84亿元,同比增长1.97%,净利润10.62亿元,同比下滑22.05%。

在2020年新冠肺炎疫情影响下,制造业遭到冲击。当年,亨通光电在营收保持稳定的情况下净利润却出现了较大幅度的下滑,对此,亨通光电内部人士表示:“这主要是因为公司产品的毛利率出现了下滑。”

对于公司净利润下滑的原因,亨通光电在2020年财报中进一步提到,2020年,在全球新冠肺炎疫情蔓延的冲击及国内光通信网络行业供需进一步调整的影响下,光通信市场竞争加剧,光通信产品市场价格下滑,致使公司2020年通信网络板块营业收入和毛利率出现下降。

2020年财报显示,在营收中占比最高的是智能电网传输与系统集成业务,2020年实现营收130.64亿元,占总营收比例的40.34%,其毛利率为14.58%,同比下滑1.04%。而与光通信相关的光网络与系统集成业务则在2020年营收59.64亿元,同比下滑11.61%,该业务毛利率为22.67%,同比下滑2.97%。

对于亨通光电2020年的业绩表现,中诚信国际信用评级有限公司(以下简称“中诚信”)给出的评价为,受光纤光缆行业供需情况影响,相关产品价格下降,亨通光电营业总收入、利润及经营活动净现金流均有所下降,对债务本息的覆盖能力亦随之弱化。

事实上,2019年,受光纤光缆行业需求下降、供给过剩以及产品价格大幅下降影响,亨通光电光网络与系统集成业务收入下滑明显;2019年智能电网传输与系统集成、海洋电力通信与系统集成业务及商品贸易收入快速增长,但营业总收入同比仍有所减少。在产品价格下行的影响下,光网络与系统集成业务毛利率下滑明显,同时低毛利的商品贸易收入规模持续上升,共同拉低了其营业毛利率。

记者注意到,2020年在亨通光电主营业务中,毛利率最高的业务为海洋电力通信与系统集成,其毛利率达到43.33%,这项业务在2020年实现营收33.14亿元,同比增长47.76%。而该项业务的快速增长与2020年的海上风电抢装潮不无关系。对此,亨通光电在2020年财报中提到,公司紧紧抓住海上风电抢装潮,全面提升亨通海上风电产业链系统解决方案整体实力。全年新中标海缆订单创历史新高。

受2019年“5·24”风电电价新政影响,大批海上风电项目建设提速,并集中计划在2021年底前并网,较原规划投产时间整体提前了2~3年。由此引发对海上风电设施设备的需求量激增。相关业内人士向记者透露,抢装潮来临之时,公司员工都是加班加点地赶工,订单应接不暇。

随着抢装潮逐渐散去,对产品的需求量是否还能维持此前的高点?对此,亨通光电内部人士表示,这个现在还不好说,需要看接下来的销量数据。

此外,值得一提的是,应收账款同样是亨通光电的“顽疾”之一。2020年,亨通光电的应收账款余额达到102.88亿元,较往年同期略有增长,而这个数额占到公司总资产的21.04%。“公司这边应收账款主要是一些项目的资金还未收回。我们会按照规定公布坏账计提的损失。”亨通光电内部人士说道。

控股股东负债承压

与亨通光电净利润下滑相比,其控股股东亨通集团的短期债务问题似乎更加令人担忧。

记者了解到,亨通集团前身为吴江市光电通信线缆总厂。亨通集团于1992年由江苏省吴江市计划委员会以吴计发〔1992〕490号文批准成立。两年后,经江苏省体改委苏体改试〔1994〕68号文批准,以吴江市光电通信线缆总厂为主体组建了江苏亨通集团公司。1996年1月,名称变更为亨通集团有限公司。后经多次股权调整,目前亨通集团股权结构中,亨通集团实控人崔根良持股58.70%,其子崔巍持股比例41.30%。截至2020年底,亨通集团总资产768.92亿元,负债率65.75%。

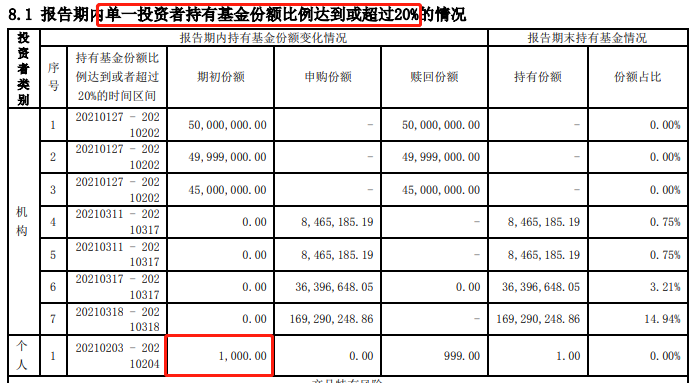

在亨通光电的股权结构中,亨通集团持股18.24%,崔根良持股比例9.03%。可以看出,大股东对上市公司主体的持股比例并不高,而截至2021年2月,亨通集团所持股份中有63.84%股权进行了质押,质押比例较高。一旦质押股权因其债务清偿而被处置,则上市公司的控制权可能会受到影响,从而可能影响上市公司的持续稳定经营能力以及既定的发展战略。

值得注意的是,亨通集团的偿债能力似乎正在减弱。近三年来,亨通集团流动负债分别为 375.65亿元、332.84亿元和413.38亿元,占负债总额的比例分别为90.41%、80.39%和81.76%。在亨通集团的负债结构中,流动负债比例较高,短期内可能存在集中偿付压力。

此外,2020年亨通集团的短期借款金额已经达到153.17亿元,同比增长12.46%,在总负债中比例达到30.30%。

2018~2020年,亨通集团的流动比率基本维持在1.1左右,而速动比率分别维持在0.8左右,相对较低的流动比率及速动比率,或将进一步影响亨通集团短期偿债能力。

不仅如此,2018~2020年期间,亨通集团应收账款余额分别为93.34亿元、111.29亿元和 118.28亿元,占其流动资产比例分别为15.67%、29.05%和 23.78%;其计提的应收账款坏账准备分别为6.08亿元、5.20亿元和5.78亿元。

亨通集团在《亨通集团有限公司2021年度第一期超短期融资券(高成长债)募集说明书》中提到,尽管公司应收账款客户主要为国家电网、三大运营商等大型企业,应收账款质量较高,但一旦经济出现波动,公司应收账款无法按期正常收回,将会对发行人的资金周转带来一定压力。

此外,2018~2020年,公司营业外收支净额分别为-3463.23 万元、3965.78万元和5127万元;投资收益分别为10.29亿元、2.31亿元和 1.86亿元,波动幅度较大。对此,亨通集团方面表示,公司营业外收入主要为公司研发新产品、进行技术改造的补贴款以及享受税收优惠政策而收到的税收返还。一旦补贴政策有所变动或者投资收益有所波动,可能对公司的盈利能力带来不利影响。

扫二维码,注册即可领取6.xx%理财券>>