热点栏目

热点栏目 【事件】

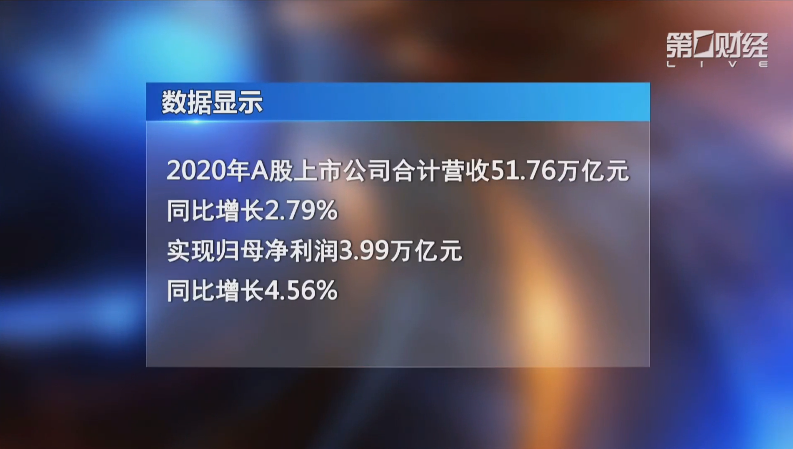

财报季后股指受到估值切换影响,市场出现较大分歧。受其影响,部分成长板块跌幅较大,创业板指下跌3.46%,沪深300指数下跌1.29%,电子、医药、电气设备跌幅居前。

【原因分析】

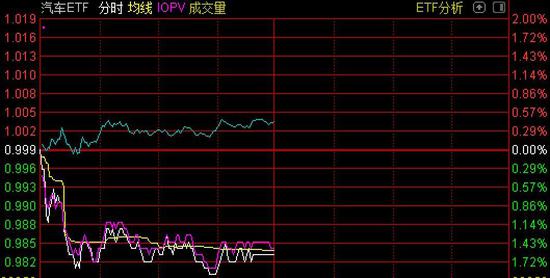

从经济数据来看,中国4月官方制造业PMI从3月的51.9下降至51.1,弱于市场预期。指数回落的背后可能主要有三个因素:1)为推动碳中和运动,新环保政策制约了工业生产,尤其是华北地区的工业生产;2)今年春节假期后商业活动较以往更早恢复,这提振了3月份的PMI,但导致4月份的PMI面临较高基数,尤其是对大型企业;3)一些关键中间产品(如微芯片)的供应短缺或已开始影响部分工业品的生产,如汽车和家用电器。

过去几年市场对于长期优质基因的看重,使得基金在大市值龙头公司上的配置逐渐拥挤。但随着流动性由松趋紧的方向确定性较高,部分高估值大盘股估值调整压力较大;相比之下,中证500、中证700等中盘风格较为突出的宽基指数估值尚处历史低位。同时,随着宏观经济、企业盈利进一步上行,相比于前期涨幅较大的行业龙头需要更为强劲的业绩消化其估值,部分优质中盘股在业绩改善下具备性价比优势。

【中欧观点】

当前市场关注焦点仍是基本面向好的提振作用与流动性趋紧预期下估值压力间的博弈;并且,短期部分海外经济体疫情加剧以及中美政治因素,也为市场平添一份不确定性;

后续通胀压力将对部分制造业基本面以及流动性产生一定压力,市场可能在整体平稳的状态下体现出局部主题性行情。

【投资建议】

我们延续前期的主要判断,当前宏观状态从“繁荣”走向“过热”,意味着大多数行业从量价齐升走向量稳价平,盈利弹性随着经济复苏弹性最大的阶段已经过去(当然一部分受益于海外经济复苏的周期品和制造业仍然处于复苏早期,景气可持续时间会较长),在过热阶段,长期稳定增长类企业的超额收益会更为明显,主要分布在医药、食品、农业、银行等行业;从估值性价比看,目前金融的风险溢价仍然较高,作为配置是必须的;其它行业中,医药和科技成长的风险溢价经过股价下跌已经恢复到了一个中枢偏上的位置,而可选消费和制造业的风险溢价仍然较低,预期回报并不高。

重点关注业绩较为稳定的医药、食品、银行等,同时可适当关注一部分与宏观关联不大或者逆宏观周期的科技成长股。

对于债券市场,在不急转弯基调的指导下,本次监管层紧信用政策的幅度显著弱于2017-2018年的去杠杆政策时期,因此,即使经济迎来拐点,下降的幅度也不会太大,在看不到更为显著的长周期逻辑下,利率债更有可能是震荡走势。

风险提示:基金有风险,投资需谨慎。本报告属于中欧基金管理有限公司所有,未经同意请勿引用或转载,其中的观点和预测仅代表当时观点,今后可能发生改变。