来源:陈果A股策略

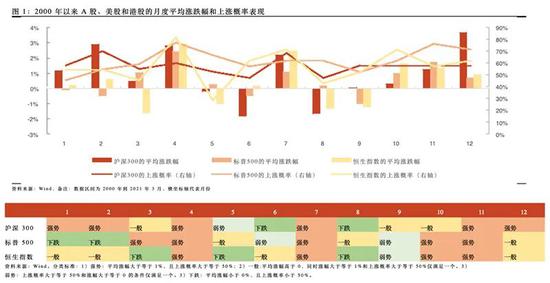

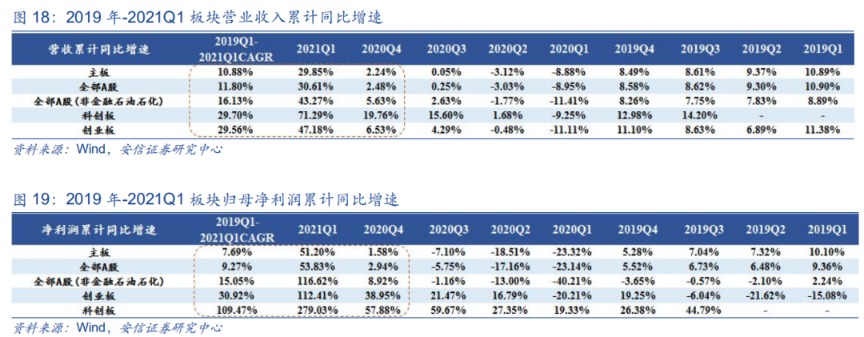

2020全年全A归母净利润累计同比正增长2.94%,营收累计同比为2.48%,ROE上升至8.52%,营收和利润实现疫情以来首次双正增长,这意味着A股整体已经完成了疫情冲击下的业绩填坑。这符合我们在此前年报预告专题《透视年报预告:景气指引、韧性升级与基本面复元》中提出的观点:“2020年四季度A股基本面大概率进一步抬升,全年不排除实现盈利正增长。”此外,2021Q1全A归母净利润同比大幅增长53.29%,营收同比增长30.61%。考虑低基数效应后,归母净利润同比2019Q1年化增长率为8.57%,全A(非)年化更是达到15%的水平,充分验证了我们此前反复强调的A股基本面强大的韧性。

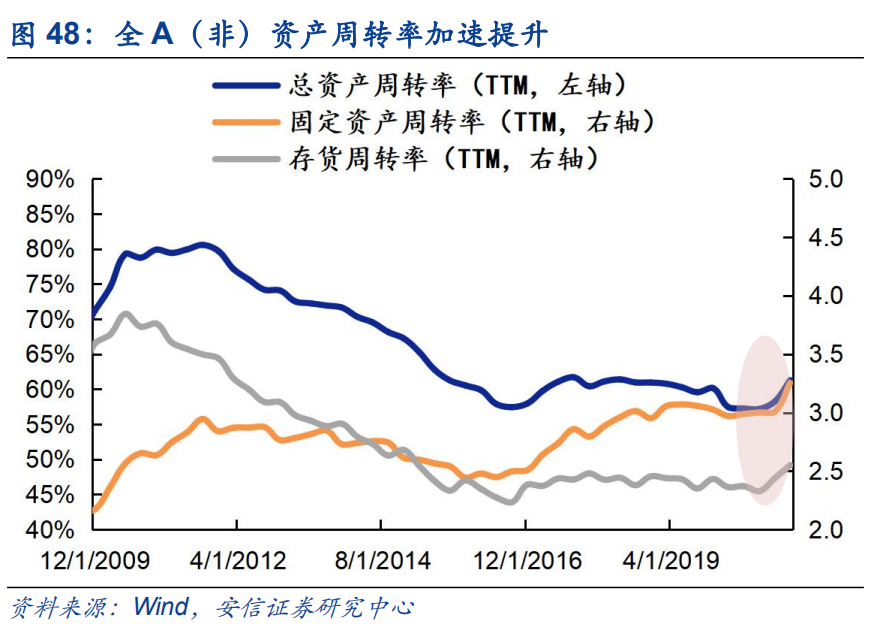

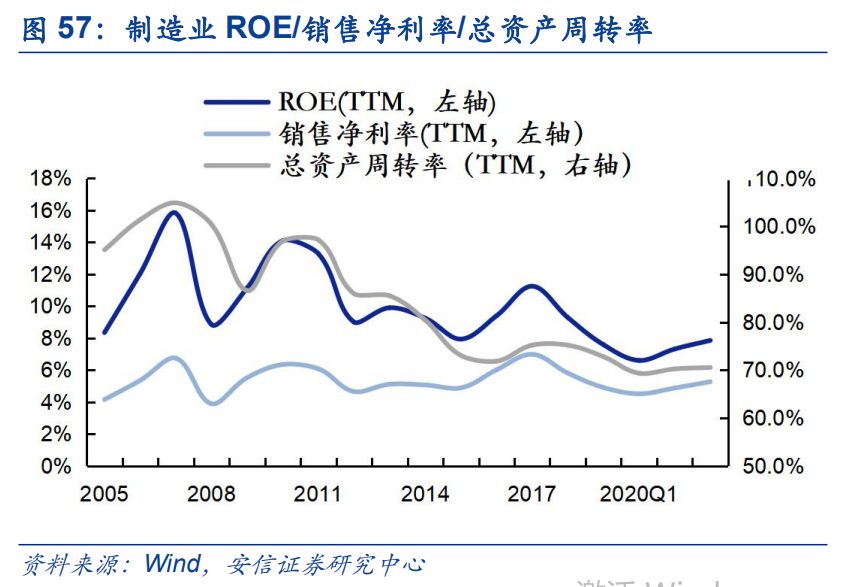

同时,A股的资产周转率自2020Q3起的止跌回升已逐渐明显,全A(非)口径下总资产周转率从2020H1的57.60%回升至2021Q1的61.78%,A股制造业口径下总资产周转率从2020H1的69.73%回升至2021Q1的76.01%,企业的经营效率在不断提升,成为A股ROE回升极为重要的支撑。这点符合我们在春节前深度专题《2021年“制造业回归”的核心抓手是什么?》中明确提出的观点:“A股资产周转率有望迎来持续性回升,成为2021年制造业基本面(ROE)最为确定性的支撑力量,其背后代表着2021年行业竞争格局改善带动产能利用率提升和供需缺口带动主动补库存周期开启,分别对应固定资产周转率和存货周转率的上行。在这里,我们重申2021年资产周转率是理解和把握”制造业回归的重要切入口。

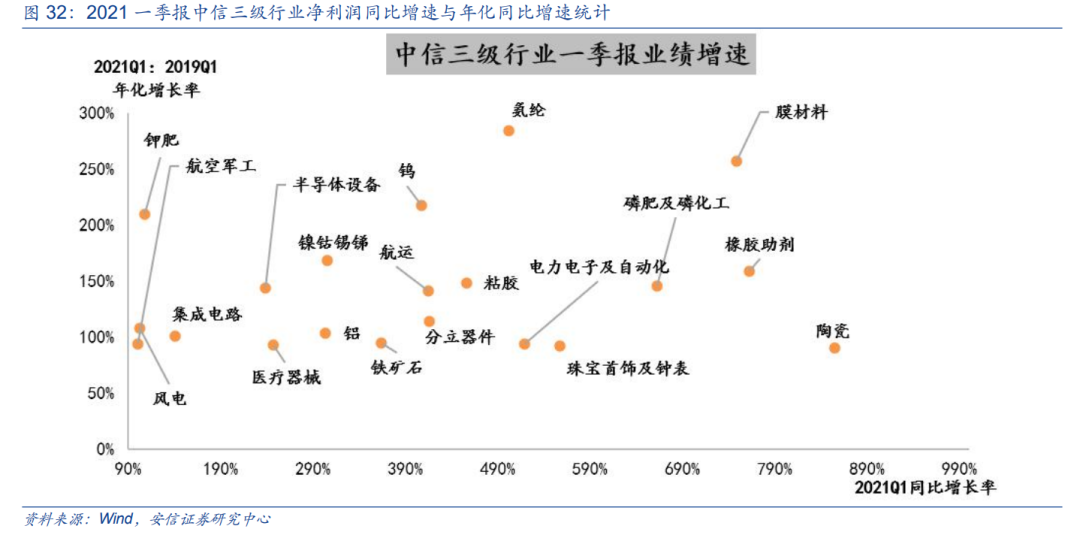

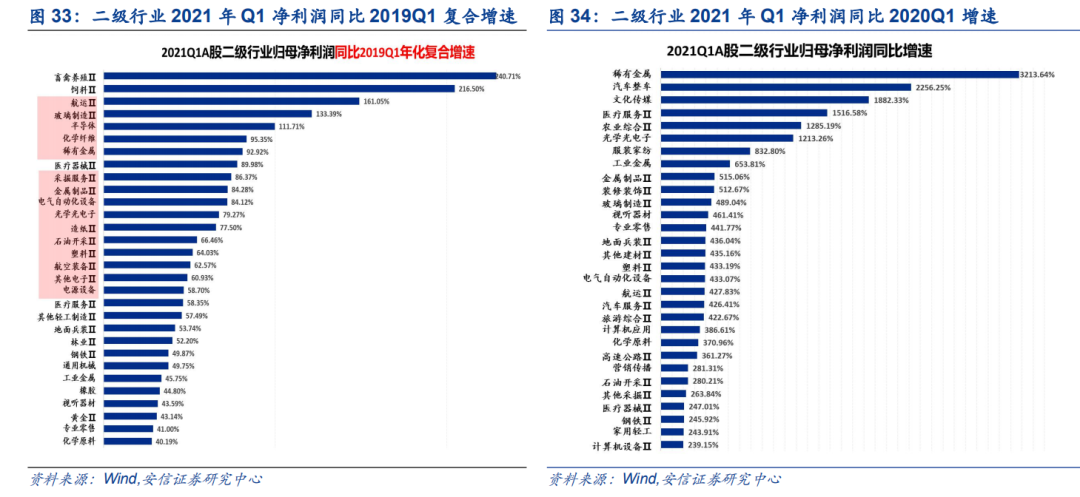

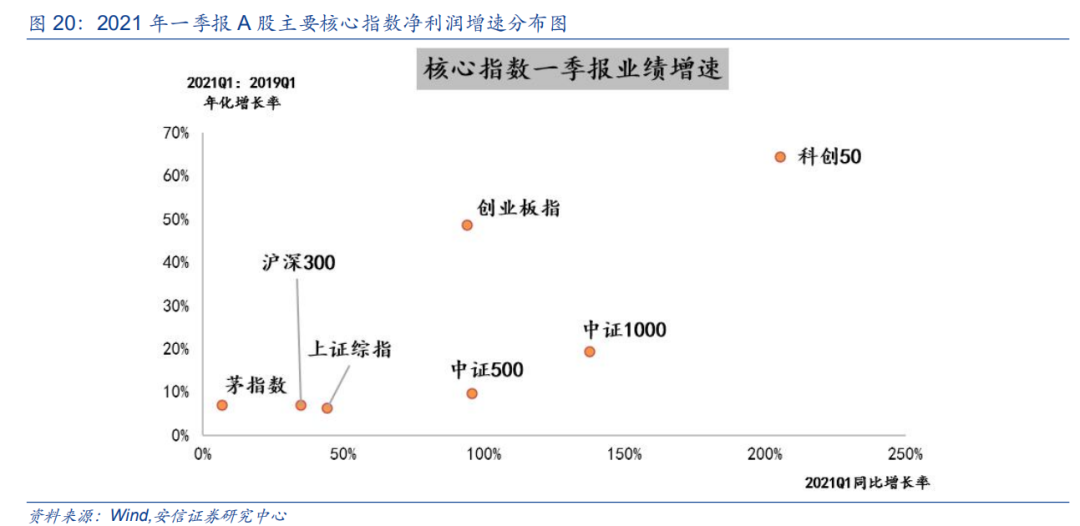

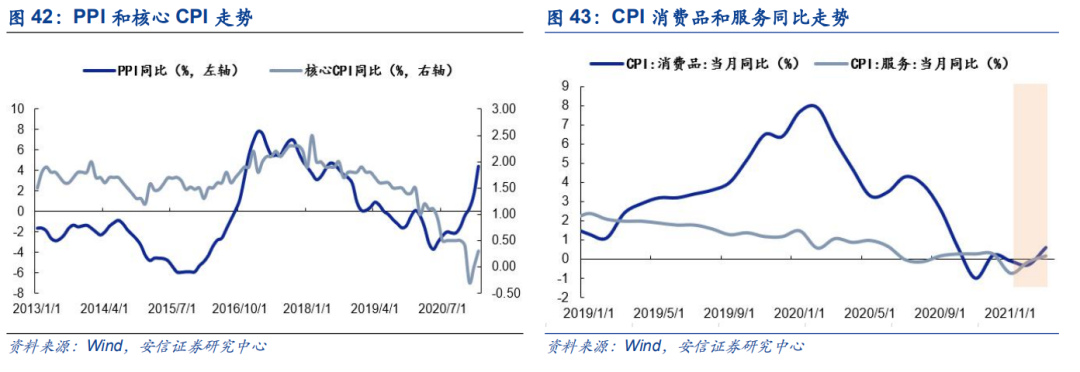

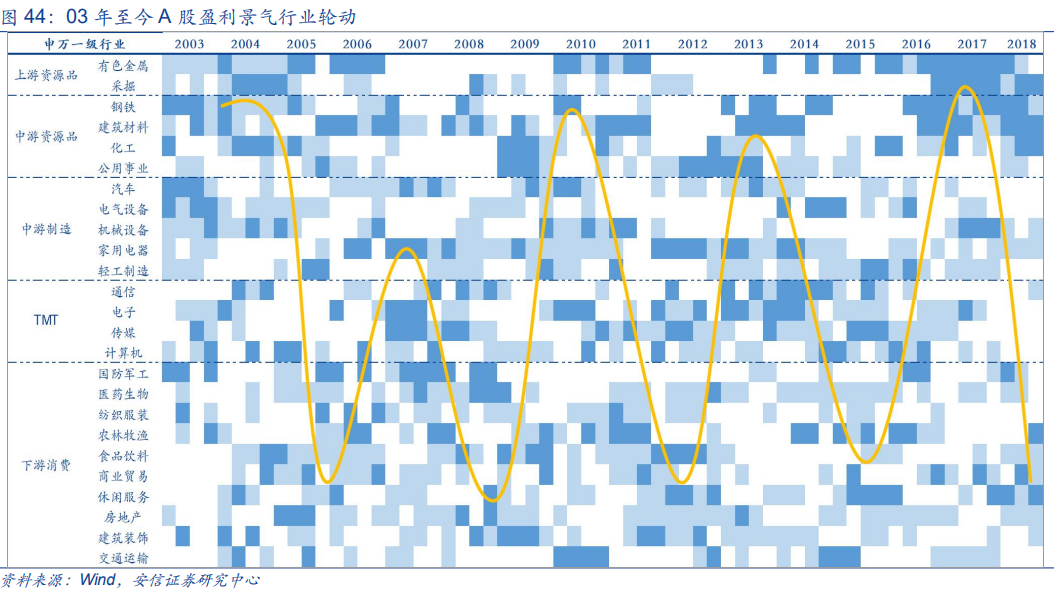

在此,我们进一步提出:从年化增长的视角来看,A股基本面高位很有可能不在一季度,资产周转率的持续性上行将使得ROE(TTM)高位延后至明年上半年,年化盈利增速的高位也随之延后,或有可能在今年二季度才出现。结构上,我们认为:第一,要重视PPI-CPI链条,景气传导在后续将逐步向CPI链条转移;第二,“制造业回归”中先进制造的景气趋势将进一步上升。结合此前我们的研究成果,二季度应该优先关注电子(半导体等)、疫后修复板块(零售)、医药(生物制药、检测与疫苗生产相关医疗器械)、地产后周期(消费建材、家电)和汽车。这是一个非常有挑战性的结论,我们将秉持客观负责的态度进行阐述。此外,基于此前我们对A股基本面长期的跟踪和判断,想进一步验证和了解的内容也有很多。尤其是除了当前市场已经形成较为普遍预期的品种外,还有一些有价值的细分景气线索值得我们关注。经过一段时间的梳理,我们将从以下几个方面入手:

1、如何客观看待A股2020年的正增长和2021Q1的高增长?

2、从ROE视角,为何我们认为资产周转率将推动ROE(TTM)进一步提升?

3、PPI-CPI视角和“制造业回归”视角,我们后续应该如何从景气层面进行判断和选择?

4、后续A股基本面将怎样判断,为何我们认为A股基本面的高位不是在一季度?

以上问题将是本文着重探讨的问题,在后文我们将附上2020年和2021年一季报各板块和行业深度解读。需要说明的是,若无特殊说明,全A(非)均指全A(非金融石油石化),业绩指标均采用整体法测算。

核心结论:

2020全年全A归母净利润累计同比正增长2.94%,营收累计同比为2.48%,ROE上升至8.52%,营收和利润实现疫情以来首次双正增长,这意味着A股整体已经完成了疫情冲击下的业绩填坑。这符合我们在此前年报预告专题《透视年报预告:景气指引、韧性升级与基本面复元》中提出的观点:“2020年四季度A股基本面大概率进一步抬升,全年不排除实现盈利正增长。” 此外,2021Q1全A归母净利润同比大幅增长53.83%,营收同比增长30.61%。考虑低基数效应后,归母净利润同比2019Q1年化增长率为8.57%,全A(非)年化更是达到15%的水平,充分验证了我们此前反复强调的A股基本面强大的韧性。

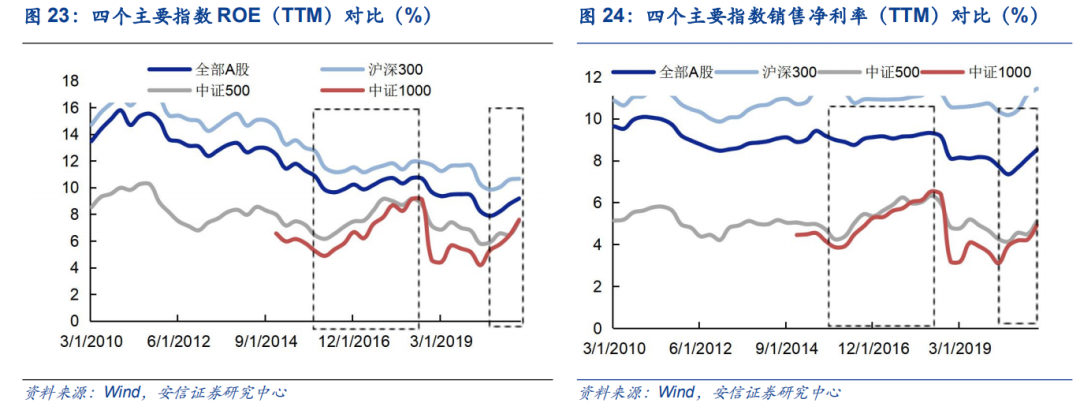

2020年A股ROE提升同时受周转率和净利率驱动,我们认为后续资产周转率的驱动将更为重要且持续。2021Q1全A/全A(非金融石油石化)口径下ROE分别为9.28%/8.71%,2020年全A/全A(非)口径下ROE分别为8.52%/8.00%,2021Q1相较2020全年提升0.76pct/0.71pct。盈利能力的改善主要源于销售净利率和资产周转率的同时拉动,2021Q1全A(非)口径下的销售净利率(TTM)及资产周转率均已恢复甚至超过疫情之前的水平,说明需求端持续恢复。A股的资产周转率自Q3止跌回升已逐渐明显,全A(非)口径下总资产周转率从2020H1的57.60%回升至2021Q1的61.78%,A股制造业口径下总资产周转率从2020H1的69.73%回升至2021Q1的76.01%,企业的经营效率在不断提升,成为A股ROE回升极为重要支撑。这点符合我们在春节前深度专题《2021年“制造业回归”的核心抓手是什么?》中明确:“A股资产周转率有望迎来持续性回升,成为2021年制造业基本面(ROE)最为确定性的支撑力量。”

在此,我们进一步提出:从年化增长的视角来看,A股基本面高位很有可能不在一季度,资产周转率的持续性上行将使得ROE(TTM)高位延后至明年上半年,年化盈利增速的高位也随之延后,或有可能在今年二季度才出现。结构上,我们认为:第一,要重视PPI-CPI链条,景气传导在后续将逐步向CPI链条转移;第二,“制造业回归”中先进制造的景气趋势将进一步上升。结合此前我们的研究成果,新能源(车)产业链和军工产业链依然是今年A股的景气主线,二季度应该优先关注电子(半导体等)、疫后修复板块(零售)、医药(生物制药、检测与疫苗生产相关医疗器械)、地产后周期(消费建材、家电)和汽车。

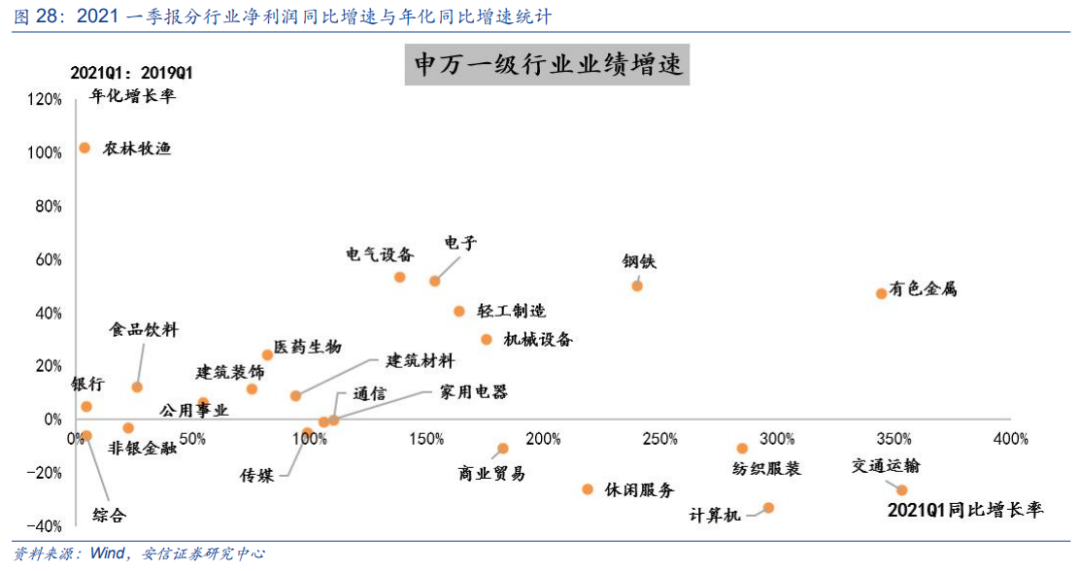

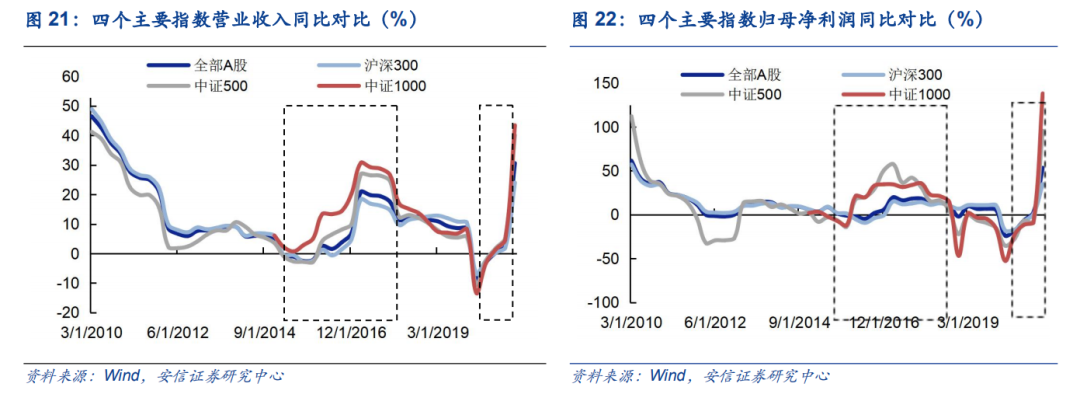

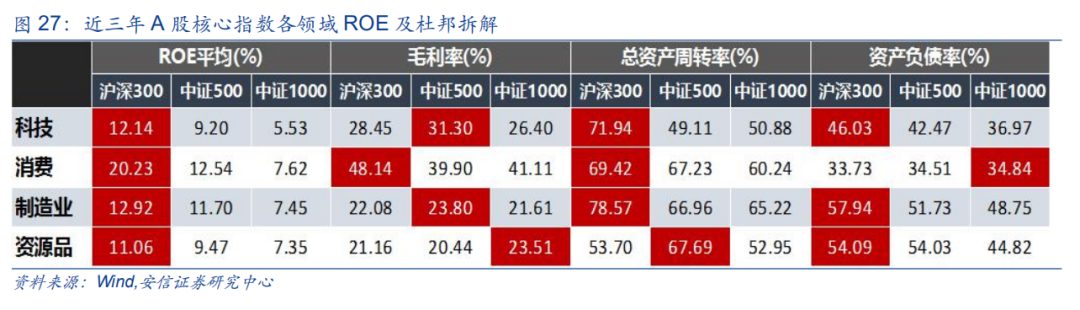

一般而言,在经济复苏阶段,以中证500/中证1000为代表的中小市值群体呈现更高的盈利增速弹性和更强的边际改善动能,在本次一季报中得到验证。从沪深300、中证500及中证1000的历史营收、净利润同比增速表现来看,在2016-2017年的经济复苏期,相较沪深300而言,中证500/中证1000确实具有明显较高的盈利弹性;而从最新的一季报数据来看,中证500/中证1000归母净利润相比2019年年化收益率达9.5%、19.3%,相比2020年改善幅度达19pct、28pct,而沪深300归母净利润相比2019年年化收益率则为7.0%,改善幅度仅为6.5pct。从历史盈利能力表现来看,在经济上行期(2016-2017、2020Q4-2021Q1)中证500/中证1000的ROE(TTM)、销售净利润(TTM)及总资产周转率(TTM)均具有更高的向上弹性。不难得出,中小企业对于需求转好的边际变化更为敏感,具备更强的边际改善动能。客观而言,虽然中小市值群体具备较强的边际修复动力,但并不代表其基本面成色可以与大企业媲美。因此,我们维持此前的判断,配置中小市值企业重在个股深度价值的挖掘,整体层面并未较核心资产有明显的性价比。

PPI-CPI链条:在需求复苏和PPI相关项转正回升的综合催化下,后续CPI相对PPI的回升成为大概率事件,我们认为未来应该持续关注其对于A股营业利润率的影响。具体而言,当PPI同比增速下滑时,CPI同比增速温和回升的过程中,A股营业利润率将从上游向中下游转移。从目前的评估来看,零售、航空、地产后周期(消费建材、家电)链条和食饮是最为确定性的方向。

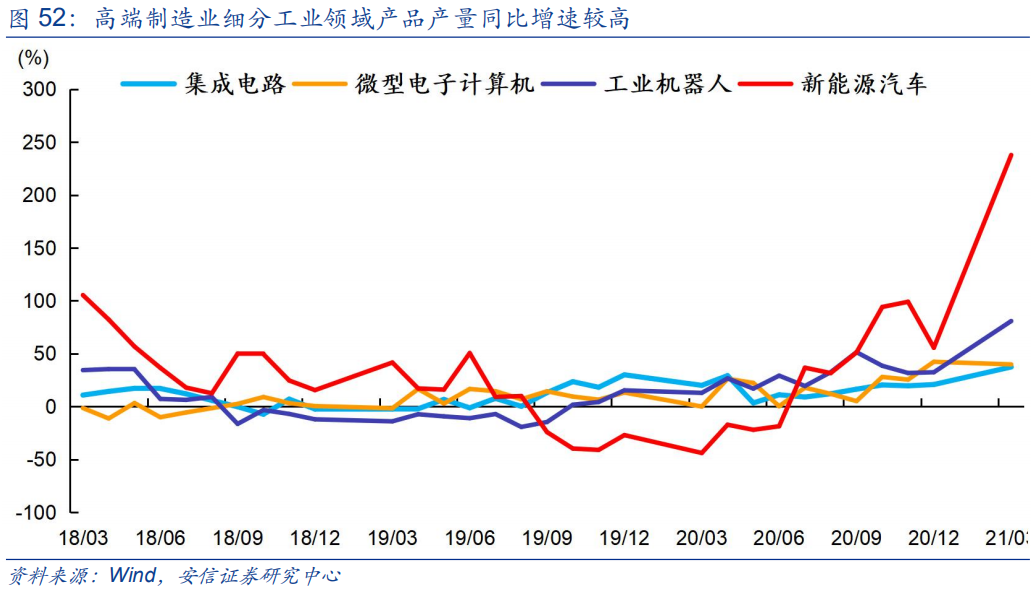

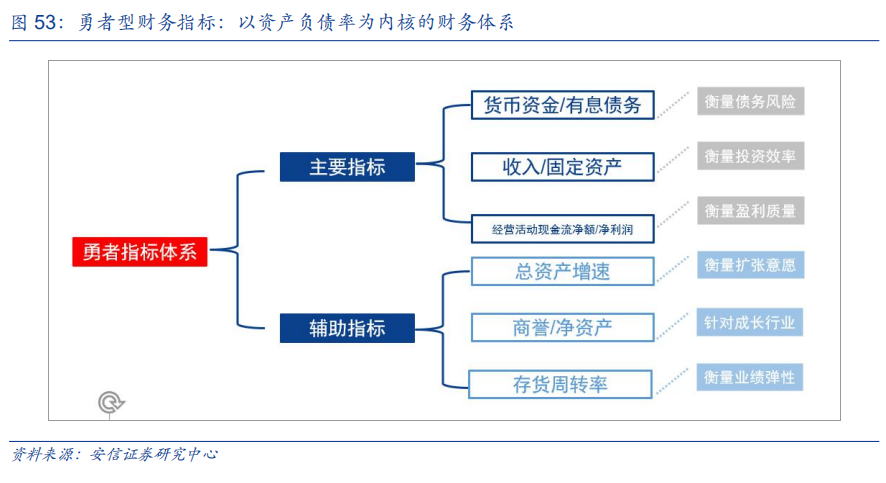

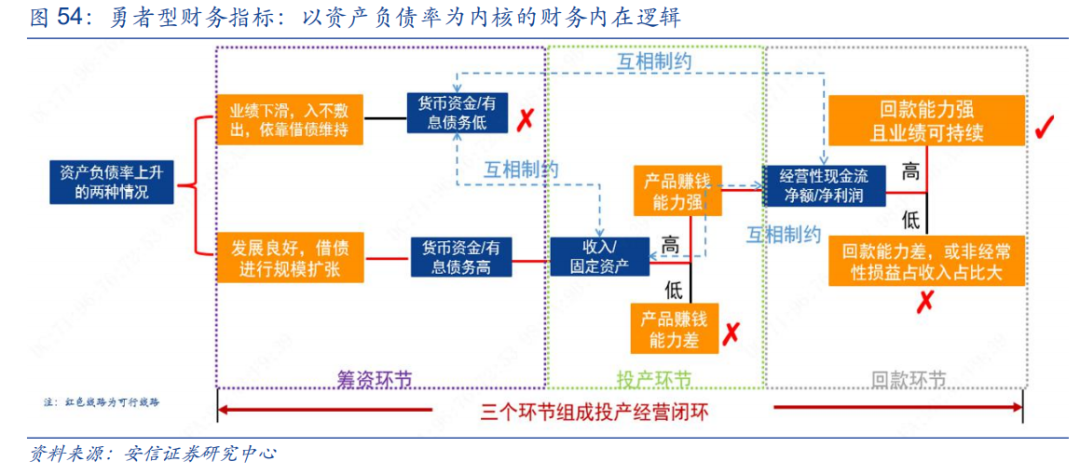

高端制造业链条:根据此前外发的深度专题《勇者、能者、谋者、智者——基于商业模式解构的财务框架》,在此,我们通过“勇者”模型对未来存在进一步扩张可能的高端制造业细分进行挑选。通过筛选,我们认为当前电子(集成电路、分立器件、印刷电路板、电子系统组装及电子零部件制造)、医药(生物制药、化学原料药、医疗器械(含有医美等))、机械、电气设备(工控自动化、风电设备、光伏设备、储能设备)等制造业细分领域将会进一步扩张,且实现盈利的可能性较大。

后续基本面预判:我们认为后续资产周转率的驱动将更为重要且持续,这点与2016-2018年颇为类似,ROE的高位大概率是在明年上半年。因此,我们重申2021年资产周转率是理解和把握 “制造业回归”的重要切入口。同时,从年化增长的视角来看,A股基本面高位很有可能不在一季度,资产周转率的持续性上行将驱动ROE(TTM)进一步上行,景气正在持续扩散,年化盈利增速的高位或有可能在今年二季度才出现。

风险提示:全球疫情超预期,经济增长不及预期

扫二维码,注册即可领取6.xx%理财券>>