来源:基少成多

前段时间,最火的一则新闻是“北京处级干部送外卖12小时,送5单,赚41块”。

经常说的‘付出就会有回报’、‘勤劳可以致富’,做起来并不简单。

故事的主角、北京市人社局劳动关系处副处长王林对此深以为然,送完5单,已经筋疲力尽……

看完这些,基少陷入了深深的沉思:

年轻时,我们可以靠跑跑腿、搬搬砖赚点辛苦钱,体衰了、年老了怎么办?

普通人,除了体力劳动,剩下可以赚钱的就是脑力劳动,除了打工挣钱,还可以理财养家。

但是,理财并不轻松,世界上有很多类资产,包括房产、存款、股票、债券、商品等,但任何一类资产波动都不小,一不小心惊喜就变成了惊吓。如何才能安心赚钱呢?

世界最大对冲基金——桥水基金的创始人达里欧提出了全天候投资策略,追求在任何情况下,均相对稳健地赚钱。

后来有学者对上述策略进行了研究,并公之于众,该类策略称之为“风险平价”理论。即在保持各类资产波动一定的情况下,获取稳健的收益。

其实“风险评价”是升级版的资产配置。

传统的资产配置追求收益一定的情况下,做到风险最低。但是风险评价却追求风险一定的情况下,赚取超额收益。后者对风险控制更好,波动会更小,投资体验也会上一个台阶。

标准的风险平价或者全天候策略,往往配置多种资产,管理难度大,理解也复杂。如果只有股票和债券两类资产做配置,效果会怎样呢?

目前基少构建的“打新基金”组合,就是做这种事情。日常只通过基金配置股票和债券两类“最香”的资产,同时借助股票打新、套期保值等博取稳健收益。

这样的组合有多稳呢?

基少使用现在的组合配比,回溯了2016年2月1日至2021年4月30日期间的数据。

数据来源:iFinD【点击可放大】

结果显示,组合的最大回撤是2.8%,比债券基金平均的回撤3.2%还要小,也比单独持有其中一只基金波动更小。最大回撤在15天内发生,39天修复,或者说只要你坚持拿39天或者以上,不会发生亏损。

2021年春节后的大跌中,基金权重股最大跌幅接近30%,但是“打新基金”组合最大下跌是1.86%,再次印证了组合的稳健。

考虑交易成本,基少建议投资的持有期限尽量不要短于6个月。

回撤这么小,收益咋样呢?

数据来源:iFinD【点击可放大】

该组合成立5年出头【含6个月基金的建仓期】,累计收益为56.14%,年化收益率为9.2%,远超过债券基金平均3.34%的收益,如果不含建仓期,对应的收益率会更高一些。

这期间,既有2018年的熊市,2016年的震荡,也有2017年、2019年和2020年的结构性牛市,可谓饱经沧桑。

9.2%的收益率大概是常见理财产品收益率的两倍,甚至超过不少地区商品房均价涨幅,可以满足绝大多数人的理财需求。

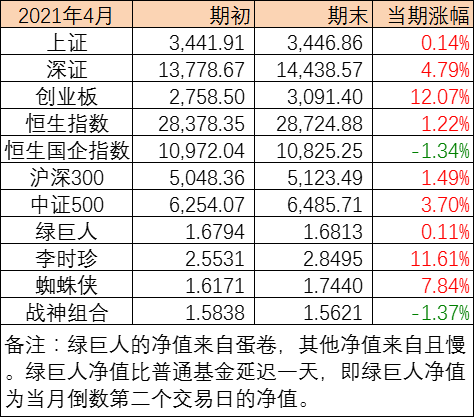

一季度,该基金组合上涨1.31%,跑赢沪深300指数-3.13%,中证500指数-1.78%,中证国债0.85%等涨幅。

下面结合各基金一季度报告,做一下详细分析。

1.组合持仓华安安康灵活配置混合A(002363)40%。该基金1季度上涨1.41%,由保本基金转型而来,成立以来的20个季度中,19个季度实现正收益,仅一个季度微跌0.39%。成立以来,该基金最大回撤为3.77%。

当前该基金施行双经理制,其中领衔的基金经理石雨欣有14年证券从业经验,近6年的基金经理经验。

一季度末,该基金适当降低了机构抱团股的部分高估个股,增加了顺周期的价值股和中盘成长股,整体的股票仓位达到23.2%,比2020年降低1.4%,单只个股最大仓位为1.85%,行业上集中于制造业,相对均衡。

债券上则以中高等级信用债为主,前五大持仓债券主要集中于电力债、国企债和金融债,单只债券最大仓位为3.64%,较为安全。

基金经理认为,经过前期的大跌,市场的机会逐步增多。从全球横向比较来看,中国在经济增长动力、储备政策空间、股票性价比等多方面都具备非常明显的比较优势,对后期走势相对乐观。

2.组合持仓华宝新价值混合(001324)30%。该基金1季度上涨0.95%。该基金成立以来的23个季度中,20个季度实现正收益,单季度最大跌幅为0.83%。成立以来,该基金最大回撤为3.82%。

当前基金经理为林昊,有14年证券从业经验,4年基金经理管理经验。

一季度末,该基金保适度降低股票仓位,降低3.39%至16.22%,同时增持地产、银行、水电和电子等行业龙头股,对涨幅较大的新能源汽车、医药等做了止盈,做了一个大波段。目前持仓最多的个股为0.95%,风险非常分散。

债券上维持了较高的仓位和较长的久期,其中持仓最高的两只债券分别是国开行和兴业银行的两只金融债,安全性非常好。

基金经理认为,在海外流动性宽裕,国内政策“不急转弯”的背景下,国内的市场估值仍有提升空间。该基金依然坚持绝对收益的投资目标,积极参与新股网下打新。

3.组合持仓广发聚宝混合A(001189)30%。该基金1季度上涨1.54%。该基金成立以来的24个季度中,19个季度实现正收益,单季度最大跌幅为1.19%。成立以来,该基金最大回撤为3.21%。

当前基金经理为谭昌杰,有13年证券从业经验,近9年基金经理管理经验。

一季度,基金的股票仓位小幅下降0.74%至16.47%,小幅增持航空和化工行业优质个股,减持了部分基金抱团股。基金的个股最高持仓仅为0.51%,重点投向化工、电子、军工和医药等行业估值处于历史较低分位数,同时景气度较高的个股,安全性较好。

债券仓位维持稳定,主要持有城投债,其中最大单只债券持仓仅为3.5%,主要投向高资质、短久期的债券,分散度非常高。

基金经理表示,继续坚守“固收+”的策略,一季度在下跌过程中,坚决执行止损策略,并优化仓位结构,为基金净值的增长提供了保障。

最后做个小结:

1.“打新基金”组合表现稳定,波动较小,经受住了考验,实现了预期的稳健上涨。

2.各成份基金的股票仓位均小幅下降,且整体持仓较为风险,未来抗风险能力也较强。

这类稳健的基金组合,比较适合刚入门的小白练手,或者追求稳健赚钱的投资者。