上市公司高景气大于低基数:2021年一季报分析(国信策略)

来源国信策略

文 燕翔、许茹纯、朱成成、金晗

核心结论

核心观点:高景气大于低基数

2021年一季度A股业绩大幅提升,许多行业和板块净利润增速创历史新高。这一方面是受到2020年一季度疫情低基数效应的影响,与2020年Q1进行同比,许多行业增速指标创历史新高。但从另一方面来看,如果选择2019年Q1作为比较基准,按照可比口径计算两年的净利润复合增速,可以看到A股的利润增速仍然表现十分亮眼,可以说A股本身正处于高景气周期中。当前A股上市公司的资本支出正在大幅提升,销售净利率和资产周转率也在明显回升,上市公司盈利能力可能持续增强,经济复苏未来有望持续进行。

A股整体:资本支出加速,盈利显著改善

利润方面,2021年一季度A股上市公司净利润同比增速为54.3%。分主要市场板块来看,主板上市公司单季净利润同比增速快速上行,业绩显著改善。创业板单季利润增速创历史新高。从盈利的影响因素来看,一季度全部A股剔除金融两油后营收增速再度上行,毛利率小幅提升,三项费用率有所提高。全部A股剔除金融两油上市公司净利润率(TTM)环比提高0.2%。ROE方面,上市公司ROE持续改善。资产周转率大幅提升和净利润率明显回升是ROE改善的主要原因,此外权益乘数有所下降。现金流方面,一季度经营现金流占营收比重环比持续提高。库存方面,上市公司存货同比增速和存货占总资产比重开始抬升。投资方面,全部A股剔除金融两油后固定资产同比增速小幅提升,在建工程小幅下降,资本支出同比增速大幅回升。

创业板:龙头集中现象愈发明显

一季度创业板营收、净利润单季同比增速齐创历史新高,较去年四季度提升明显。即使不考虑疫情造成的低基数效应,与2019年一季度进行比较,近两年创业板的净利润年化复合增速仍高达31.1%。一季度创业板板块营收大幅改善,毛利率有所提升,三项费用率维持低位,净利率大幅提升。创业板龙头集中现象愈发显著,在保持整体增速升高的基础上,呈现大者更强的结构特征。

科创板:持续扩容,重要性与日俱增

科创板一季度业绩延续了高增长态势,营业收入、净利润一季度同比分别增长72.8%、197.2%。过半数企业净利润增速高于50%。经营性净现金流同比下降6.3%,与科创企业的季节性现金流特征有关。科创板高度重视研发投入,一季度研发费用占营收比为8.9%,远高于A股1.4%的平均值;同比增速高达47.6%。

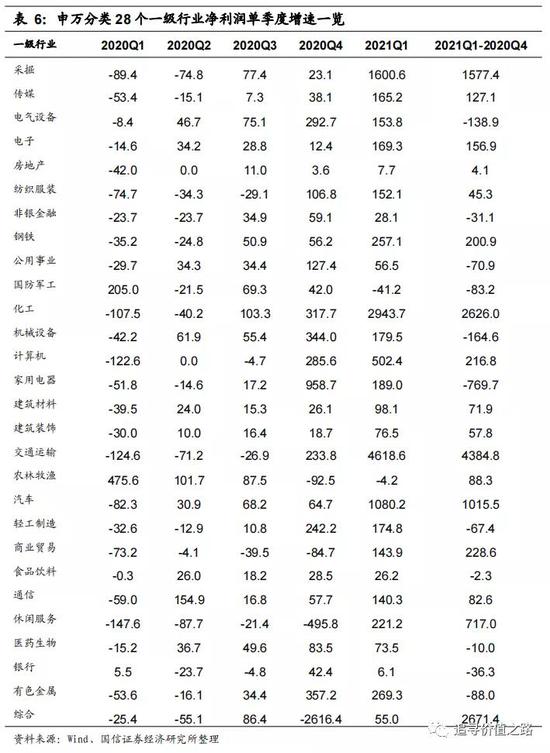

行业比较:顺周期行业业绩大增

交运、化工等顺周期行业盈利增速大幅回升。28个一级行业中有26个行业盈利增速为正,其中受疫情影响严重的交通运输、休闲服务改善明显,顺周期行业例如化工、采掘、有色、钢铁等行业盈利增速也迎来大幅提升。

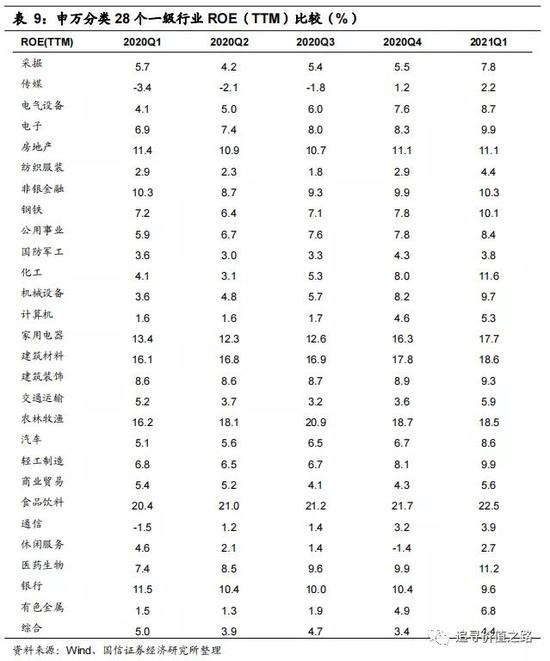

休闲服务、化工行业ROE有所改善。主要原因在于销售净利率的大幅改善。银行、国防军工、农林牧渔、房地产等行业的ROE(TTM)有小幅下滑。

多数行业资产负债率下降,经营现金流好转。19个行业资产负债率同比下降,22个行业经营净现金流占营收的比重相对于去年一季度有所上升。

A股整体:资本支出加速,盈利显著改善

2021年一季度A股净利润增速大幅提升,创业板营收、净利润增速创历史新高。这一方面是受到2020年一季度疫情低基数效应的影响,在与2020年一季度的数据进行同比时,A股许多增速指标创下近年来历史新高。但与此同时,如果我们选择以2019年一季度为基数,按照可比口径计算两年的净利润复合增速,可以看到A股的利润增速仍然表现十分亮眼,可以说A股本身正处于高景气周期中。当前A股上市公司的资本支出正在大幅提升,销售净利率和资产周转率也在明显回升,经济复苏仍在持续进行中,上市公司ROE基本筑底,未来有望持续提升。

由于深市主板与中小板自2021年4月6日起正式合并,我们自2020年年报开始将原中小板股票纳入到主板中统计,由于中小板的整体利润规模仅占主板的1/10左右,不会对主板的各项指标产生剧烈调整,因此我们对2020年年报以前的主板财务指标不再回溯处理。即2020年年报以前的主板仅代表合并前的主板,2020年年报后(含2020年年报)的主板代表原主板和原中小盘合并后的股票。

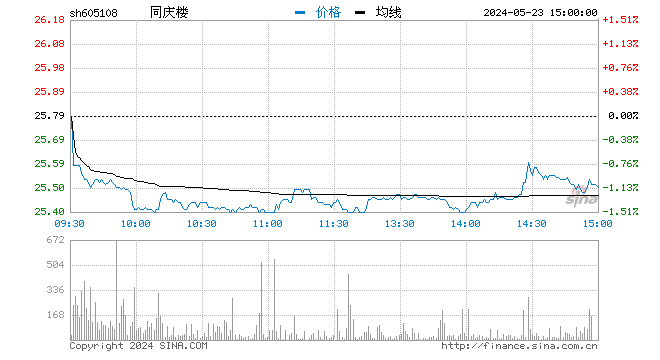

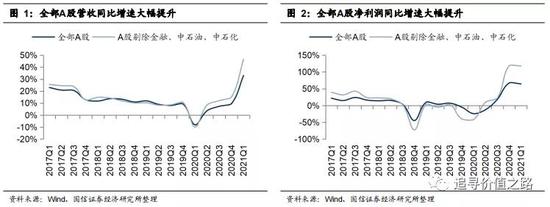

全部A股一季度净利润增速大幅提升

2021年一季度全部A股净利润同比增速大幅提升。2021年一季度A股上市公司净利润同比增速为54.3%。分主要市场板块来看,主板上市公司单季净利润同比增速快速上行,业绩显著改善。创业板单季利润增速创历史新高。即使不考虑2020年一季度疫情冲击带来的低基数影响。选择以2019年一季度为基数,仍然可以发现A股处于极高的景气区间。从盈利的影响因素来看,一季度全部A股剔除金融两油后营收增速再度上行,毛利率小幅提升,三项费用率有所提高。全部A股剔除金融两油上市公司净利润率(TTM)环比提高0.2%。

(1)2021年一季度全部A股净利润同比增速大幅提升,业绩显著改善。2021年一季度A股上市公司单季净利润增速为54.3%(2020Q4单季为67.1%);剔除金融和两油后全部A股一季度单季净利润增速为116.4%(2020Q4为118.6%)。

为了排除2020年一季度疫情冲击带来的低基数影响,如果选择以2019年一季度为基数,按照可比口径计算两年的净利润复合增速,可以看到全部A股近两年的复合增速为10.4%,剔除金融和两油后全部A股近两年的复合增速为7.8%。

(2)分主要市场板块来看,2021年一季度主板上市公司净利润同比增速为52.2%(2020Q4为3.2%);创业板上市公司一季度净利润单季增速为123.2%(2020Q4为25.6%)。各板块一季度净利润均有大幅提升。如果选择以2019年一季度为基数,按照可比口径计算两年的净利润复合增速,可以看到主板近两年的复合增速为9.8%,创业板近两年的复合增速为31.1%,创业板增速明显高于主板。

(3)从盈利的影响因素来看,2021年一季度全部A股剔除金融两油后营收增速大幅增长,毛利率、三项费用率均小幅提升。2021年一季度全部A股剔除金融两油单季营收同比增速为46.5%,相比上季度提高31.4个百分点。分板块看,主板单季营收增速由去年四季度的9.5%升至32.4%,创业板营收增速从去年四季度的8.6%升至49.7%。毛利率方面,一季度全部A股剔除金融两油后毛利率小幅提升,从四季度的17.9%升至18.3%。分板块看,主板毛利率由四季度的29.7%升至33.6%,创业板毛利率由四季度的27.4%升至29.7%。费用方面,全部A股剔除金融两油后三项费用率小幅提升0.6%,由四季度的7.5%升至8.1%。分板块看,主板和创业板三项费用率分别从四季度的10.5%、13.8%变为一季度的9.3%、13.8%。

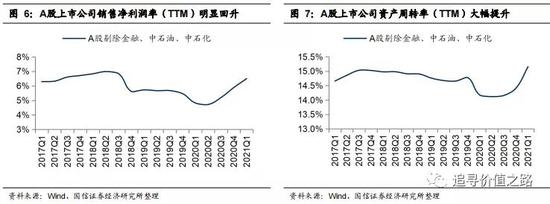

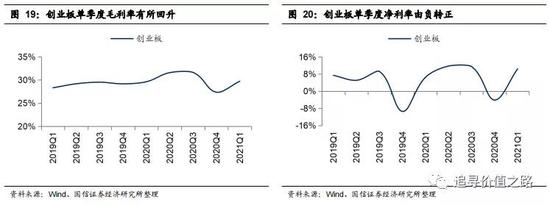

(4)2021年一季度全部A股剔除金融两油上市公司净利润率(TTM)环比提高0.6%。一季度全部A股剔除金融两油后上市公司净利润率(TTM)为6.5%,环比提高0.6%。分板块看,主板净利润率(TTM)由去年四季度的7.6%小幅升至7.8%,创业板净利润率由四季度的5.7%升至6.7%。综合来看,一季度全部A股剔除金融两油后上市公司净利润率(TTM)全面改善,不过当前依然处于2016年以来的较低位。

资产周转率大幅提升,ROE持续改善

ROE方面,2021年一季度全部A股非金融两油上市公司ROE(TTM)环比持续改善。分解来看,资产周转率大幅提升和净利润率明显回升是ROE改善的主要原因,此外全部A股非金融两油上市公司一季度权益乘数基本持平。从变化趋势看,2018年三季度以来全部A股上市公司ROE高位回落,但当前来看非金融两油上市公司ROE水平已筑底回升,未来仍有望持续抬升。

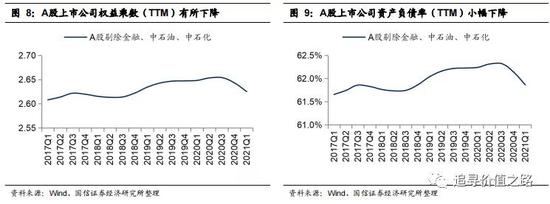

(1)一季度全部A股上市公司ROE(TTM)环比有所改善。2021年一季度全部A股ROE(TTM)为9.8%,环比提高0.8%;全部A股剔除金融和两油后的ROE(TTM)为9.6%,环比提高1.2%。

(2)分解来看,资产周转率大幅提升和净利润率明显回升是全部A股剔除金融两油后ROE改善的主要原因,此外全部A股非金融两油上市公司一季度权益乘数基本持平。一季度全部A股剔除金融和两油后销售净利率(TTM)为6.5%,环比提高0.61%;一季度全部A股剔除金融和两油后资产周转率(TTM)为15.2%,环比提高0.8%;一季度非金融两油上市公司权益乘数维持在2.63的水平。综合来看,受资产周转率提高、销售净利率提升的影响,非金融两油上市公司ROE(TTM)环比持续改善。

(3)从变化趋势看,2018年三季度以来全部A股上市公司ROE高位回落,但当前来看非金融两油上市公司ROE水平基本筑底,未来有望持续提升。2016年二季度以来上市公司ROE一路上行,持续改善,但受贸易战影响,2018年三季度以来上市公司ROE水平有所回落,此后虽然上市公司ROE水平下滑趋势在2019年有所放缓,但受疫情的影响,2020年一季度上市公司ROE水平再度出现较大幅度的下行,并且一度创下了2016年底以来新低,不过当前非金融两油上市公司ROE水平基本筑底,未来有望持续提升。从影响因素的变化趋势来看,销售净利率自2016年二季度以来走势较ROE基本一致,资产周转率则自2017年三季度以来稳中有降,期间在2019年年底出现短暂的回升,2021年一季度开始大幅回升,而财务杠杆率近期开始出现下降的拐点。

资本支出同比增速大幅回升

现金流方面,全部A股剔除金融和两油后的一季度经营现金流占营收比重环比持续提高。库存方面,上市公司存货同比增速和存货占总资产比重开始抬升。投资方面,全部A股剔除金融两油后固定资产同比增速小幅提升,在建工程小幅下降,资本支出同比增速大幅回升。

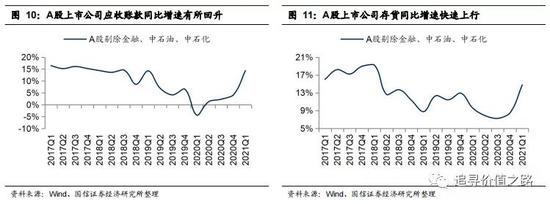

(1)现金流方面,上市公司一季度经营现金流占营收比重环比大幅提高。2021年一季度全部A股剔除金融和两油后经营性现金流占营业收入的比例( TTM)上升至10.0%,环比小幅提高0.4%。一季度全部A股剔除金融和两油后的应收账款同比增速为14.3%,较上季提升10.2%。从变化趋势来看,2018年三季度以来,企业现金流状况总体上有所好转,经营现金流占营收比重上行趋势较为显著,虽然2020年一季度边际上出现了小幅的恶化,但目前已回升至疫情前水平。

(2)库存方面,上市公司存货同比增速开始抬升,存货占总资产比重止跌回升。具体来看,一季度全部A股剔除金融和两油后的存货同比增速为14.8%,较四季度提升6.3%;一季度存货占总资产的比重为19.2%,环比提升0.3%。

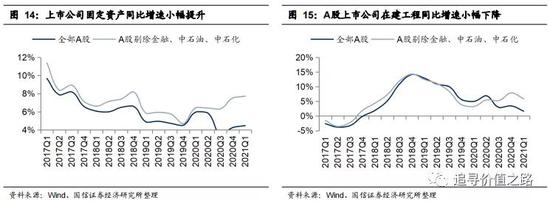

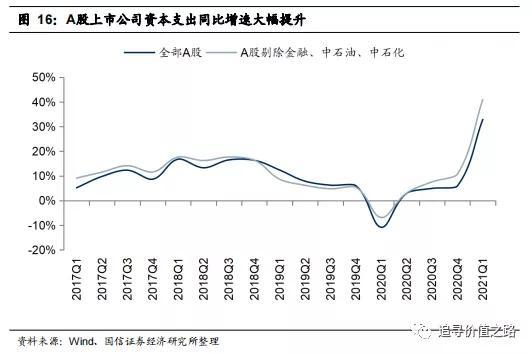

(3)投资方面,全部A股剔除金融两油后固定资产同比增速小幅提升,在建工程增速小幅下行,资本支出同比增速大幅回升。一季度全部A股剔除金融和两油后的固定资产同比增速为7.7%,较二季度提高0.2%;一季度在建工程同比增速为5.9%,相比四季度下降2%;购建固定资产、无形资产和其他长期资产所支付的现金同比增速同样由四季度的10.7%大幅回升至40.9%,从趋势看,A股上市公司资本支出自2015年四季度开始震荡上行,并于2018年三季度达到高点后开始回落,在2020年一季度大幅回落至负区间后基本触底,目前已经迎来转折,有望迎来资本支出加速扩张期。

创业板:龙头集中现象愈发明显

创业板一季度利润高速增长

一季度创业板营收、净利润单季同比增速齐创历史新高,较去年四季度提升明显。即使不考虑疫情造成的低基数效应,与2019年一季度同期数据作比较,近两年创业板的净利润年化复合增速为31.1%,该增速也处于历史极高水平。一季度创业板板块营收大幅改善,毛利率有所提升,三项费用率维持低位,净利率大幅提升

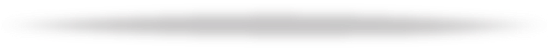

(1)2021年一季度创业板利润增速、营收增速齐创新高。按可比口径统计,一季度创业板净利润单季同比增速为123.2%,营收单季同比增速为49.7%,创下创业板有史以来的最高增速。创业板一季度高增速受到2020年低基数效应和自身高景气度的共同影响。从变化趋势来看,创业板单季净利润增速自2018年底以来整体维持震荡上行态势,目前已走出疫情带来的冲击影响,业绩增速升至历史高位区间。即使不考虑疫情造成的低基数效应,与2019年一季度同期数据作比较,近两年创业板的净利润年化复合增速为31.1%,这一增速也是处于历史极高水平的。

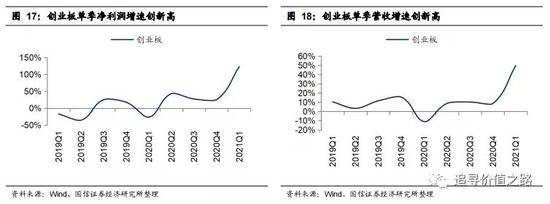

(2)2021年一季度创业板毛利率有所提升。一季度,创业板毛利率为29.7%,较上季度提升2.5个百分点;三项费用率分别为13.8%,与上季度持平;净利率为10.4%,环比由负转正,提高了14.5个百分点。综合来看,一季度创业板板块营收大幅改善,毛利率有所提升,三项费用率维持低位,净利率大幅提升。

创业板龙头集中现象愈发显著

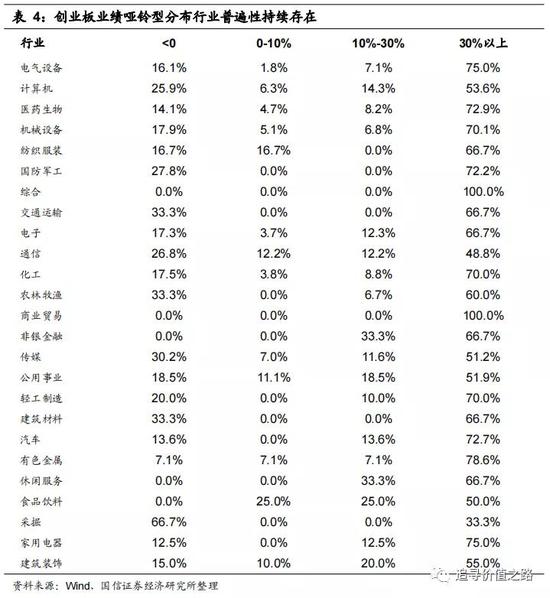

2021年一季度创业板业绩快速增长,龙头集中现象越发显著。创业板盈利在结构上保持两头大中间小的哑铃型分布,不过今年一季度显著向高盈利增速方向偏移。创业板企业盈利增速的哑铃型分布特征具有行业普遍性。

(1)按照市值大小的分类比较来看,2020年四季度创业板上市公司利润增速呈现出龙头更强的特征,大市值公司利润增速远好于中小值公司。创业板业绩在保持整体增速升高的基础上,呈现大者更强的结构特征。

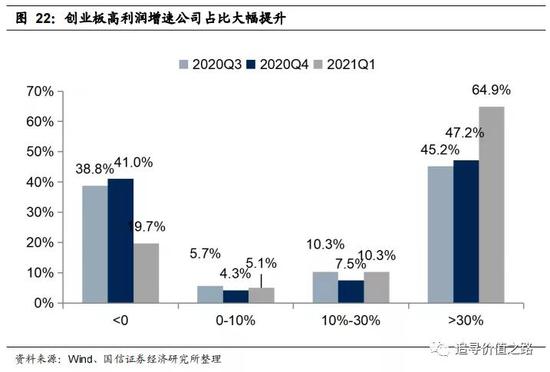

(2)2021年一季度创业板业绩增速持续改善,结构上仍保持两头大中间小的哑铃型分布。一季度,净利润负增长的企业占比从去年四季度的41.2%降至19.7%;净利润增速高于30%的企业所占比重从四季度的47%升至64.7%,总体呈现业绩向好趋势;净利润增速处于0~10%和10%~30%的企业所占比重分别为5.1%和10.4%,中间部分占比总体较低。

(3)创业板企业盈利增速的哑铃型分布特征依然具有行业普遍性。创业板企业盈利增速的哑铃型分布特征依然具有行业普遍性,创业板中大多数行业的业绩分布均呈现出两头大的哑铃型分布,说明创业板企业内部的业绩分化十分明显。

(4)从现金流来看,一季度创业板企业经营性现金流同比增速大幅提升。创业板上市公司一季度经营性净现金流同比增速为107.5%,相比去年四季度同比增速大幅提升106%。从应收账款增长来看,创业板一季度应收账款同比增速为13.3%,四季度为2.2%。

科创板:持续扩容,重要性与日俱增

科创板自成立以来持续扩容,从首批上市的25家公司迅速成长为目前的268家,主要服务高新技术产业和战略性信息产业,目前在A股中的重要性与日俱增。科创板成长属性突出,2021年一季度业绩延续了高增长态势,营业收入、净利润增速同创历史新高,单季度同比分别增长72.8%、197.2%。在单季净利润增速分布上,随着初创型科技企业融资发展壮大,此前两极分化的哑铃型利润增速分布,大幅向正增速方向偏移,过半数企业净利润增速高于50%。科创板资产负债率基本持平,为34%,经营性净现金流同比下降6.3%,目前为负值,这与科创企业的季节性现金流特征相一致。此外,科创板高度重视研发投入,一季度研发费用占营收比为8.9%,远高于A股1.4%的平均值;同比增速高达47.6%,自设立板块以来,企业研发费用保持快速增长,借此获取竞争优势,期望在未来保持快速增长。

营收、净利润增速再创历史新高

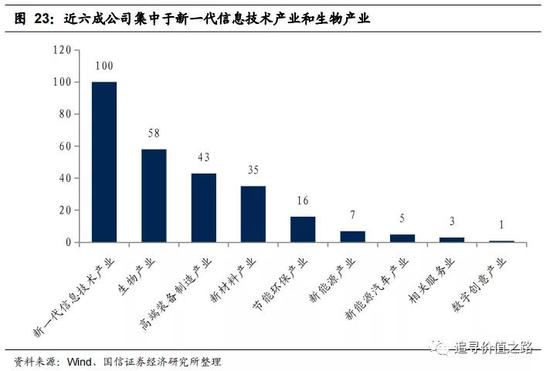

(1)科创板持续扩容,主要服务高新技术产业和战略性信息产业。在过去的不到两年时间里,科创板快速扩容。从首批上市的25家公司发展到目前的268家,另有大量后备公司等待上市审核。科创板主要服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业,重点支持新一代信息技术、高端装备、新材料、新能源、节能环保以及生物医药等产业发展。从所属主题产业来看,科创板上市公司主要集中于新一代信息技术产业和生物产业,数量分别为100家和58家,合计占全部科创板公司数的59%。另外高端装备制造、新材料产业和节能环保产业分别占16%、13%、6%,目前数字创意产业和相关服务业公司数较少。

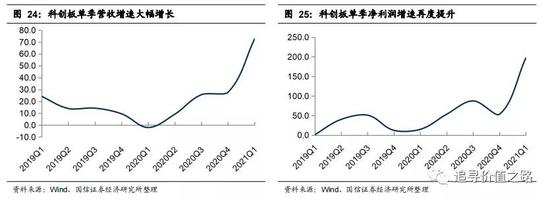

(2)科创板一季度业绩极为亮眼,营业收入、净利润增速同创历史新高。科创板2021年一季度单季营收同比增速为72.8%,较2020年四季度27.7%的营收单季增速大幅增长45个百分点。2021年一季度单季净利润增速为197.2%,较2020年四季度53.6%的净利润增速大幅提升144个百分点。

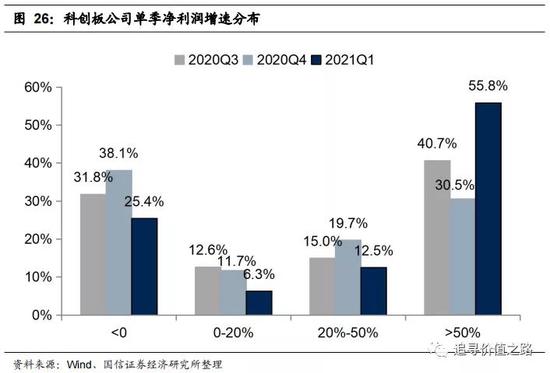

具体看净利润增速分布情况。2021年一季度净利润同比增速较去年四季度显著改善,高增速公司占比明显提升,增速超过50%的公司数占比从四季度的30.5%大幅提升至55.8%,负增长公司数占比从四季度的38.1%下降至25.4%,业绩复苏趋势明显。

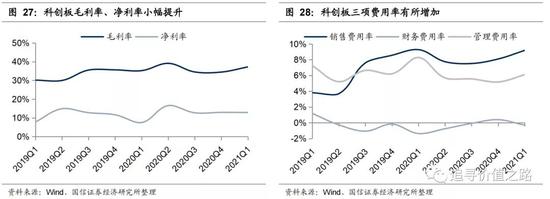

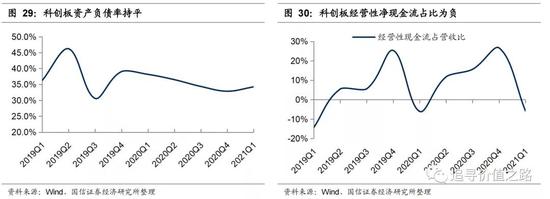

(3)一季度科创板单季毛利率有所回升。2021年一季度,科创板上市公司单季度毛利率、净利率分别为37.2%和12.9%,环比去年四季度分别提升2.8个百分点和持平。销售费用率、财务费用率、管理费用率分别为9.2%、-0.3%和6.1%,较四季度有所提升,特别是销售费用率上升1.1个百分点。科创板资产负债率维持在较低水平,一季度末为34.2%。经营性净现金流占比为负值,与科创企业的季节性现金流相关。

研发费用快速增长

科创板成立的初衷是要服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业,这类企业高度重视研发投入,借此获取竞争优势,期望在未来业绩可以保持快速增长。

(1)科创板公司研发费用增速高,占营收比例远高于A股平均水平。从研发费用来看,全部科创板公司2021年一季度单季研发费用同比增长47.6%,较四季度增速提升17.4个百分点。从研发费用占营收比例来看,2021年一季度,全部科创板公司单季度研发费用占营收比为8.9%,远高于同期全部A股1.4%的研发费用率。

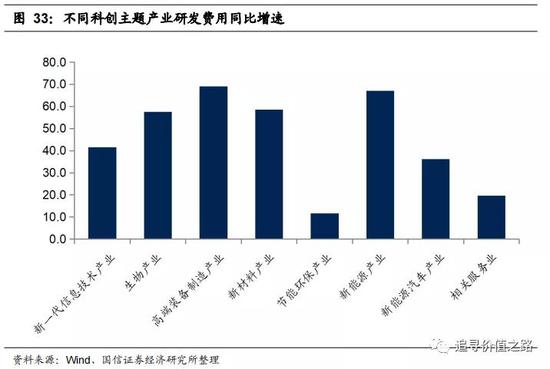

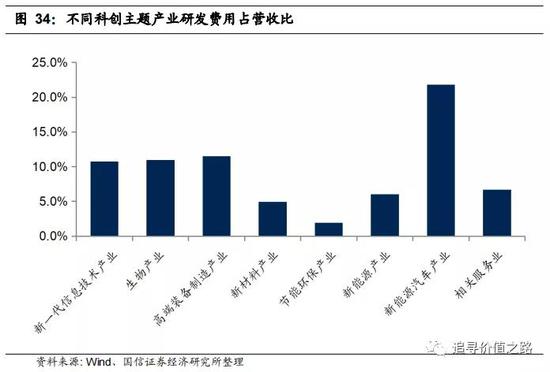

(2)分科创主题来看,高端装备制造产业、新能源产业、新材料产业、生物产业、单季研发费用同比增速领先,分别为69%、67.1%、58.5%、57.5%。单季研发费用占营收比例最高是新能源汽车产业、高端装备制造产业和生物产业,分别为21.8%、11.5%、11%。

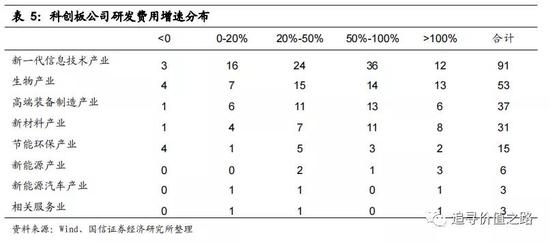

(3)从研发费用增速分布来看,研发费用高增速公司占比逐季提升,增速超50%的公司从去年四季度的36.6%提升至一季度的56.6%。低增速公司占比减少明显。科创板公司加大研发费用支出趋势明显。从不同科创主题来看,增速超过100%的公司主要来自新一代信息技术产业和生物产业,分别有12家和13家。增速介于50%-100%之间的公司同样主要来自这两个产业,分别有36家和14家。

行业比较:顺周期行业业绩大增

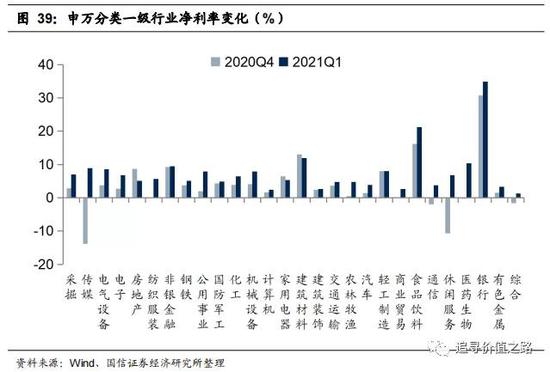

分行业来看,2021年一季度申万28个一级行业中有26个行业盈利增速为正,其中受疫情影响最严重的交通运输、休闲服务业绩改善明显,顺周期行业例如化工、采掘、有色金属、钢铁等行业盈利增速也迎来大幅提升。如果以近两年来的净利润年化复合增速为参考,增速靠前的行业为电子、农林牧渔、电气设备和钢铁等。ROE方面,2021年一季度休闲服务、化工等行业ROE(TTM)大幅改善,主要原因在于销售净利率的提高。从资产负债率来看,28个申万一级行业中,19个行业2021年一季末的资产负债率较去年一季度末同比下降。从经营现金占营收的比例来看,28个申万一级行业中,有22个行业2021年一季度的经营现金流占营收的比重相对于去年一季度有所上升。

交运、化工等顺周期行业盈利增速大幅回升

(1)从绝对增速上看,一季度申万28个行业中有26个行业单季利润增速为正,其中有17个行业利润增速超过100%,增速居前的主要为受疫情影响较大的行业以及经济复苏中盈利弹性较大的顺周期行业。交通运输、化工、采掘等行业盈利增速大幅居前,而国防军工、农林牧渔等行业的净利润增速垫底。具体来看,化工行业一季度的盈利增速为2944%,采掘行业盈利增速为1601%,而国防军工、农林牧渔行业一季度单季盈利增速分别为-41.2%和-4.2%。

(2)由于2020年一季度的净利润较为反常,我们以2019年Q1的净利润作为基准,按照可比口径计算各行业近两年来的净利润年化复合增速。可以发现增速靠前的行业为电子、农林牧渔、电气设备和钢铁等,单季净利润的年化复合增速分别为61.9%、56.2%、55.4%和50.8%。净利润年化复合增速为负的行业有计算机、休闲服务、房地产等行业,年化增速分别为-35.2%、-26.2%、-15.6%。

(3)2021年一季度,申万28个一级行业中有17个行业的单季盈利增速有所改善,其余11个行业盈利增速不及四季度的增速水平,其中交通运输、化工、采掘、汽车、信息服务等行业盈利增速显著提升,而家用电器、机械设备等行业增速不及四季度水平。具体来看,交通运输行业2021年一季度的单季盈利增速从2020Q4的233.8%升至4618%,化工行业一季度的盈利增速从317.7%上升至2944%。而家用电器行业一季度的盈利增速从2020Q4的985.7%回落至189%。

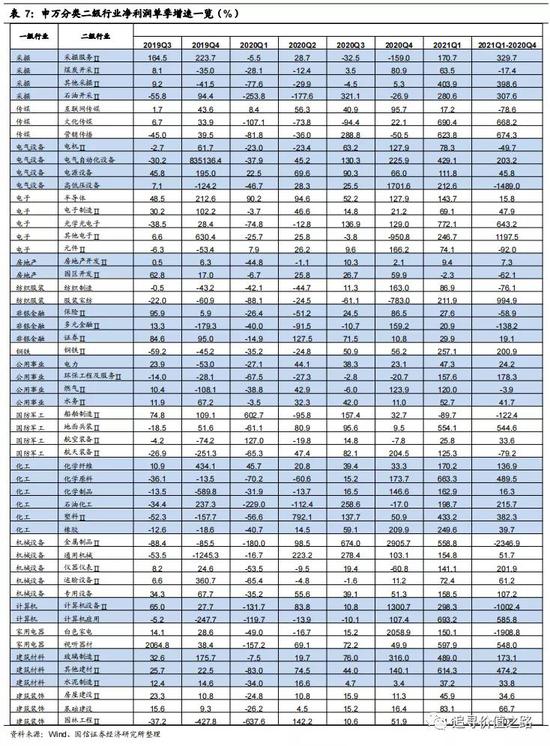

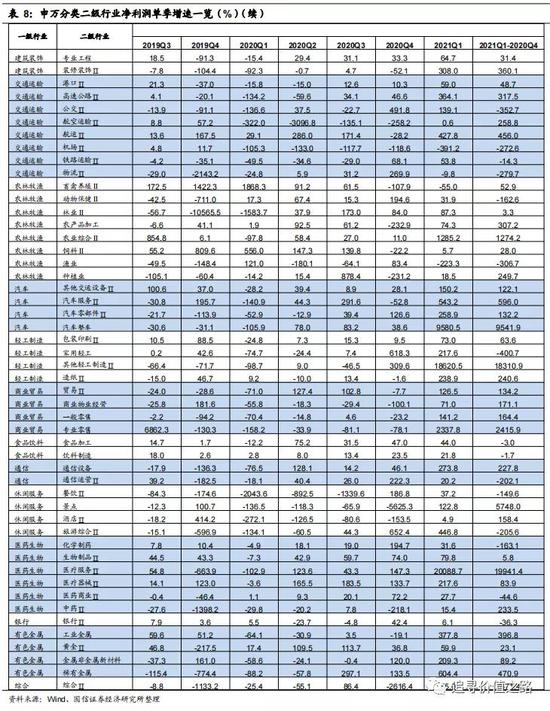

(4)从细分行业情况来看,申万103个二级行业一季度单季净利润增速同样提升居多,其中医疗服务、其他轻工制造、汽车整车、经典、综合、专业零售等行业2021年一季度净利润增速相对于去年四季度提升幅度居前,而金属制品、白色家电、高低压设备、计算机设备、家用轻工等行业一季度净利润增速相比去年四季度有明显下滑。

休闲服务、化工等行业ROE大幅改善

分行业来看,2021年一季度申万一级行业中休闲服务、化工等行业ROE(TTM)明显改善,主要原因在于销售净利率的大幅改善。银行、国防军工、农林牧渔、房地产等行业的ROE(TTM)有小幅下滑。

(1)申万一级行业中休闲服务、化工等行业ROE(TTM)有所改善,主要原因在于销售净利率的大幅改善。具体来看,休闲服务行业一季度的ROE(TTM)为2.7%,环比提高4.2个百分点,化工行业一季度ROE(TTM)为11.6%,环比提高3.6个百分点。从驱动因素来看,净利率方面,一季度休闲服务行业净利率为6.8%,相比2020年四季度大幅提高17.4个百分点,一季度化工行业净利率为6.4%,相比2020年四季度小幅提高2.5%;资产周转率方面,休闲服务行业、化工行业均小幅下降;权益乘数方面休闲服务有小幅提升,化工行业即基本维持稳定。

(2)银行、国防军工、农林牧渔、房地产等行业的ROE(TTM)呈现小幅下滑。其中银行行业一季度的ROE(TTM)为9.6%,环比下滑了0.8个百分点,国防军工行业一季度的ROE(TTM)为3.8%,环比下滑了0.5个百分点。农林牧渔、房地产行业的ROE(TTM)环比分别小幅下滑了0.2、0.1个百分点。

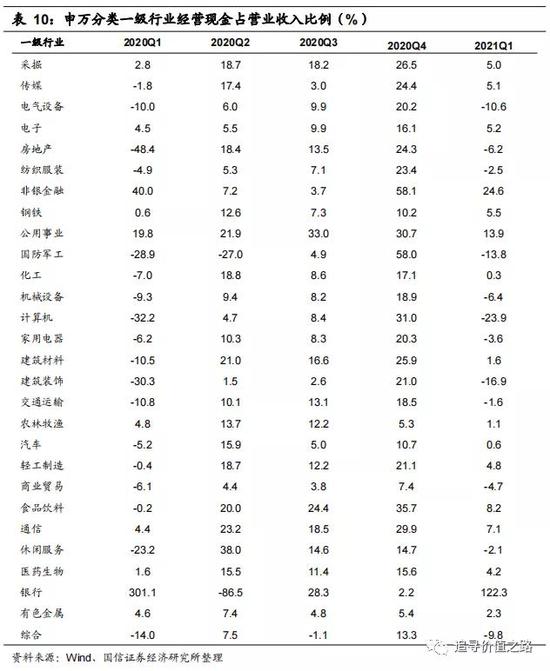

多数行业资产负债率下降,经营现金流好转

从资产负债率来看,28个申万一级行业中,9个行业2021年一季度末的资产负债率同比去年一季度上升,其余19个行业资产负债率同比下降。其中休闲服务行业2021年一季末的资产负债率同比上升8个百分点至50.9%,传媒行业2021年一季末的资产负债率同比上升3.9个百分点至46.1%。而交通运输行业2021年一季末的资产负债率下降5.8个百分点至52.7%。

从经营净现金流占营收的比例来看,28个申万一级行业中,有22个行业2021年一季度的经营净现金流占营收的比重相对于去年一季度有所上升。其中房地产、休闲服务等行业经营净现金流占比占比涨幅居前,而银行、非银金融等行业经营净现金流占比下降。

风险提示:经济增长不及预期,国际市场波动加大

扫二维码,3分钟极速开户>>