来源:华泰证券资产管理

你的投资体系里有止损的标准么?如果公司的基本面没有变坏,但价格却长期背离,这种情况下需要止损么?如果大势和个股的基本面出现背离呢?比如当前,一些优秀的公司基本面很好,可预见的业绩确定性也比较强,但市场出现较大幅度的调整,原因可能是综合的,有可能是涨幅太大,资金面预期收紧等等。投资者是选择暂时止损还是继续死扛?

价值投资者的字典里基本没有止损,只有止错。

比如发生了以下情况:

(1)投资逻辑发生重大变化或被证伪。

(2)基本面跟踪过程中发现重大风险或者不利的趋势。

(3)公司的投资赔率下降并且发现了更好的投资对象。

当然在实际投资中,情况会更复杂一些,操作也会更灵活一些。如上述的情况都没有发生,公司各项情况都不错,估值也合理(不高不低),没有发现投资逻辑重大改变,是不是就一定不动呢?

未必。还有以下一些情况是在实际操作中需要考虑的:

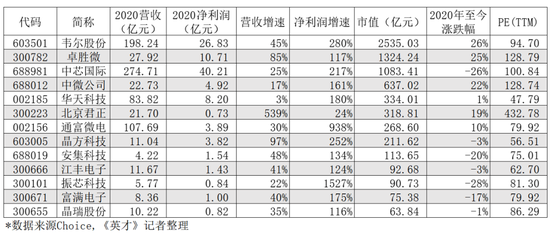

1)根据景气度或者业绩拐点的可见度、确定性进行调仓换股。我经常举的例子是,一筐苹果同样都落在了地上,这个时候可以顺便把有瑕疵的苹果换成最好的苹果。

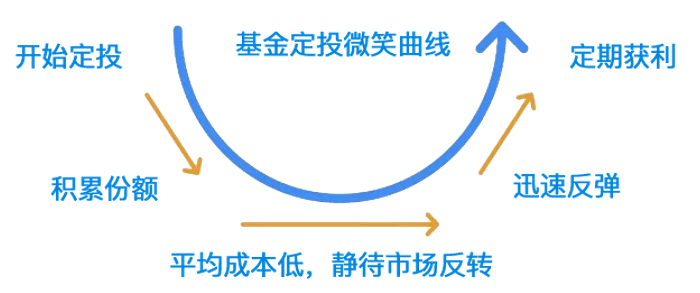

2)坚守优秀的公司,利用波动择机加仓。这要求你对标的有非常确定的预期(比如认为是8~10倍股,现在才刚刚翻1倍多),那也没必要动。今天的市场和2018年贸易战的情景有些类似,市场因为情绪反复震荡,那一年反而是我们陆续加仓的最好时点,等时间走到2019年初,标的公司业绩兑现,市场行情好转,组合收益也跟着上了一层楼。

3)根据市场总体估值情况判断泡沫程度。系统性泡沫期,首选战略逃离,不要相信那些拥抱泡沫的鬼话。系统性低谷期,拥抱波动(哪怕短期来看,净值可能会随着熊市末期的凶猛下跌而折损);而在大多数情况下的系统性模糊期,我们最好是忍受波动,或者主要着眼于仓位基本稳定下的投资组合优化。

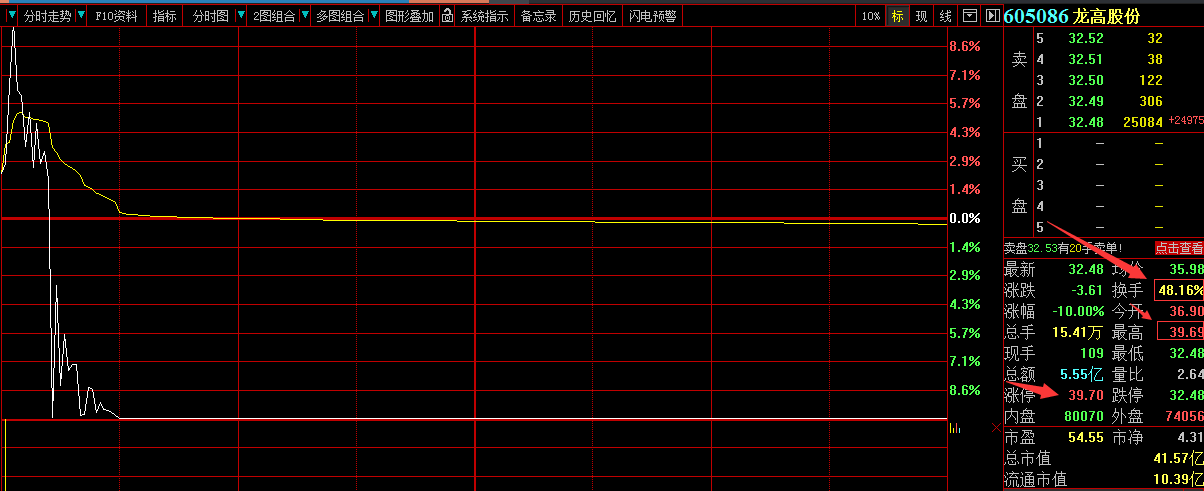

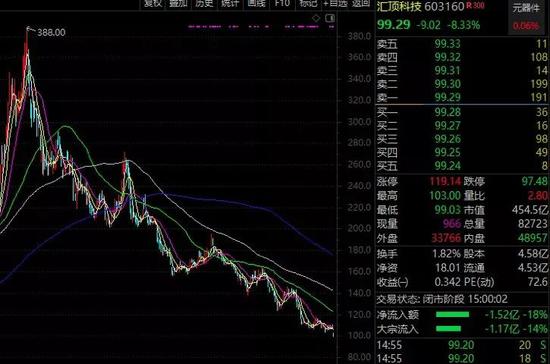

当前的市场疯狂的原因,具体是什么,我们也不追究,只能凭经验判断并不是系统性风险,大概率结构性调整,属于典型的系统性模糊期。

当然以上情况都是原则,具体操作中肯定免不了经验判断和个人的主观感受(比如什么叫泡沫期,什么叫仓位舒服),并且会体现出投资操作中艺术性的成分(比如减持或者加仓分几次,每次多少) ,这些都没有标准,需要自己慢慢体会,但更重要的是学会在风险和机会中进行取舍。读书会整理的估值图可以作为市场整体热度的一种参考,具体到公司和行业,还要具体判断。

树永远长不到天上去,公司如此,行业如此,市场也如此,过去如此,今天如此,明天也如此,物极必反,再美好的事务标价都要有个度。市场持续悲观,接下来,我们又要说,有熊市就会有牛市,物极必反,否极泰来。

至于当前的行情什么时候才是个底,或者说这波调整大概的幅度可能会是多少,又或者说下一波的风口会刮到哪里去,那就完全不在我的能力范围之内,也不是我关心的范畴了。宏观浩瀚难以捉摸,而个股买入价格的高低却是我们可以把握的。此时最美好的事情莫过于——遇见物美价廉的好货,碎步小跑慢慢加仓。