热点栏目

热点栏目 新浪财经讯 4月23日晚,江苏国泰发布2020年年报,公司实现营业收入301.01亿元,同比下降23.39%,归母净利润9.78亿元,同比增长3.45%,扣非后净利为8.44亿元,与2019年同期8.40亿元基本持平,增速为7年来最低。

而同为电解液头部公司的天赐材料和新宙邦在2020年却都实现了大幅增长。究其原因,财务费用同比大增超500%,对江苏国泰的业绩形成了极大拖累。

实际上,不仅财务费用同比大幅增加,江苏国泰还存在利息收支不匹配以及仍不断融资等情况,这些都与公司手握超百亿元现金储备的情况形成巨大反差,值得投资者留意。

财务费用为何大增5倍?

年报显示,2020年江苏国泰财务费用4.29亿元,相比2019年7136万元大增501.07%。

对于财务费用大幅异动的原因,公司解释是供应链服务以进出口业务为主,主要结算货币为美元,报告期内人民币兑美元升值较大,致报告期汇兑损益金额为3.52亿元。由此来看,汇兑损失是公司财务费用大增的最主要因素。

不过,汇率的变动对江苏国泰财务费用的影响似乎毫无规律可言。

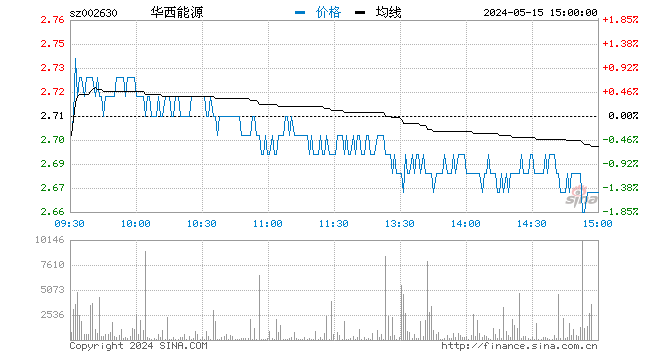

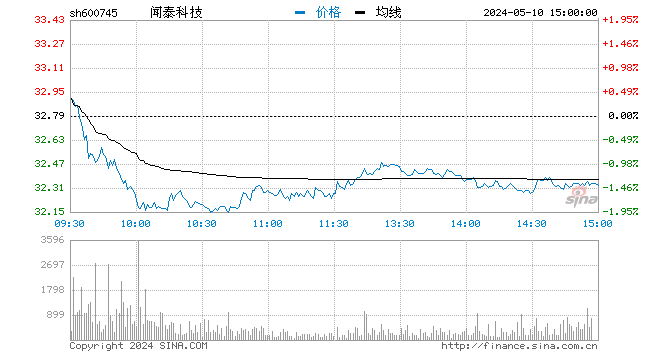

2016年至今美元兑人民币汇率变动

上图是2016年至今,美元兑人民币汇率走势图。可以看到,2020年,人民币相对美元基本处于单边升值的趋势。按照公司解释,江苏国泰出现大额汇兑损失。

然而,同样在上图中可以看到,人民币兑美元汇率在2018年时曾出现过单边贬值的趋势。那么,江苏国泰当年汇兑损益又是怎样呢?

根据公司2018年年报,江苏国泰全年财务费用为2.91亿元,同比2017年增加109%。其中,汇兑损失1.62亿元,同比增加161%。

也就是说,人民币兑美元汇率在2020年单边上行中,江苏国泰出现了3.52亿元的汇兑损失,而在2018年单边下行中,公司同样出现了1.62亿元的汇兑损失。背后原因不得而知。

超百亿净现金为何利息支出常年显著高于收入?

除汇兑损益的异常变动外,公司每年的利息收入和支出金额,似乎与其超百亿现金的情况也不相符。

2020年末,江苏国泰在手的货币资金为95.49亿元,交易性金融资产基本为银行理财,约37亿元,两者合计超过130亿元。

同期,公司包括短期借款12.95亿元,长期借款11.06亿元等在内的各类有息负债约25亿元。扣除该部分负债,江苏国泰拥有超过100亿元的现金类资产净额。

而报表显示,公司全年利息收入0.77亿元,利息费用1.18亿元。也就是说,江苏国泰在全年保有100亿元现金净额的情况下,利息反而净支出0.4亿元。即便考虑贷款利率高于存款利率,在超百亿的净现金存款的情况下,利息收入显著低于支出,仍值得留意。

类似的情况也出现在2018年和2019年。这两年中,江苏国泰在同样保有大量现金净额的情况下,全年利息分别净支出0.88亿元和0.9亿元。

为何出现上述情况,也有待公司给出合理的解释。

各种渠道频繁融资是何故?

拥有如此巨额现金资产,公司近期仍然频繁融资。

江苏国泰目前是供应链服务和化工新能源的双主业运营。受新能源汽车大潮推动,公司以电解液为主的新能源业务迎来发展机遇。2020年,公司启动了分拆下属控股子公司瑞泰新材至深交所创业板上市的工作。

根据计划,瑞泰新材拟募资约13亿元,投入包括波兰华荣新建Prusice4万吨/年锂离子动力电池电解液项目、宁德华荣年产8万吨新材料项目、华荣化工新建实验楼和现有环保设施提升项目,以及华荣化工智能化改造项目等在内的多个新、扩建项目。

实际上,江苏国泰拥有瑞泰新材超过90%的持股份额,拥有绝对的话语权和决策权。同时,根据相关会计准则,分拆上市后,瑞泰新材仍属于江苏国泰财务报表的合并范围,对瑞泰新材的会计核算仍按成本法计量,其未来市值的波动,并不影响江苏国泰的财务报表。

大费周章进行分拆上市,江苏国泰到底是出于什么考虑,需要投资者深思。

值得一提的是,不久前的4月17日,江苏国泰刚刚获得证监会公开发行可转换公司债券申请的批文,公司获准向社会公开发行面值总额达45.57亿元的可转债,期限为6年。

一旦可转债正式发行完成,公司将在目前超百亿账面净现金的基础上,再添一笔45亿元的资金。

(文/新浪财经上市公司研究院 昊)

扫二维码,3分钟极速开户>>