来源:中国基金报

今年一季度A股市场波动加大,随着公募基金年报、一季报陆续披露,作为最了解基金公司的高管和最了解研究投资的投研负责人,他们重仓持有的一些基金也浮出水面,颇具借鉴意义。

近日,天弘基金从基金报告中梳理了旗下部分主动权益基金中高管和投研负责人持有超过百万份的基金,其中,天弘云端生活优选、天弘文化新兴产业、天弘医疗健康、天弘港股通精选、天弘周期策略均被高管和投研负责人持有超过百万份。上述5只基金2020年底被高管和投研负责人合计持有金额超过975万元。

同时,天弘基金还以自有资金大笔持有上述5只基金的3只,截至今年一季度末,持有金额高达5.03亿元,其中港股通精选基金一季度被天弘基金加码近1亿元。

5只基金被高管、

投研负责人合计持有超975万元

具体看,由于洋管理的天弘云端生活优选基金(代码:001030)不仅被天弘基金高管、投研负责人持有超百万份,也被基金经理于洋自身持有超百万份。以2020年底的基金单位净值1.50元计算,该基金被天弘基金高管、投研负责人持有超150万元。

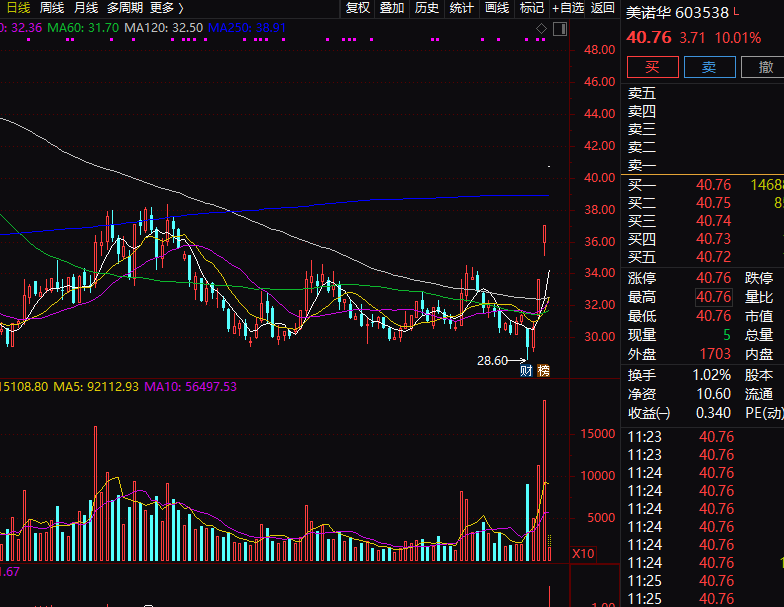

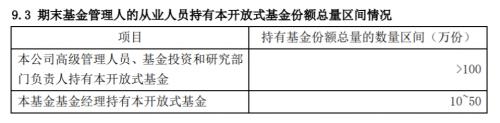

天弘基金高管、投研负责人持有的天弘云端生活优选基金情况

同样专注消费领域投资的天弘文化新兴产业基金(代码164205)被天弘基金高管、投研负责人持有超百万份,也被基金经理持有超百万份。以2020年底的基金单位净值2.48元计算,该基金被天弘基金高管、投研负责人持有超248万元。

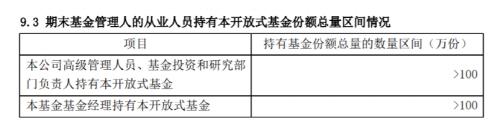

天弘基金高管、投研负责人持有的天弘文化新兴产业基金情况

近几年业绩表现突出的天弘医疗健康基金(A类代码:001558,C类代码:001559)也被天弘基金高管、投研负责人持有超百万份,同时,基金经理刘盟盟、郭相博持有的份额合计在10万份至50万份。以2020年底天弘医疗健康A的基金单位净值2.02元计算,该基金被天弘基金高管、投研负责人持有超202万元。

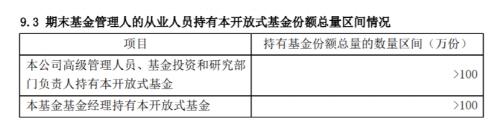

天弘基金高管、投研负责人持有的天弘医疗健康基金情况

专注港股投资的天弘港股通精选基金(A类代码006752、C类代码006753),同样被天弘基金高管、投研负责人持有超百万份,基金经理刘国江持有的份额也超过100万份。事实上,据刘国江透露,他持有的天弘港股通精选基金已经超过500万元。以2020年底天弘港股通精选A的基金单位净值1.45元计算,该基金被天弘基金高管、投研负责人持有超145万元。

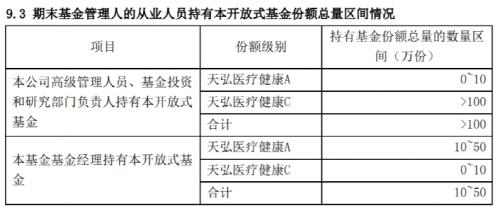

天弘基金高管、投研负责人持有的天弘港股通精选基金情况

专注周期制造领域投资的产品天弘周期策略基金(代码:420005),也被天弘基金高管、投研负责人持有超百万份,基金经理谷琦彬持有的份额也在10万份至50万份。以2020年底的单位净值2.30元计算,该基金被天弘基金高管、投研负责人持有超230万元。

天弘基金高管、投研负责人持有的天弘周期策略基金情况

整体看,上述5只基金被天弘基金高管和投研负责人持有的金额合计超过975万元。

公司自购浮盈1.27亿

一季度加码港股通精选1亿元

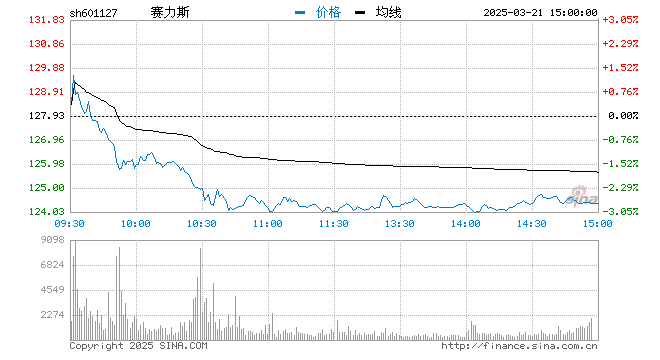

值得注意的是,上述基金中的天弘文化新兴产业、天弘周期策略、天弘港股通精选还被天弘基金以大笔自有资金持有。2020年春节开盘后,市场受疫情影响大幅下挫,十几家基金公司接力自购旗下偏股基金。其中,天弘基金自购5亿元(含全资子公司天弘创新管理有限公司),居公募基金自购金额榜首。天弘基金5亿元自购的是旗下4只偏股基金,其中有3只便在前述高管、投研负责人持有超百万份的基金之列。

具体看,天弘基金(仅统计母公司)持有天弘文化新兴产业近5000万元,持有港股通精选近2亿元,持有天弘周期策略近2500万元。从净值表现看,这几只基金也贡献了不菲的收益。

从自购浮盈情况看,天弘基金母公司2020年在上述3只基金投入金额接近2.75亿元,截至2021年一季度,浮盈达到1.27亿元,持有总金额达到4.02亿元。

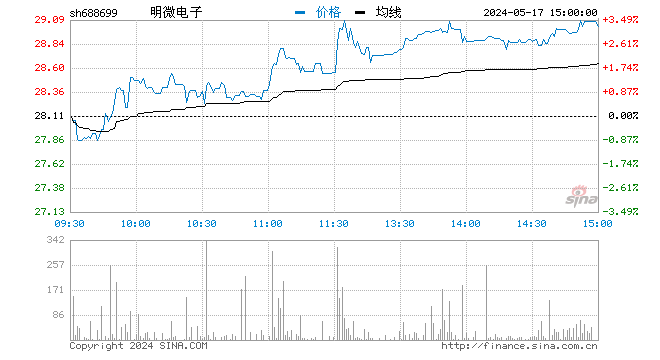

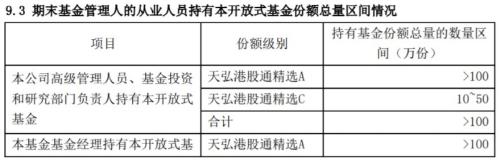

更值得关注的是,刚刚发布的天弘基金港股通精选一季报显示,一季度天弘基金申购该基金近1亿元。截至1季度末,天弘基金持有的港股通精选份额近2.55亿份,持有市值达到3.80亿元。

天弘基金2021年一季度申购港股通精选基金情况

这意味着,天弘基金对上述3只基金的持有金额在一季度末达到了5.03亿元。

体系化投研能力奠定自购信心

根据相关规定,基金公司自购旗下公募基金至少需要持有6个月以上,高管、投研负责人自购本公司公募基金至少需要持有1年以上,基金经理自购本人管理的基金同样至少需要持有1年以上。重金购买自家权益类基金,不仅体现了天弘基金对中国资本市场长期稳定发展的坚定信心,也是天弘基金对自身投资管理能力怀有信心的表现。

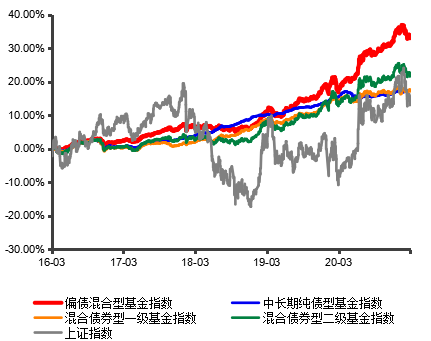

天弘基金表示,公司的主动权益投资的定位不是选股票,而是专注于投资优秀的企业和企业家,选择有核心竞争力的优秀企业进行长期投资。为了引导投研人员专注聚焦挖掘优质公司,避免市场风格变化、大小盘轮动等市场因素对投资的干扰,天弘基金2018 年进行了行业分组、投研一体的业务和组织架构变革,将主动权益投研体系划分成医药、消费、科技、制造四个投资研究小组,每个组均由基金经理和研究员共同组成,并专注于该领域的投资。这四大行业充分代表了中国经济中最主流、最重要的投资机会,只要投研人员能够紧紧围绕“选取优秀的企业和企业家”这条研究主线,每个组都有足够充分的投资机会去挖掘和把握。

天弘基金希望通过“专注聚焦”、“心无旁骛”的深度研究来实现“自下而上对企业的深入研究”,追求投资组合持仓从中长期(1-3 年)维度可以穿越行业的波动,更多体现优质企业自身的长期投资价值。

在天弘基金看来,权益投资不光取决于基金经理的投资能力,更重要的是公司层面对基金产品的管理要实施严格的品质把控,只有构建专业化、体系化的投研能力,才有希望打造优异的、可持续的、可复制的管理业绩。

具体而言,天弘基金不仅通过投研一体化的组织架构变革、中长期的业绩考核导向确保基金经理坚持正确的投资理念,形成专注聚焦优质公司的投研氛围,更重要的是在医药、消费、科技、制造四大行业中逐步形成并不断完善挖掘优质公司的系统方法论,确保天弘的每一只基金产品都符合公司的品质管控标准,从而让投资者对购买的基金产品有更多的信心,并在市场波动时敢于持有甚至逆势加仓,从而真正实现长期投资、价值投资,实现基金赚钱、基民也赚钱。

风险提示:观点仅供参考,不构成投资意见。购买前请阅读《基金合同》、《招募说明书》等法律文件。市场有风险,投资需谨慎。过往业绩不代表未来表现。天弘文化新兴产业成立于2017年8月9日,成立以来完整年度业绩与同期业绩比较基准收益率分别为-14.77%(-21.08%)、87.84%(27.73%)、40.75%(21.38%)。天弘周期策略成立于2009年12月17日,成立以来近10年完整年度业绩与同期业绩比较基准收益率分别为-25.66%(-18.60%)、3.18%(5.83%)、24.77%(-6.65%)、24.95%(39.63%)、66.70%(6.84%)、-28.61%(-8.59%)、22.34%(14.78%)、-27.09%(-18.09%)、41.50%(26.80%)、47.22%(20.35%)。天弘港股通基金成立于2019年4月29日,成立以来完整年度业绩与同期业绩比较基准收益率分别为31.56%(-6.49%)。