电商行业2020年综述及2021年展望:用户增长进入不同阶段,ARPU有望继续提升

来源:中信建投证券研究

用户增长进入不同阶段,ARPU有望继续提升。2020年四大电商平台GMV均保持两位数增速,行业保持稳健增长,用户数增加是最大的基本盘,下沉市场红利打开用户数天花板。展望2021年,用户数增长进入不同阶段,下沉市场仍是重要战场,基数较低的京东和唯品会仍有望保持较高的用户增速。未来ARPU值有望继续提升,货币化率虽有提升空间但不是当前主要矛盾,人均GMV提升或主要通过老客的沉淀、直播电商等新兴模式的兴起以及商品线上渗透率的继续提升来实现。

社区团购热战延续,拓展电商业务边界。2020年以来社区团购的兴起吸引各路资本鱼贯而入,前有美团、拼多多在开城数和订单量的你追我赶,京东、腾讯战投兴盛,今年又有阿里成立MMC事业群加码社区团购,行业热战仍在延续。社团对电商巨头既是用户拓展,又是业务延伸。一方面,社区团购前期主要通过团长实现高性价比获客,在邻里关系更为密切且对价格敏感的低线城市更适用,因此巨头布局社区团购有利于争夺下沉市场流量入口。另一方面,电商巨头在融资能力、流量端、供应链端有先天优势,布局社团是对原有电商业务的延伸,是未来电商业务向本地生活业务渗透的重要连接,本质是挖掘用户的增量价值。

线上渗透率继续提升,直播电商提高转化效率。当前国内不同商品间线上渗透率仍存在较大差异,比如服饰、3C、家电等产品线上渗透率显著高于日用品、生鲜、珠宝等品类。随着技术进步和商业模式创新,过去在消费者眼中不适合进行线上销售的商品近年来正逐步实现广泛线上销售,未来我国电商渗透率有望继续提升,电商行业增速将继续大于社零增速。直播电商的兴起促进商品成交,在某种程度上提高线上渗透率水平,相比传统产品介绍的图文模式,直播电商通过视频或实时互动模式,提高购物体验及商品成交转化率。另一方面,直播电商从传统人对货搜索式消费升级为人对人推荐式消费,老铁经济以及种草→拔草模式的背后都是基于对主播、KOL的信任,因而有利于增强用户粘性。

2021将是电商投入大年,聚焦Top Line。我们认为相比bottom line,2021年应该更加关注各大电商平台的top line,因为在社区团购、电商行业竞争依然十分激烈的背景下,2021年各大电商平台的投入和增长将并行,巨头们的大举投入将继续拓宽用户边界,拓展电商业务边界,塑造新的增长曲线。

风险提示:用户数增长不及预期;人均GMV增长不及预期;社区团购进展不及预期;社区团购高投入拖累业绩表现;反垄断等其他监管政策的潜在影响;中概股退市风险。

阿里巴巴:电商基本盘稳固,云计算高速增长,成立MMC事业群加码社区团购

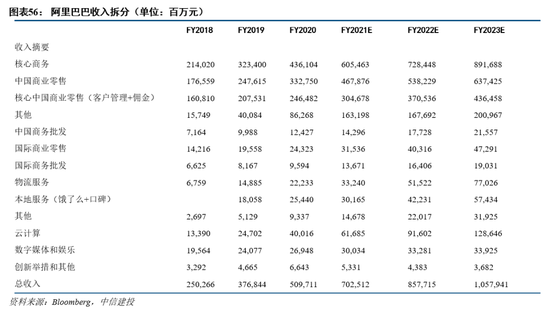

核心商务稳健增长。公司年度活跃买家数接近8亿大关,低线城市扩张战略稳步推进,淘宝特价版自2020年3月推出以来保持快速增长,12月MAU突破1亿,同时阿里生态内的交叉销售也会提高用户的转化和留存,我们维持未来三年活跃买家数达到9亿的预测。FY3Q2021核心商业收入同比增长38%,中国零售商业收入同比增长39%,电商基本盘稳固,我们继续看好公司未来中国零售商业基于几方面原因:(1)2020年9月公司对手机淘宝页面进行改版,发力信息流广告,有利于提升变现能力。(2)公司加码直播电商投入,优化用户体验的同时进一步提高购买转化率,2020年淘宝直播带来的GMV超过4,000亿元。(3)继续推进低线城市扩张战略,淘宝特价版用户数增速维持高位,下沉市场仍有红利。此外,阿里控股国内最大的线下超市集团高鑫零售有利于为公司整个商业生态提供线下落地支持,双方将在共享库存业务、社区团购、零售通等重点业务进行深度合作。

云计算EBITA首次转正,云原生驱动持续增长。FY3Q2021公司云计算收入同比增长50%至161.15亿元,由于实现规模经济效益,首次实现经调整EBITA转正。2020年9月,阿里成立云原生技术委员会,将云原生看作未来重要的技术趋势,并制定了清晰的经济体云原生技术路线,双11期间,阿里云落地全球最大云原生实践,每万笔峰值交易的IT成本较四年前下降了80%,规模化应用交付效率提升了一倍。目前,中国云计算仍处于高速发展阶段,对数据智能的使用而带来的计算能力的需求在各方面广泛存在,未来,阿里云将继续发挥在数据智能使用上的优势,EBITA及收入有望持续增长。

成立MMC事业群,加码社区团购业务。长期以来,阿里在社区团购竞争中存在感较弱,开城数和订单量显著落后于美团、拼多多等竞争对手。4月1日晚,阿里巴巴合伙人戴珊在内网发布全员信《MMC,吹响集结号!》,这也是MMC事业群第一次公开亮相,MMC事业群将聚焦社区团购业务,整合零售通的社区团购业务和盒马集市。过去一年多,疫情加速了数字化,夫妻老婆店快速拥抱互联网电商,从提供即时消费走向服务社区居民,在消费升级和数字化转型大背景下,小店经济将告别传统的粗放经营模式,转而进入到精细化运营时代,并将在线上线下融合、货品质量、金融支持、数据管理等方面得到质的提升。中国有600万夫妻老婆店,零售通服务了近四分之一,未来MMC将专注小店数字化升级,通过对消费需求形成即时洞察,从而实现产业带、工厂和农业的数字化生产。

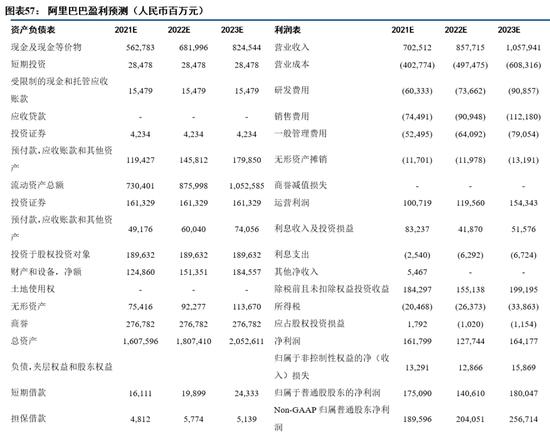

盈利预测与估值:采用分部估值,分别计算核心业务(剔除阿里云)的DCF估值,阿里云的估值,和蚂蚁金服的估值。对应核心业务、阿里云、蚂蚁金服的每ADS估值分别为243美元、69美元、19美元,目标价为330美元/ADS,对应港股320港币/股。

风险提示:用户数增速放缓;下沉市场发展不及预期,社区团购竞争激烈;国家多部门呼吁降低平台交易和支付成本;蚂蚁金服后续处理的不确定性;中概股退市风险。

京东:用户数高增长,京喜和社区团购稳步铺开,资产分拆释放价值

用户数有望继续保持高速增长。2020年京东活跃买家数达到4.72亿,同比增长30.3%,新增1.1亿,超过80%的新增活跃用户来自下沉市场。京东通过京东主站、京东极速版、京喜有效地对用户进行分层运营,同时通过收购五星电器等线下渠道,实现全渠道消费者触达。我们认为,当前电商巨头用户数增长分化,活跃买家数高增长仍将是京东最大的基本盘,京东切入下沉市场较晚,活跃买家数较拼多多和阿里还有较大差距,未来增长空间广阔,维持未来三年京东活跃买家数达到6-7亿的判断。

长期看margin有望继续提升。一方面,公司的毛利率有望继续提升,主要得益于1P业务中品类结构的改善,低毛利率3C产品和高毛利率日用品类占比的此消彼长,以及3P业务占比的提升。另一方面,随着规模效应的提升,履约费用率和销售费用率有望继续下降,低线城市第三方物流占比提升有利于进一步降低物流成本,长期看公司的margin有望继续上升,2021年受社区团购等投入影响margin可能阶段性承压。

战略投资兴盛优选,加码社区团购。2020年底京东战略投资兴盛优选,组建京喜事业群,加码社区团购,截至今年初京东的社区团购业务已铺开二十多个城市。京东社区团购补贴力度显著低于拼多多,开城数和订单量目前也低于拼多多和美团,京东的社区团购业务稳打稳扎,不是为了短期快速提升市占率,而是为了继续挖掘下沉市场红利的同时,通过供应链和物流协同,进一步降低履约费用率。

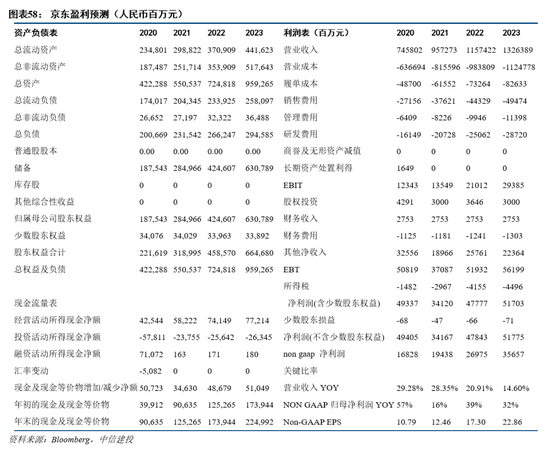

盈利预测:预计2021、2022年收入分别为9573亿元、11574亿元,Non-GAAP净利润分别为194亿元、270亿元RMB。按SOTP估值,将京东零售、达达、京东物流、京东健康分部估值,目标价122.34美元/ADS,对应港股474港币,维持“买入”评级。

风险提示:用户数增长不及预期,电商行业竞争加剧;社区团购业务进展不及预期;社区团购投入过大拖累margin;快递行业竞争加剧;资产分拆上市进度不及预期。

拼多多:用户数首超阿里,社区团购有望成为第二增长曲线

活跃买家数首超阿里。2020年拼多多活跃买家数达到7.88亿,首次超过阿里,Q4单季度增长5710万,继续保持快速增长。MAU达到7.20亿人,Q4单季度增长7650万,MAU/活跃买家数的比值从3Q2020的88%继续上升到4Q2020的91%,用户对拼多多APP的黏性进一步提升。拼多多活跃买家数排名登顶,未来一二线将通过各种综艺娱乐节目广告+百亿补贴挖掘新客,另一方面通过多样化的社交电商玩法+社区团购继续下沉市场。

人均GMV和货币化率有望继续提升。购买频次(复购)方面,公司引入多多直播,提高转化率,通过游戏、拼小圈等新玩法刺激老用户复购,通过持续的打假提高平台信任度,随着用户粘性的提高,未来复购行为将逐渐增多。客单价方面,未来多多可以通过优化品类结构,通过优惠方式吸引品牌方入驻,提高客单价水平。货币化率方面,2020年拼多多的货币化率为3.22%,其中在线市场服务货币化率从2019年的2.66%上升到2.88%,佣金货币化率从2019年的0.33%上升到0.35%,显著低于阿里水平,未来仍有较大提升空间。

多多买菜有望成为公司第二增长曲线。我们认为在监管趋严的大背景下,社区团购行业整体增速略微放缓,但拼多多仍有望取得较高的市场份额,领先其他电商平台。多多买菜是拼多多电商业务的衍生,预计未来公司仍将加大物流、仓储等投入以支持买菜业务的快速增长和选品扩张,短期的高投入对业绩可能造成压力,但多多买菜中长期有望成为公司第二增长曲线。

盈利预测:预计公司2021-2023年的活跃买家数分别为8.8亿、9.3亿、9.6亿,GMV为2.7万亿元、3.5万亿元、4.3万亿元,营业收入分别为1046亿元、1446亿元、1904亿元,Non-GAAP归母净利润分别为-29.02亿元、87.80亿元、151.74亿元。按DCF估值,目标价186.56美元/ADS,维持“买入”评级。

风险提示:监管趋严大背景下社区团购行业增速可能放缓;多多买菜进展不及预期;社区团购投入拖累业绩表现;获客难度增加;人均GMV增长不及预期;中概股退市风险。

唯品会:收缩业务聚焦特卖,回归好货拓展用户

活跃买家数继续保持高速增长,未来ARPU值有望提升。唯品会年度活跃买家数达到8390万,同比增长21.6%,最近两个季度单季增速连续创历史新高。2017年公司加深和腾讯、京东合作,利用微信、京东导流,2018年唯品会调整战略,聚焦特卖主业,并在2019年剥离物流等其他资产,公司的用户数增速近年来显著回升。在积极的获客策略下公司的活跃买家数有望继续保持高速增长,长期看公司所处赛道用户数天花板超过3亿,未来增长空间广阔。近几个季度公司活跃买家数增速持续高于GMV增速,ARPU值被稀释,这一定程度是受公司2019年推出88免邮的获客策略影响。新客的ARPU值在第一年一般较低,但随着用户购买习惯的养成以及忠诚度提升,预计未来公司ARPU值有望持续提升。

加大线下门店布局,获取新的流量入口。唯品会从2018年开始布局线下门店,包括唯品会线下店和唯品仓,此外,2019年收购杉杉布局奥特莱斯,完善线下特卖商业体系。唯品会目前已建立从线上到线下完整的商业体系,截至目前,唯品会共拥有200余家唯品仓、300余家Vipshop线下店和6家奥特莱斯。在特卖零售市场没有很强的竞争对手,相比阿里以线上线下一体化为核心的新零售商业模式,唯品会自身对于所聚焦的领域差异化能力、精细化能力充足。

剥离自营快递,未来净利率水平有望继续优化。2019年唯品会剥离品骏快递,委托顺丰提供配送服务,有效降低配送成本。4Q2020公司运营成本占营收比例同比下降3.16pct至15.15%,其中履单费用率同比下降0.9%至6.42%,主要受配送业务外包影响,管理费用率同比下降2.4pct至3.51%,随着规模效应显现,未来下降趋势有望延续。受期间费用率同比下降带动,4Q2020公司净利率同比提升至6.84%,未来在公司用户数稳健增长的同时,净利率水平有望继续优化。

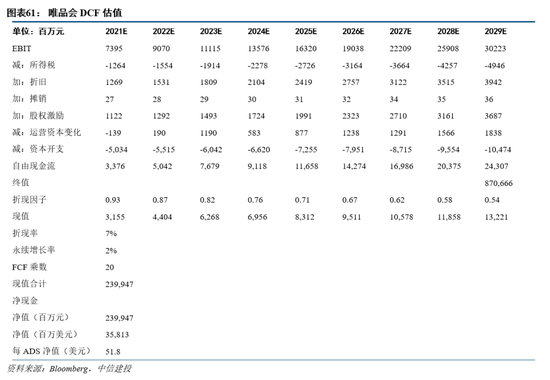

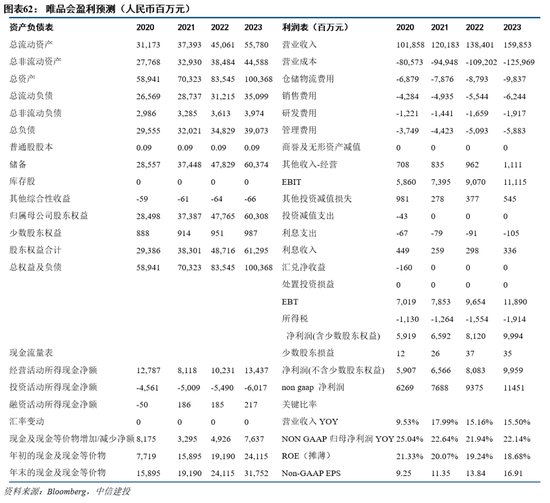

盈利预测:预计2021/2022/2023年收入分别为1202亿元/1384亿元/1599亿元,Non-GAAP归母净利润分别为77亿元/94亿元/115亿元RMB。目标价51.8美元/ADS,维持“买入”评级。

风险提示:用户数增长不及预期;获客成本提升,高营销费用腐蚀margin;H&M、NIKE抵用新疆棉导致的潜在活跃买家撤退有可能影响公司的营收状况;中概股退市风险。

VeSync:产品推新,渠道拓展,APP赋能

VeSync成立于2011年,是北美小家电线上市场的重要卖家之一,公司线上销售渠道深度绑定亚马逊,生产环节主要在中国境内,旗下包括Levoit、Etekcity和Cosori三大品牌,公司明星产品空气净化器和空气炸锅在亚马逊销量排名第一第二。

赛道、渠道&重设计轻生产模式,公司无惧竞争。在家电出海以及跨境电商的浪潮下,传统家电巨头在北美市场表现平平,但VeSync却脱颖而出,我们认为主要有以下几方面原因。(1)小家电赛道优势,一方面海外小家电市场的垄断程度低于传统大家电,另一方面小家电安装需求较弱,更适合线上销售和跨境电商模式。(2)和亚马逊多年的合作关系形成了一定先发优势,后进者在公司的强势品类较难实现反超。(3)产品研发能力较强,同时公司产品设计团队海外化、创始人文化差异等软门槛较难攻克。(4)重设计与轻生产相辅相成,决策和执行效率更高。除此之外,和美国本土品牌相比,公司产品性价比更高,且支持智能化。

产品推新、渠道拓展以及APP赋能,公司未来发展空间广阔。首先,公司未来将继续开发新品和升级迭代现有产品。一方面,公司SKU多达200种以上,目前支持VeSync APP连接的品类超过20种,未来将有更多产品支持智能化,产品升级有利于提升公司的毛利率水平。另一方面,包括智能安防在内的更多新品类有望推出,公司强大的研发设计及产品营销能力有助于未来持续打造爆款。第二,进一步拓展非亚马逊渠道和非美市场。2020年公司非亚马逊渠道收入占比从2019年的不到1%提高到了3.9%,主要得益于公司在Target、Bestbuy、Walmart等美国线下渠道的拓展,随着公司品牌知名度的提升,公司也开始被更多美国线下传统零售商认可,预计公司未来非亚马逊渠道占比将进一步提升。2020年公司北美收入占比接近87%,与2019年基本持平,预计未来随着日本、欧洲、中国等其他市场的拓展,公司的北美收入占比将进一步被稀释。第三,公司的智能IoT平台发挥差异化优势。截至2021年3月24日,公司的 VeSync 应用程序上拥有约160万件激活设备,较去年6月的120万件显著提升。公司的IoT平台是有别于传统环电、厨电竞争对手的重要差异化优势,未来有多重变现方式,在短期未来有望发展为新的线上销售渠道,更长期看,随着公司IoT平台向更多三方设备开放,公司对用户画像的刻画将更精准,进而为家居环境的各种需求提供个性化解决方案,优化客户体验。

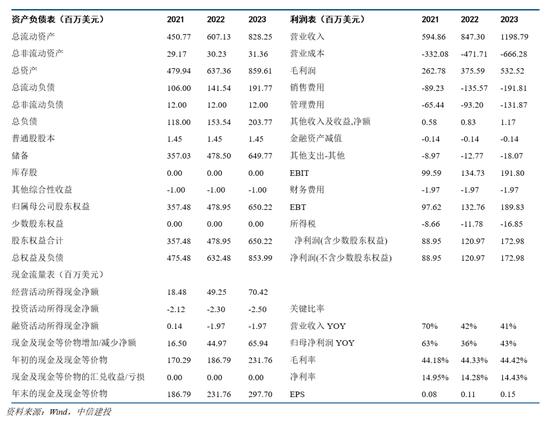

盈利预测与估值:预计2021-2022年公司收入同比增长70%和42%,归母净利润同比增长63%和36%。按照2021年40XPE估值对应公司2021年目标价为23.75港元,给予“买入”评级。

风险提示:产品推新不及预期;疫情结束后公司环电收入增速不及预期;成本超预期上涨,毛利率超预期下滑;费用率超预期上涨,净利率超预期下降;公司与亚马逊合作关系变化超预期。

中通快递:市占率继续提升,高投入优化未来成本

市占率继续提升。2020全年市场份额达到20.4%,同比上升1.3个百分点,2021年全年有望提升至22%以上水平。2020年包裹量达到170亿件,同比增长40.3%,超过行业平均增幅,预计2021年中通包裹量增速有望处在35%-40%之间水平。2021年快递行业竞争依然十分激烈,价格战有望加速市场出清,公司现阶段的核心策略依然是以价换量提高市占率,进而在规模效应下形成长期的良性循环。

单票收入和成本继续下行。4Q2020单票收入为1.41元,同比下降20%,单票成本1.08元,同比下降12%。单票收入下降,主要受行业竞争加剧和包裹平均重量下降影响,我们认为通过降价争夺市场份额的趋势还会继续,预计2021年单票收入降幅收窄,乐观估计降幅可控制在个位数,但仍取决于竞争对手的行动。4Q2020单票成本下降0.15元,其中单票运输成本下降0.10元,主要受自有车队持续扩大、高运力甩挂车比例提升影响,未来车队投入速度将放缓。预计2021年单票成本仍有下降空间,公司毛利率有望维持稳健。

高投入提升未来成本优化空间。2020年全年公司资本开支同比增长76%至92亿元,创历史新高,预计2021年还将进一步增长至百亿元以上。公司充裕的现金储备支撑企业不断投资,扩充产能,优化未来成本空间,提升企业盈利能力,并进一步巩固龙头地位。

需求端电商行业稳健增长,渗透率继续提升,社区团购等新兴业态催生增量快递需求。供给端价格战加速市场出清,行业龙头的市场份额进一步上升,未来有望出现剩者为王局面。中通快递作为行业龙头,在通达系中盈利能力最强,在价格战中掌握主动性,未来两年市占率提升有望超过4%,进而形成“市场份额扩大→规模效应进一步降低成本→市场份额进一步扩大”的良性循环。重资产属性导致行业规模效应凸显,公司现金流充裕,资本开支大幅领先,高投入优化未来成本下降空间,有利于进一步巩固公司的龙头地位。

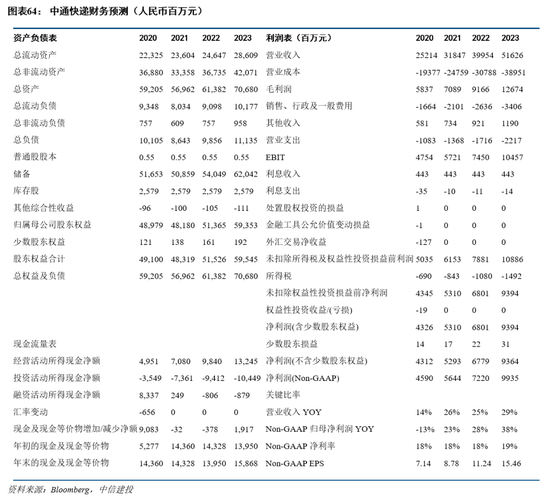

盈利预测:预计2021-2023年Non-GAAP净利润分别为56.44亿元/72.2亿元/99.35亿元,同比增速分别为23%、28%和38%。维持“增持”评级,目标价302.68港元。

风险提示:电商行业增速放缓,快递行业竞争加剧,单票收入下降超预期,单票成本下降不及预期。

扫二维码,3分钟极速开户>>

扫二维码,3分钟极速开户>>