来源:少数派投资

我们对过去7年的客户数据做了一个统计,发现客户平均收益跟持有时间高度线性相关。持有时间越长,客户的平均收益越高。

虽然过去七年经历了很多影响市场的突发事件,2015年的股灾、2016年的两次熔断、2018年的中美贸易争端、2020年的新冠疫情,都没有改变这个规律。

但从行业统计的数据看,能够长期持有基金的投资者并不多。

基金业协会有一个统计,持有一只基金时间超过一年的客户只剩一半了,超过三年的客户只剩五分之一了。

短期持有基金的投资者其实只是赌了个运气。赌运气只能一时盈利,不太可能长期重复积累收益。

股票市场的短期走势有很大的随机性和偶然性。某一年股市是否可以上涨,哪个板块可以上涨,谁都说不准。任何基金某一两年的收益有很大的偶然性和运气成分。一般要三年以上才能大致平滑掉偶然性的影响。

那么是什么阻碍了投资者长期持有基金?是我们习以为常的本能行为。

我们的本能行为是被进化设计出来的。进化是为了让人类更多地传递基因,而不是为了让人做好投资,反而会导致很多投资决策偏差。相比于理性思维,人类几百万年进化过程所形成的本能行为,如此强大,严重妨碍了投资决策。

比如从众行为。

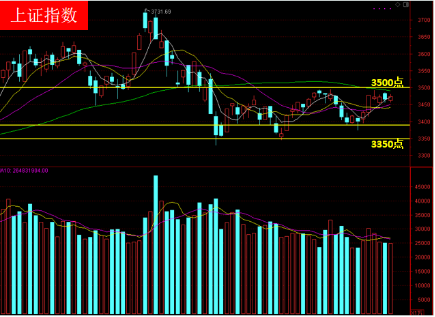

人类是群体动物,一个原始人离开了群体,是很难生存的,没有机会把基因留给后代。所以适者生存的进化过程使人类有合群的本能。人类行为有很强的一致性。但到了股市里,合群的本能会导致从众行为。熊市低点,收益风险比最好的时候,大家都不愿意买基金。而到了牛市高潮期,风险最大的时候,买基金的人却往往是最多的。

比如恐惧情绪。

恐惧是人类求生的本能,面对危险,先逃跑再说。但到了股市里,会导致受近期因素影响反应过度。2018年中美贸易争端不断加剧的时候,2020年春节面对空荡荡街道的时候,绝大多数人的反应,是对经济前景心生疑虑,从担心到恐惧,结果很容易做出赎回基金的决定。但回过头去看,那时恰恰就是市场的低点。

比如过度自信。

自信的男性更受女性的欢迎,更容易把基因遗传下来。几百万年以后,导致人类普遍过于自信。到了股票市场,就表现为过度交易。中国股市每天有一万亿元的交易量,就是有一万亿元的买入,也有一万亿元的卖出。同一天,无论买入的人,还是卖出的人,都认为自己的判断是正确的。到了基金市场,就是认为自己可以正确判断基金的好坏,频繁申购和赎回,导致持有时间过短。

我们要用更高层次的理性思维,减少本能行为对基金投资的妨碍。我们要意识到,在基金投资中,导致我们做出申购赎回决定的往往不是理性判断,而是从众行为、恐惧情绪、过度自信等本能行为。而且即使你知道了这些本能行为,也不一定能够避免它们的干扰。

这种人类本能导致的决策偏差还有很多,例如近因效应、框架效应、锚定效应、心理账户等等。专门有一个学科叫做行为金融学,是研究人类本能行为是如何导致决策偏差的。